住宅ローンを検討している方の中には、諸費用や手数料の比較方法がよくわからないという方が多いかと思います。住宅ローン諸費用・手数料比較の正しい方法と注意点と注意点について一つ一つ丁寧に解説していきます。

住宅ローンの諸費用を一つずつ特徴と相場を把握する

保証料

保証料とは

を言います。保証会社は、保証料を銀行から受け取る代わりに、万が一、住宅ローン利用者が返済しない場合に、住宅ローンの利用者に代わって保証会社が銀行へ返済する「代位弁済」をする義務を負っています。

保証会社が肩代わりすれば住宅ローン利用者の返済が免除されるわけではなく、債務が銀行から、保証会社(サービサー)に移るだけです。

保証料の相場

保証料は一般的に

ネット銀行/新しい形態の銀行/都市銀行・地方銀行・信託銀行のWEB専用商品

保証料:無料

都市銀行・地方銀行・信託銀行

保証料:金利+0.2%

保証料は「一括前払い型」と「金利上乗せ型(利息組込み型)」の両方を選ぶことができるのが一般的です。

三菱UFJ銀行の場合

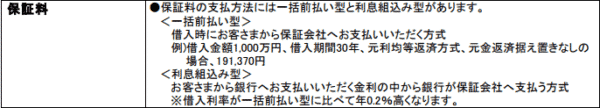

保証料の支払方法には一括前払い型と利息組込み型があります。

<一括前払い型>

借入時にお客さまから保証会社へお支払いいただく方式

例)借入金額1,000万円、借入期間30年、元利均等返済方式、元金返済据え置きなしの

場合、191,370円<利息組込み型>

お客さまから銀行へお支払いいただく金利の中から銀行が保証会社へ支払う方式

※借入利率が一括前払い型に比べて年0.2%高くなります。

となっています。

注意点

一括前払い型の「例」の表記に注意

例が借入100万円の場合、借入1000万円の場合と、少しでも安く見せるために単位を小さくした場合の保証料表示になることがあります。

- 借入金額1,000万円 → 191,370円

であれば

- 借入金額3,000万円 → 574,110円

と、3倍しなければなりません。

一括前払い型は、借り換えで戻ってこない

30年ローンの保証料を一括前払い型で、60万円支払ったとします。10年目に借り換えをした場合には「3分の1だから、3分の2の40万円が返還されるのでは?」と思ってしまいますが、実態は銀行の独自の計算方法で返還額は計算され、10年経過すれば、ほぼ返還額は0円になってしまうのです。借り換えを検討する場合には、一括前払い型は不利であることに注意が必要です。

事務手数料

事務手数料とは

取扱手数料ということもあります。

事務手数料の相場

ネット銀行/新しい形態の銀行/都市銀行・地方銀行・信託銀行のWEB専用商品

事務手数料:借入額の2.2%(税込)

ネット銀行の場合

- 事務手数料が高いけれども、金利が低金利のプラン

- 事務手数料が安いけれども、金利が高金利のプラン

の2本立てになっているケースもあります。

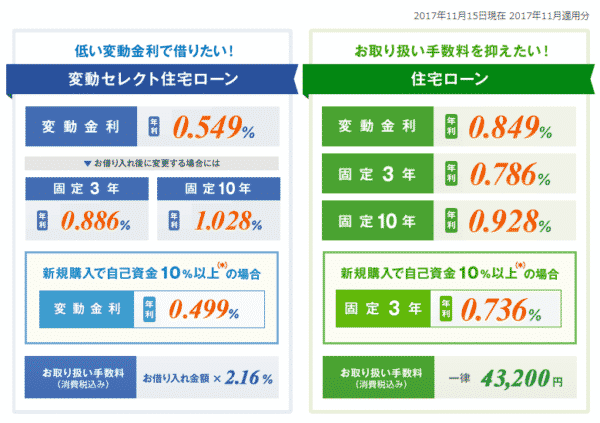

例:ソニー銀行 ※金利は2017年11月時点

変動セレクト住宅ローン

- 事務手数料(取扱手数料):借入額の2.2%(税込)

- 変動金利:0.549%

住宅ローン

- 事務手数料(取扱手数料):4.4万円(税込)

- 変動金利:0.849%

金利が0.3%高い分、「変動セレクト住宅ローン」よりも「住宅ローン」は事務手数料が安く設定されています。

都市銀行・地方銀行・信託銀行

事務手数料:借入額の33,000円(税込)

印紙税

印紙税とは

です。

印紙税の相場

| 借入額 | 印紙税額 |

|---|---|

| 100万円超~500万円以下 | 2,000円 |

| 500万円超~1,000万円以下 | 10,000円 |

| 1,000万円超~5,000万円以下 | 20,000円 |

| 5,000万円超~1億円以下 | 60,000円 |

電子契約の場合:0円

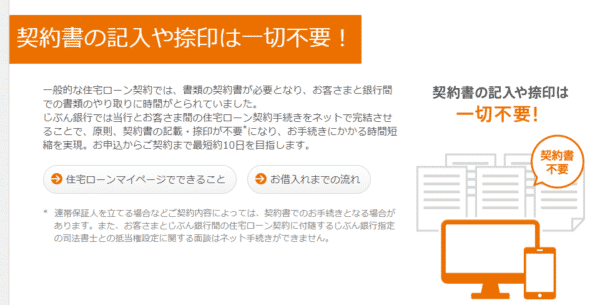

注意が必要なのは、印紙税というのは書面での契約の時に必要なものです。契約書に張り付けるものです。そのため、電子契約の場合は、印紙税がかからないのです。電子契約を採用している銀行の住宅ローンの方が、印紙税分は諸費用が安くなるのです。

例:auじぶん銀行

auじぶん銀行では当行とお客さま間の住宅ローン契約手続きをネットで完結させることで、原則、契約書の記載・捺印が不要*になり、お手続きにかかる時間短縮を実現。お申込からご契約まで最短約10日を目指します。

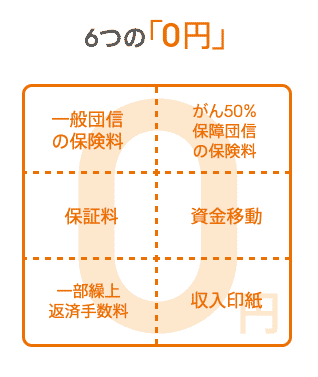

「一般団信」もしくは「がん50%保障団信」の保険料、保証料、収入印紙代、一部繰上返済手数料、返済口座への資金移動はすべて無料です。

登記関連費用(抵当権設定費用/抵当権抹消費用/所有権保存費用/所有権移転費用)

登記関連費用とは

抵当権設定費用

住宅ローンは物件を担保にして、銀行が行う融資ですが、その公的な証明になるのが「抵当権」というものです。「抵当権」を該当の不動産に登記することで「担保にしました。」ということがわかるのです。そのための費用のことを「抵当権設定費用」と言います。

抵当権抹消費用

住宅ローン借り換えをする場合には、銀行が変わります。銀行が変われば抵当権を変更しなければならないので、借り換え前の銀行の抵当権を外すために「抵当権抹消」という作業が必要になります。このときの費用のことを「抵当権抹消費用」と言います。借り換えでない場合には発生しません。

所有権保存費用

新築のマンションなどの場合は、新しく不動産が誕生したことになるので、それを登記するために「所有権保存」という作業が必要になります。このときの費用のことを「所有権保存費用」と言います。

所有権移転費用

中古マンション、中古戸建を購入する場合には、売り主が所有していた物件から、所有者が変わるため、「所有権移転」という作業が必要になります。このときの費用のことを「所有権移転費用」と言います。

登記関連費用(抵当権設定費用/抵当権抹消費用/所有権保存費用/所有権移転費用)ともに

- 登録免許税(税金)

- 司法書士報酬

- 登記にかかる実費

が必要になります。

登記関連費用の相場

抵当権設定費用

登録免許税:抵当権設定額(=借入額)の0.4%

司法書士への報酬、登記に係る実費:6~10万円程度

抵当権抹消費用

登録免許税:土地・建物各々1個あたり1千円

司法書士への報酬、登記に係る実費:設定済み抵当権の件数1件につき2万円程度

所有権保存費用

登録免許税:土地評価額の2.0%、建物評価額の0.4%(軽減措置が適用できる可能性あり)

司法書士への報酬、登記に係る実費:3~6万円程度

所有権移転費用

登録免許税:土地・建物評価額の2.0%(軽減措置が適用できる可能性あり)

司法書士への報酬、登記に係る実費:~8万円程度

注意点

登記というものは、司法書士に依頼しなくても、自分で登記をすることもできますが、住宅ローンの場合は、基本的に「銀行が指定した司法書士を使うこと」がルールになっています。

登記の仕方を住宅ローン利用者にゆだねてしまって、失敗すると抵当権が正しく設定されていない等の問題が発生してしまいます。そうならないためには、銀行の責任で、銀行が選定した司法書士がやるほかないのです。個々のコストは致し方ないものです。

火災保険料

火災保険料とは

住宅ローンでは、ほとんどの銀行が火災保険へ加入することを義務付けています。建物が火災に遭ったときに返済不能になってしまう、担保がなくなってしまうリスクがあるからです。

火災保険料の相場

建物の種類、契約期間、保険金額、保障内容等、損害保険会社によって異なります。

銀行がすすめてくる火災保険に入ることもできますし、自分で損害保険会社を選んで火災保険に入ることもできます。

証明書発行手数料

証明書発行手数料とは

住宅ローンの場合、様々な証明書を銀行に依頼して発行してもらうケースがあります。

- 融資内諾証明書

- 残高証明書

- 利息証明書

- 住宅借入金等に係る借入金の年末残高証明書

- 住宅借入金等に係る借入金の年末残高証明書(再発行)

- 取引記録照会

など、借り換え、住宅ローン減税の確定申告など状況に応じて、上記のような証明書が必要になります。

証明書発行手数料の相場

無料か700円~880円(税込)のものが多いです。

返済中にかかる手数料・諸費用

返済中にかかる手数料・諸費用とは

住宅ローンの返済中に手数料が発生することもあります。

繰り上げ返済手数料

繰り上げ返済をするときの手数料のことで、一部繰上返済手数料、全額繰上返済手数料があります。

金利タイプの変更手数料

「固定金利から変動金利に」「変動金利から固定金利に」金利タイプを変更するときに発生する手数料です。

条件変更手数料

借り入れ条件(例:返済期間など)を変更するときに発生する手数料です。

返済中にかかる手数料・諸費用の相場

- 一部繰上返済手数料:無料

- 全額繰上返済手数料:無料~数万円

- 金利タイプの変更手数料:無料~数万円

- 条件変更手数料:数千円

その他の費用

その他の必要になる費用としては

- リフォーム費用

- 引っ越し費用

などがあります。

住宅ローン諸費用・手数料比較の正しい方法

その1.諸費用は、単独で比較するものではない!

銀行の立場に立ってみると、収益になるのは

- 事務手数料

- 利息収入

の2点です。

事務手数料を高くするなら、金利は低くても利益が出る

という考え方になります。

だからこそ、ソニー銀行のように

変動セレクト住宅ローン

事務手数料(取扱手数料):借入額の2.2%(税込)

変動金利:0.549%住宅ローン

事務手数料(取扱手数料):4.4万円(税込)

変動金利:0.849%

と

- 事務手数料が高いけれども、金利が低金利のプラン

- 事務手数料が安いけれども、金利が高金利のプラン

が同じ銀行でも、存在するのです。

また、保証料の取り扱いによっても、違いがでてきます。

ネット銀行/新しい形態の銀行/都市銀行・地方銀行・信託銀行のWEB専用商品

- 保証料:無料

- 事務手数料:借入額の2.2%(税込)

都市銀行・地方銀行・信託銀行

- 保証料:金利+0.2%の上乗せ

- 事務手数料:33,000円(税込)

と、事務手数料だけで比較しても、保証料だけで比較しても、意味がないのです。

つまり、お得な住宅ローンを探すために諸費用・手数料を比較するのであれば

- 金利

- 事務手数料

- 保証料

を合わせて、比較しなければならないということです。

金利は○%という単位ですし、事務手数料は○円という単位ですし、保証料は金利上乗せ○%と一括前払い○円を選べるのですから、単純に比較することはできません。

比較するためには

- 金利が影響する → 利息負担

- 事務手数料 → 借入額から計算する事務手数料

- 保証料 → 金利上乗せならその利息負担、一括前払いならその費用

を計算したうえで「総返済額」を求めることができれば、金利と事務手数料、保証料を合わせて比較することができるのです。

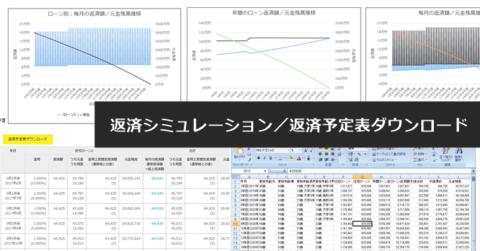

いちいち、住宅ローン1社ずつ計算するのは大きな手間ですので、当サイトでは自動的に諸費用も含めた総返済額で比較するシミュレーションツールを用意しています。是非、ご利用ください。

その2.登記関連費用の司法書士報酬は、多少の違いは目をつぶるしかない

住宅ローンに申し込んだ段階では

司法書士報酬がいくらないなるのか?

銀行側も、正確な数字は出せません。概算でしか教えてくれないはずです。

なぜなら

- いつ契約するか?

- いつ登記するか?

が決まっていなければ、銀行が依頼する司法書士も確定できないからです。

依頼する司法書士によって、司法書士報酬の設定、実費には差が出てきてしまうので、銀行側も約6万円~10万円というぐらいしか伝えられないのです。

ここを突き詰めてしまっても、時間の無駄ですから、司法書士報酬に関しては、度外視して住宅ローンの諸費用や手数料を比較しなければなりません。

ただし、実際に利用してみて「概算で聞いてたのとあまりに金額が違う。」というのであれば、銀行側にクレームを入れてみましょう。銀行側のチェックも入るので、そうなることはほとんどありません。

その3.電子契約の銀行の方が少しだけお得

前述した通りで、電子契約の場合は印紙代が不要です。

| 借入額 | 印紙税額 |

|---|---|

| 100万円超~500万円以下 | 2,000円 |

| 500万円超~1,000万円以下 | 10,000円 |

| 1,000万円超~5,000万円以下 | 20,000円 |

| 5,000万円超~1億円以下 | 60,000円 |

ですから、借入額が5,000万円を超えてくると、6万円になるため、馬鹿にならない金額になります。

その4.保証料の一括前払いに気をつけろ!

前述した通りで

保証料を一括前払い型で支払ってしまうと、借り換え時にほとんど戻ってきません。

まとめ

住宅ローンの諸費用には

- 保証料

- 事務手数料

- 印紙代

- 登記関連費用(司法書士報酬、抵当権(所有権)設定・抹消費用、実費)

- 火災保険料

- 証明書発行手数料

- 繰り上げ返済手数料

- 条件変更手数料

などの諸費用があります。

注意しなければならないのは

- 諸費用が安ければ、金利が高い

- 諸費用が高ければ、金利が低い

と、住宅ローンを比較するときは「諸費用だけ安ければお得な住宅ローン」というわけではないのです。

お得な住宅ローンを探すために諸費用・手数料を比較するのであれば

- 総返済額で比較する

必要があります。総返済額で比較すれば、金利も、保証料も、事務手数料も、考慮したお得度が計算できます。諸費用単独で比較しても、意味がないのです。

その他の注意点として

- 司法書士報酬は多少、高い、安いがあっても仕方がないものと考える

- 電子契約の住宅ローンの方が若干諸費用が安くなる

- 保証料の一括前払い型は借り換え時にほとんど返還されない

というものがあります。

上記を踏まえたうえで、諸費用の特徴や相場を理解し、総返済額で比較することで、お得な住宅ローンを見つけましょう。

FPの私が絶対におすすめしたい住宅ローンランキング/新規借入編

FPの私が絶対におすすめしたい住宅ローンランキング/新規借入編 FPの私が「借り換え」で絶対におすすめしたい住宅ローンランキング/借り換え編

FPの私が「借り換え」で絶対におすすめしたい住宅ローンランキング/借り換え編 住信SBIネット銀行

住信SBIネット銀行 auじぶん銀行

auじぶん銀行 楽天銀行

楽天銀行

「諸費用や手数料が複雑でわからないんだけど・・・」