FPが教える住宅ローン選びの7つの極意

お金の専門家であるFP(ファイナンシャル・プランナー)が住宅ローンの金利、審査、借り換え、選び方、おすすめの住宅ローンについて解説します。住宅ローンは一生の買い物であり、人生で一番高額な借金でもあります。だからこそ、プロが教える正しい選び方をして、長年にわたって後悔のしないお得な住宅ローンを選ぶべきなのです。そのための方法をFPが丁寧に解説します。

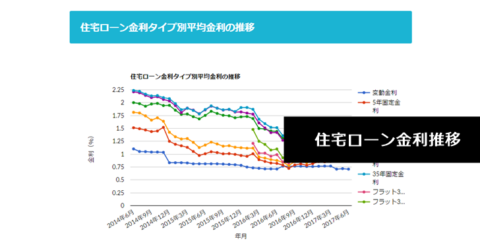

住宅ローン金利推移/2026年3月最新

- 2026年3月最新金利を反映しています。

- グラフサイズ(横幅)の調整に少し時間がかかります。

住宅ローン平均金利推移/2026年3月最新

住宅ローン比較 2026年3月最新

- タブをクリックすると比較すべき項目が変わります。

- 見出しをクリックすると並び替えができます。

| 銀行 | 住宅ローン名 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

|---|---|---|---|---|---|---|---|

りそな銀行 | ずーっとお得!全期間型/融資手数料型 | 変動金利 | (-) | 0.340% | 0.340% | 2.20% | 無料 |

三菱UFJ銀行 | 住宅ローン(新規借入)/変動金利選択プラン | 変動金利 | (-) | 0.345%~0.475% | 0.345%~0.475% | 0 | 無料 |

三菱UFJ銀行 | 住宅ローン(借り換え)/変動金利選択プラン | 変動金利(借り換え) | (-) | 0.345%~0.475% | 0.345%~0.475% | 0 | 無料 |

PayPay銀行 | 住宅ローン(ソフトバンクスマホユーザー) | 変動金利 | (-) | 0.600% | 0.600% | 2.20% | 無料 |

りそな銀行 | りそな借りかえローン | 変動金利(借り換え専用Web申込限定プラン) | (-) | 0.640% | 0.640% | 2.20%+33,000 | 無料 |

SBIマネープラザ | 住宅ローン/通期引下げプラン | 変動金利 | (-) | 0.650% | 0.650% | 2.20% | 無料 |

SBIマネープラザ | 住宅ローン/通期引下げプラン | 変動金利(借り換え) | (-) | 0.650% | 0.650% | 2.20% | 無料 |

三菱UFJ銀行 | ずーっとうれしい金利コース | 変動金利 | (-) | 0.670%~0.750% | 0.670%~0.750% | 0 | 無料 |

auじぶん銀行 | 全期間引下げプラン 審査の結果によっては保証付金利プラン(3年、5年、10年)になる可能性あり。" | 変動金利(借り換え) | (-) | 0.679% | 0.679% | 2.20% | 無料 ※※審査の結果、保証会社をご利用いただく場合は、保証料相当額を上乗せした金利が設定されますが、別途お支払いいただく保証料はございません。 |

| 銀行 | 住宅ローン名 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

|---|---|---|---|---|---|---|---|

楽天銀行 | フラット35s(融資額90%以下/団信なし):15年以上~20年以下 | 当初固定金利 | (5年) | 1.220% | 1.720% | 1.10% | 無料 |

住信SBIネット銀行 | フラット35s(買取型)(融資額90%以下/団信なし):15年以上~20年以下 | 当初固定金利 | (5年) | 1.220% | 1.720% | 1.10% | 無料 |

ARUHI | フラット35s(融資額90%以下/団信なし):15年以上~20年以下 | 当初固定金利 | (5年) | 1.220% | 1.720% | 1.10% | 無料 |

楽天銀行 | フラット35s(融資額90%以下/団信あり):15年以上~20年以下 | 当初固定金利 | (5年) | 1.420% | 1.920% | 1.10% | 無料 |

住信SBIネット銀行 | フラット35s(買取型)(融資額90%以下/団信あり):15年以上~20年以下 | 当初固定金利 | (5年) | 1.420% | 1.920% | 1.10% | 無料 |

ARUHI | フラット35s(融資額90%以下/団信あり):15年以上~20年以下 | 当初固定金利 | (5年) | 1.420% | 1.920% | 1.10% | 無料 |

ARUHI | スーパーフラット5s(融資額70%以下/団信なし) | 当初固定金利 | (5年) | 1.520% | 1.770% | 2.20% | 無料 |

楽天銀行 | フラット35s(融資額90%以下/団信なし):21年以上~35年以下 | 当初固定金利 | (5年) | 1.550% | 2.050% | 1.10% | 無料 |

住信SBIネット銀行 | フラット35s(買取型)(融資額90%以下/団信なし):21年以上~35年以下 | 当初固定金利 | (5年) | 1.550% | 2.050% | 1.10% | 無料 |

| 銀行 | 住宅ローン名 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

|---|---|---|---|---|---|---|---|

楽天銀行 | フラット35s(融資額90%以下/団信なし):15年以上~20年以下 | 当初固定金利 | (10年) | 1.220% | 1.720% | 1.10% | 無料 |

住信SBIネット銀行 | フラット35s(買取型)(融資額90%以下/団信なし):15年以上~20年以下 | 当初固定金利 | (10年) | 1.220% | 1.720% | 1.10% | 無料 |

ARUHI | フラット35s(融資額90%以下/団信なし):15年以上~20年以下 | 当初固定金利 | (10年) | 1.220% | 1.720% | 1.10% | 無料 |

ARUHI | フラット35リノベ(融資額90%以下/団信なし):15年以上~20年以下 | 当初固定金利 | (10年) | 1.220% | 1.720% | 1.10% | 無料 |

ARUHI | フラット35リノベ(融資額90%超/団信なし):15年以上~20年以下 | 当初固定金利 | (10年) | 1.330% | 1.830% | 1.10% | 無料 |

楽天銀行 | フラット35s(融資額90%以下/団信あり):15年以上~20年以下 | 当初固定金利 | (10年) | 1.420% | 1.920% | 1.10% | 無料 |

住信SBIネット銀行 | フラット35s(買取型)(融資額90%以下/団信あり):15年以上~20年以下 | 当初固定金利 | (10年) | 1.420% | 1.920% | 1.10% | 無料 |

ARUHI | フラット35s(融資額90%以下/団信あり):15年以上~20年以下 | 当初固定金利 | (10年) | 1.420% | 1.920% | 1.10% | 無料 |

ARUHI | フラット35リノベ(融資額90%以下/団信あり):15年以上~20年以下 | 当初固定金利 | (10年) | 1.420% | 1.920% | 1.10% | 無料 |

| 銀行 | 住宅ローン名 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

|---|---|---|---|---|---|---|---|

住信SBIネット銀行 | 住宅ローンWEB申込コース | 当初固定金利 | (35年) | 1.863% | 2.075% | 2.20% | 無料 |

SBIマネープラザ | 住宅ローン/当初引下げプラン | 当初固定金利 | (35年) | 2.919% | 1.740% | 2.20% | 無料 |

SBI新生銀行 | パワースマート住宅ローン | 全期間固定金利 | (35年) | 3.150% | 3.150% | 110,000 | 無料 |

SBI新生銀行 | パワースマート住宅ローン | 全期間固定金利(ステップダウン金利) | (35年) | 3.250% | 3.250% | 165,000 | 無料 |

横浜銀行 | 住宅ローン超長期固定金利型 | 全期間固定金利 | (35年) | 3.830% | 3.830% | 55,000 | 0.20%金利上乗せ |

auじぶん銀行 | 当初期間引下げプラン 審査の結果によっては保証付金利プラン(3年、5年、10年)になる可能性あり。" | 当初固定金利 | (35年) | 4.025% | 5.065% | 2.20% | 無料 ※※審査の結果、保証会社をご利用いただく場合は、保証料相当額を上乗せした金利が設定されますが、別途お支払いいただく保証料はございません。 |

住信SBIネット銀行 | 住宅ローンWEB申込コース | 全期間固定金利 | (35年) | 4.789% | 1.125% | 2.20% | 無料 |

SBIマネープラザ | 住宅ローン/通期引下げプラン | 全期間固定金利 | (35年) | 4.789% | 1.225% | 2.20% | 無料 |

auじぶん銀行 | 全期間引下げプラン 審査の結果によっては保証付金利プラン(3年、5年、10年)になる可能性あり。" | 全期間固定金利 | (35年) | 4.865% | 4.865% | 2.20% | 無料 ※※審査の結果、保証会社をご利用いただく場合は、保証料相当額を上乗せした金利が設定されますが、別途お支払いいただく保証料はございません。 |

| 銀行 | 住宅ローン名 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

|---|---|---|---|---|---|---|---|

楽天銀行 | フラット35s(融資額90%以下/団信なし):15年以上~20年以下 | 当初固定金利 | (5年) | 1.220% | 1.720% | 1.10% | 無料 |

楽天銀行 | フラット35s(融資額90%以下/団信なし):15年以上~20年以下 | 当初固定金利 | (10年) | 1.220% | 1.720% | 1.10% | 無料 |

住信SBIネット銀行 | フラット35s(買取型)(融資額90%以下/団信なし):15年以上~20年以下 | 当初固定金利 | (5年) | 1.220% | 1.720% | 1.10% | 無料 |

住信SBIネット銀行 | フラット35s(買取型)(融資額90%以下/団信なし):15年以上~20年以下 | 当初固定金利 | (10年) | 1.220% | 1.720% | 1.10% | 無料 |

ARUHI | フラット35s(融資額90%以下/団信なし):15年以上~20年以下 | 当初固定金利 | (5年) | 1.220% | 1.720% | 1.10% | 無料 |

ARUHI | フラット35s(融資額90%以下/団信なし):15年以上~20年以下 | 当初固定金利 | (10年) | 1.220% | 1.720% | 1.10% | 無料 |

ARUHI | フラット35リノベ(融資額90%以下/団信なし):15年以上~20年以下 | 当初固定金利 | (10年) | 1.220% | 1.720% | 1.10% | 無料 |

ARUHI | フラット35リノベ(融資額90%超/団信なし):15年以上~20年以下 | 当初固定金利 | (10年) | 1.330% | 1.830% | 1.10% | 無料 |

楽天銀行 | フラット35s(融資額90%以下/団信あり):15年以上~20年以下 | 当初固定金利 | (5年) | 1.420% | 1.920% | 1.10% | 無料 |

| 銀行 | 住宅ローン名 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

|---|---|---|---|---|---|---|---|

三菱UFJ銀行 | 住宅ローン(借り換え)/変動金利選択プラン | 変動金利(借り換え) | (-) | 0.345%~0.475% | 0.345%~0.475% | 0 | 無料 |

りそな銀行 | りそな借りかえローン | 変動金利(借り換え専用Web申込限定プラン) | (-) | 0.640% | 0.640% | 2.20%+33,000 | 無料 |

SBIマネープラザ | 住宅ローン/通期引下げプラン | 変動金利(借り換え) | (-) | 0.650% | 0.650% | 2.20% | 無料 |

auじぶん銀行 | 全期間引下げプラン 審査の結果によっては保証付金利プラン(3年、5年、10年)になる可能性あり。" | 変動金利(借り換え) | (-) | 0.679% | 0.679% | 2.20% | 無料 ※※審査の結果、保証会社をご利用いただく場合は、保証料相当額を上乗せした金利が設定されますが、別途お支払いいただく保証料はございません。 |

住信SBIネット銀行 | 住宅ローンWEB申込コース | 変動金利(借り換え) | (-) | 0.698% | 0.698% | 2.20% | 無料 |

PayPay銀行 | 住宅ローン | 変動金利(借り換え) | (-) | 0.730% | 0.730% | 2.20% | 無料 |

みずほ銀行 | みずほネット借り換え住宅ローン 全期間重視プラン | 変動金利(借り換え専用) | (-) | 0.975%~1.425% | 0.975%~1.425% | 33,000 | 0.20%金利上乗せ |

ソニー銀行 | 変動セレクト住宅ローン | 変動金利(借り換え) | (-) | 0.997% | 0.997% | 2.20% | 無料 |

三井住友銀行 | 最後までずーっと引き下げローン | 変動金利(借り換え) | (-) | 1.225%~3.075% | 1.225%~3.075% | 33,000 | 0.20%金利上乗せ |

FPが教える住宅ローン選びの7つの極意

極意その1.未来の金利は予想できないもの!

と、住宅ローンの金利予想が気になる方も少なくないのではないでしょうか?

理由は2つあります。

一つ目は「経済の専門家でも未来の金利の予想はできない」からです。

政策金利は

- 景気が良いときは、バブルになることを抑制するため高金利に設定されます。銀行が調達する金利が上昇するので、必然的に住宅ローン金利や預金金利が上がります。

- 景気が悪いときは、景気回復をさせるためインフレ誘導で低金利に設定されます。銀行が調達する金利が下がるので、必然的に住宅ローン金利や預金金利も下がるのです。

不況の今は政策金利は0.1%ですから、銀行は低金利で資金調達ができるので、住宅ローンの金利を低金利に設定しても、利益が出るので低金利になっているのです。

しかし、政策金利というのは、日本の都合だけで決まるものではありません。なぜなら、政策金利は景気によって決まるものであり、景気は様々な要因が絡み合って動くものだからです。また、政策金利は、日銀が決める金利ですが、これは日本の株価、為替レート、国際関係、世界的な経済動向の中で決定されます。日銀総裁の意向や政府の意向も反映され、決定されます。

- 10年前の経済の専門家が不景気が10年以上も続くことが予想できたのか?

- 10年前の経済の専門家が日銀がマイナス金利を導入することを予想できたのか?

- 10年前の経済の専門家がイギリスがEUを離脱することを予想できたのか?

- 10年前の経済の専門家がコロナウィルスが世界に猛威を振るうことを予想できたのか?

- ・・・

まず無理なのです。

二つ目は「金利が低金利になると不動産価格が上昇する」からです。

と思ってしまいますが、大いに関係があるのです。

住宅ローンの金利が低金利ということは、不動産担保ローン、アパートローンなどの投資向けのローン金利も低金利になります。

- マイホームを買いやすい

- 不動産投資家がアパートやマンションを買いやすい

状況になります。

ローンが組みやすいから「物件購入の需要が増える」のです。

不動産も、経済の原理原則通りで

という関係になります。

逆に言えば

となります。

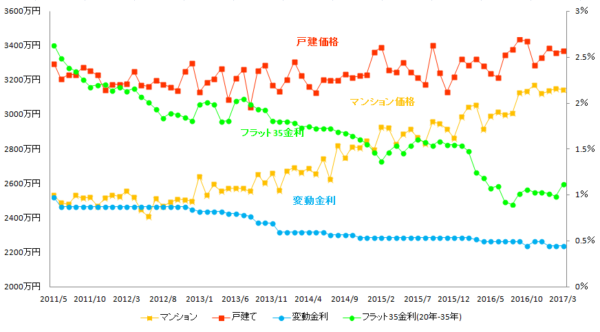

実際に過去20年の金利と物件価格の推移を見てみるとこうなります。

不動産価格の推移と住宅ローン金利の推移

「フラット35金利」「変動金利」が低下している一方で、「戸建て価格」「マンション価格」が高騰しているのがわかります。

- 住宅ローン金利が低金利だと物件価格が高い

- 住宅ローン金利が高金利だと物件価格が安い

というのであれば「総返済額にそれほど差はできない。」のです。

今の不動産価格の上昇は、低金利だけが理由ではなく、オリンピックの建設需要、職人不足、相続税増税による相続対策によるアパート建設ラッシュなどがありますが、概ね住宅ローン金利と不動産価格の関係は上記の通りになっているのです。

「高金利だから今は買い控えよう!」

と考えすぎる必要はないのです。

FPの極意

- 金利は経済の専門家でも未来の予想はできない

- 金利の変動は物件価格の変動と反比例するため、ある程度補完される

ため、未来の金利予想をして、住宅ローンの利用・マイホームの購入を検討する必要はないのです。

「今」現在の金利が購入を前向きに検討できるレベルなのか?否か?が重要なのです。

極意その2.変動金利が上がった時は、給料も上がっている!

と考えている方も多いはずです。

3000万円の35年ローンでは

- 変動金利:返済額は約3400万円

- 全期間固定金利:返済額は約3800万円

金利が低金利の状態が続けば400万円も総返済額が変わってくるのですから「できれば変動金利にしたいけど、金利上昇が不安だなぁ・・・」と悩むのも当然です。

しかし、「住宅ローンの金利が上昇する」というシチュエーションは

日本の景気が良くなること

が前提になっています。

日本政府も、日銀も、バカではありません。景気が改善する前に政策金利を引き上げてしまえば、経済活動、企業の投資は停滞し、景気が落ち込んでしまうことは火を見るよりも明らかです。

アベノミクスの成功を宣伝するために、日銀は「景気は良くなった。」と言い続けていますが、政策金利を上げていないのですから、日銀自身も「景気が良くなった」とは本音では思っていません。

景気が良いのか?悪いのか?を判断する指標には

- 景気を先取りする先行指数:「株価」「機械受注」

- 景気に並行する一致指数:「営業利益」「有効求人倍率」

- 景気に遅れて動く遅行指数:「消費支出」「完全失業率」

等がありますが

景気に並行する一致指数を見ると「営業利益」「有効求人倍率」がメインになっています。

企業側が「利益が出ているのに人手不足」という状況が好景気なのです。

この状況になれば必然的に給料は上がります。

となりますが、このタイミングでは同時に

となります。徐々にこれが起きているのですから

月収40万円の方が毎月8万円の変動金利で住宅ローン返済をしていた方が

5年後に金利上昇

月収が50万円にアップしていれば、毎月の返済額が金利上昇によって10万円に上がっても

返済負担率(収入に対するローン返済の割合)は、20%で変わらないのです。

FPの極意

好景気で変動金利が上昇したときには収入も上がっている

返済負担率はそれほど変わらない可能性が高いので、過度に変動金利の金利上昇リスクを警戒する必要はないのです。

極意その3.銀行の信頼性は度外視せよ!

「ネット銀行って低金利だけど・・・ちょっと不安」

という方も多いようです。

しかし、これも大きな間違えです。

自分のお金を預金する場合

なぜなら、銀行が倒産しても戻ってくるのはペイオフ(預金保護)で1,000万円までです。

だとすれば、倒産しにくいメガバンクを重視するのは当然と言っていいでしょう。三井住友銀行、みずほ銀行、三菱UFJ銀行などが倒産してしまったら、日本経済へのダメージは計り知れませんから、政府も税金を使って助けるでしょうし、各メガバンクもそうならないような経営を行っています。

しかし、ネット銀行の走りであった新銀行東京が倒産したように、ネット銀行や新しい形態の銀行はどれだけ見た目が華やかに見えても、経営の実態がひっ迫している可能性もあるのです。

銀行からお金を借りる場合

なぜなら、銀行が倒産しようが、借りている側なので影響はないからです。銀行が倒産しても住宅ローンの借金がチャラになるわけではありませんが、銀行が倒産したときの債権を引き受けた別の銀行に返済を続けるだけですので、何も変わりがないのです。基本的には金利などの契約内容も維持されます。

「マイホームは一生の買い物だから」と銀行のブランド・知名度・信頼性を気にする方は少なくありませんが、銀行のブランド・知名度・信頼性ネームバリューは、お金を借りる側にとっては検討する必要がないものなのです。

住宅ローンの返済が滞った場合も、銀行が取り立てをするわけではなく、債権回収の専門会社に銀行が債権を売却するだけですので、大手銀行だから安心とか、ネット銀行だから不安というものではないのです。住宅ローンを滞納した場合にメガバンクだから親身になって、真摯に対応してくれるというものではありません。

FPの極意

住宅ローンは「お金を借りる側」になるため、銀行が倒産しても住宅ローン利用者にダメージはありません。

銀行の知名度、ネームバリュー、信頼性は「お金を借りる」住宅ローンを検討する際に考慮すべきものではないのです。預金と混同するのは辞めましょう。

極意その4.重要なのは金利よりも総返済額!

と勘違いしている方も多いのですが、金利だけで比較すると痛い目にあいます。

なぜなら、銀行ウェブサイトに掲載されている住宅ローン金利には「落とし穴」がいっぱいあるからです。

金利プランは非常にややこしく、銀行によって違いがある!

例えば

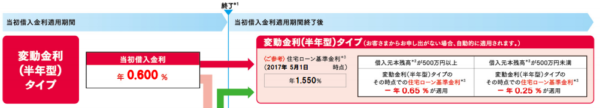

2017年5月時点

SBI新生銀行:住宅ローン変動金利(半年型タイプ)

金利:0.600%

基準金利:1.550%ですから、基準金利から-0.950%の引き下げになっています。

と思ってしまいますが、そうではありません。

SBI新生銀行のウェブサイトにはこう書いてあります。

どういうことかというと

35年ローンの場合

- はじめの半年間 → 金利:0.600%(基準金利から-0.950%の引き下げ)

- 半年後~約30年目(残高500万円超) → 金利:0.900% (基準金利から-0.650%の引き下げ)

- 約30年目~完済(残高500万円以下) → 金利:1.300% (基準金利から-0.250%の引き下げ)

という住宅ローン金利の設定と言うことです。

これは基準金利が変動しない場合ですから、基準金利が上昇すれば上記金利よりも金利は高くなるのです。

はい。その通りです。

2020年7月時点

ソニー銀行の場合

変動金利:0.457%

で基準金利が変動しない限りは35年ずっとこの金利が適用されます。

どちらがお得な住宅ローンかは言うまでもありませんね。

このように「金利」という消費者がわかりにくいものを上手に見た目だけ低金利にする住宅ローンは少なくありません。

金利の実態を正確に把握していないと大きな落とし穴にはまってしまうのです。

都市銀行や地方銀行の保証料は金利に0.20%上乗せ、これが大きなコスト負担に!

都市銀行(メガバンク)や信託銀行、地方銀行の場合

- 保証料:金利+0.2%上乗せ

- 事務手数料:33,000円(税込)

ネット銀行の場合

- 保証料:無料

- 事務手数料:借入額の2.2%(税込)

というサービス形態の違いがあります。

これだけだと「どちらがお得なのか?」よくわかりませんが

借入:3000万円、金利1.0%、35年返済の場合

都市銀行(メガバンク)や信託銀行、地方銀行の負担額

保証料:金利+0.2%上乗せ = 1,186,490円

事務手数料:33,000円(税込) = 32,400円

合計:1,218,890円

ネット銀行の負担額

保証料:無料

事務手数料:借入額の2.2%(税込) = 648,000円

合計:648,000円

と都市銀行(メガバンク)や信託銀行、地方銀行はネット銀行の約2倍の諸費用負担が発生しているのです。

当初固定金利は当初期間終了後の金利の方が重要!

例えば

2017年5月時点

住信SBIネット銀行:当初引下げプラン

- 10年固定金利:0.61%(基準金利から-1.70%の引き下げ)(10年固定基準金利:2.31%)

- 11年目からは基準金利から-0.70%の引き下げですので

当初期間終了後に変動金利を選んだ場合

- 11年目からの35年目までの金利:2.075%(変動金利の基準金利:2.775%)

総返済額:37,828,660円(諸費用除く)

イオン銀行:当初固定金利プラン

- 10年固定金利:0.69%(基準金利から-2.21%の引き下げ)(10年固定基準金利:2.90%)

- 11年目からは基準金利から-1.60%の引き下げですので

当初期間終了後に変動金利を選んだ場合

- 11年目からの35年目までの金利:0.77%(変動金利の基準金利:2.37%)

総返済額:34,012,283円(諸費用除く)

となります。

当初10年固定金利で金利だけ調べて比較した人は

- 住信SBIネット銀行:0.61%

- イオン銀行:0.69%

「住信SBIネット銀行の方が低金利だから、住信SBIネット銀行にしよう!」

と思ってしまいがちなのですが、総返済額を見れば

- 住信SBIネット銀行:37,828,660円

- イオン銀行:34,012,283円

と3,816,377円も割高の住宅ローンを選んでいることになります。

よく考えればわかることですが

返済期間は35年間あります。

当初10年固定金利で表示されている金利は、はじめの10年間の金利ですから、「10年/35年=30%」ぐらいの重要度しかないのです。

残りの25年の方が期間が2.5倍も長いのですから「その間の金利が何%になるのか?」の方が2.5倍は重要ということなのです。

見た目の金利で比較した人は、ここで380万円も損したことになってしまうのです。

FPの極意

- 金利プランの設計は各銀行ごとに違う

- 保証料が金利上乗せの場合大きな費用負担になる

- 当初固定金利は当初期間終了後の金利の方が重要

という問題があるため、「銀行のウェブサイトに記載されている金利だけで比較すると痛い目に合う」のです。

そこで重要なのは「総返済額で比較する」ということです。

ですから、金利変動による影響はあるものの、基本的にはどの銀行のどの金利プランでも、公正に比較することができます。

と言っても、過言ではありません。もちろん、それ以外の付加価値サービスなどもあるので言い切ることはできませんが、返済負担額が安いことが重要なのは変わりがあり見合線。

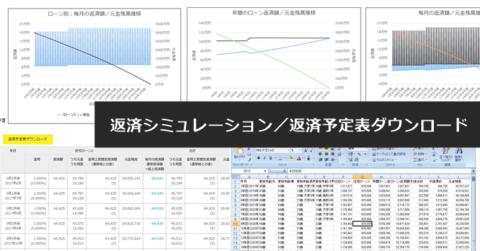

こちらのシミュレーション機能を利用すれば総返済額で住宅ローンを比較することができます。

住宅ローン返済シミュレーションはこちら

極意その5.無料付帯の保険は金銭的な価値がある!

前述した通りで

であることは間違えありません。

しかし、忘れてはいけない付加価値サービスがあります。

それは「保険」です。

住宅ローンには色々な種類の保険(保障/補償)が付帯されています。

団信(団体信用生命保険)

契約者が死亡した場合に住宅ローン残高が0円になる保障

- 民間銀行の住宅ローンは無料付帯

- フラット35は有料付帯(保険料は約200万円程度)

疾病保障

契約者が特定の病気になったときに住宅ローン残高が0円になる保障

- ほとんどの銀行が有料付帯(金利+0.3%が相場)

- 一部の銀行のみ無料付帯(住信SBIネット銀行)

がん保障

契約者が特定のがんになったときに住宅ローン残高が0円になる保障

- 一部の銀行のみ無料付帯

がん診断給付金

契約者が特定のがんになったときに一時金が支払われる

- 一部の銀行のみ無料付帯(住信SBIネット銀行※女性限定)

介護保障

契約者が要介護状態になったときに住宅ローン残高が0円になる保障

- 一部の銀行のみ無料付帯(SBI新生銀行)

また、住宅ローンを検討している方の多くはご家族がいる方も多く、生命保険に加入しているかと思います。生命保険は、万が一世帯主が死亡した場合に残された遺族が生活に困らないための費用「必要保障額」を算出して保険金額を決定するものです。

住宅ローン加入時に団信やその他の保険に無料で加入できれば、生命保険の必要保障額は家賃を考慮する必要がなくなるので安くすることができます。保険金額が安くなれば生命保険の保険料も軽減するため、コスト的なメリットが出てくるのです。

ライフネット生命のシミュレーションでは

定期死亡保険/30歳男性

保険金額:3000万円 → 月額保険料6,724円

団信に入ることで(遺族が暮らす家賃分が不要になるため)保険金額を1000万円下げられたと考えると

保険金額:2000万円 → 月額保険料4,566円

3158円 × 30年(360か月) = 776,880円の節約

になります。

住宅ローンの保険は十分メリットのある金額になっているのです。

FPの極意

保険は総返済額の計算には出てきませんが、金銭的な価値のある付加価値サービスですので、住宅ローンを比較する際には「無料付帯される保険(保障)の有無」も考慮する必要があるのです。

極意その6.住宅ローン控除、住宅ローン減税、住宅ローンの税制を把握する!

住宅ローンに関する税金の優遇制度というのはかなり手厚く設定されます。

なぜなら

- 日本の不動産の市場規模はアメリカに次ぎ世界2位(世界市場の約10%を占める規模)

なのです。

極論を言えば「不動産業界の景気が良くならないと日本の景気も良くならない。」のです。

また、同時に

- 少子化対策にも、持ち家の増加は重要な要素

と考えられています。少子化問題が解決しない限り、日本の経済は上向くことはありません。

政府としては「景気を回復させて日本経済を活性化させるためには不動産市場への優遇制度の導入は必要不可欠」と考えているのです。

結果として

- 10年間、借入残高の1.0%所得税と一部住民税が控除される「住宅ローン減税」

- 住宅ローン減税効果が薄い低収入層への「すまい給付金」

- 住宅購入に関する贈与が非課税になる「住宅取得資金贈与の特例」

・・・

など控除額や給付額が大きい、税金の優遇制度が毎年のように追加・継続されているのです。

FPが教える住宅ローン控除(住宅ローン減税)・住宅ローン税制優遇の100%活用法

これは活用しない手はありません。

FPの極意

住宅購入に関する税金の優遇制度は必ずチェックしておくべきです。

年々、適用条件が変わったり、追加されたりするのですが、基本的に住宅購入に関しては優遇度合いの高い制度が用意されているのです。

住宅ローン減税は当然としても、相続税が増税されることもあり「住宅取得資金贈与の特例」などを活用すれば将来の相続税対策にもなるのです。

知らずにいると損をすることばかりですので、税金の優遇制度に関する情報は最新情報をチェックすることをおすすめします。

極意その7.最悪のケースを想定しておく!

住宅ローンを比較検討する段階で「最悪のケース」を想定しておくことが将来のリスクヘッジになります。

- 万が一、世帯主が亡くなってしまって収入が途絶えたとしたら

- 万が一、世帯主が重い病気になって働けなくなって収入が途絶えたとしたら

- 万が一、世帯主が会社をクビになって収入が途絶えたとしたら

- 万が一、世帯主が独立すると言いだして収入が不安定になったら

- 万が一、子供が私立の大学に行きたいと言いだして支出が増加したら

- 万が一、変動金利の金利が大幅に上昇して返済額が1.5倍になってしまったら

- 万が一、離婚することになったら

・・・

最悪のケースを事前に想定しておけば

- 団信のある住宅ローンにする

- 疾病保障のある住宅ローンにする

- 奥さんが働いてカバーする

- マイホームを売却することも検討する

- 「独立の意思があるのか?」話し合っておく

- 「転職の可能性があるのか?」話し合っておく

- 「大学に行かせるかどうか?」話し合っておく

- 金利上昇リスクを下げるために繰り上げ返済をする

- ペアローンにはしない

・・・

など、色々な回避法がありますが、そうなった場合にも慌てずに対応するためには、あらかじめ対策の方向性を決めておくことがリスクヘッジにつながります。何も考えずに放置しておくと、マイホームが競売にかけられてしまいます。そうなると選択肢は任意売却やリースバックなど、限られて物しかなくなってしまうのです。

FPの極意

住宅ローンは長ければ35年という長期に渡って付き合っていかなければならないものです。

今まで生きてきた年数と同じかそれ以上の期間になるのです。

当然、予想することはできませんし、予想もしていなかった事態も起こりうるのです。

そうなってから考えるのではなく、あらかじめ対策の方向性を決めておくことで、精神的な負担なく住宅ローンの返済を続けることができます。また、事前に話し合いをすることで、選ぶべき住宅ローンも変わってくる可能性があります。

万が一、住宅ローンが払えなくなった場合の対処法はこちら

まとめ

FPが教える住宅ローン選びの7つの極意

- 未来の金利は予想できないもの!

- 変動金利が上がった時は、給料も上がっている!

- 銀行の信頼性は度外視せよ!

- 重要なのは金利よりも総返済額!

- 無料付帯の保険は金銭的な価値がある!

- 住宅ローン控除、住宅ローン減税、住宅ローンの税制を把握する!

- 最悪のケースを想定しておく!

これだけではありませんが、住宅ローン選びで重要な考え方をピックアップしました。

住宅購入は一生の買い物であり、住宅ローンは人生で最大の借金でもあるのです。

住宅ローン選びを間違えたために、返済を続けられず泣く泣くマイホームを手放すのでは意味がありません。

FPの私が絶対におすすめしたい住宅ローンランキング

FPの私が「借り換え」で絶対におすすめしたい住宅ローンランキング

FPが教える住宅ローン比較の正しい手順

手順その1.今後の金利上昇を予想する

前述した通りで

住宅ローンの金利予想は専門家でも難しいもの

であることに変わりはありません。

「外れても、仕方がない」という前提のもと

あなたなら

- 今と同じ低金利状態が続く

- 今よりも少し上昇する(0.0%~1.0%)

- 今よりも大きく上昇する(1.0%~3.0%)

- 今よりもかなり大きく上昇する(3.0%~)

のどれであるのか?の目安を立てると良いでしょう。

住宅ローンの金利は、シンプルに言えば景気に連動します。

- 好景気 → 高金利

- 不景気 → 低金利

です。

過去の金利推移を目安にすると良いでしょう。

青色の「無担保コールレート」に「+0.5%」したものが変動金利となります。

1986年以降の住宅ローン主要金利指標の推移

過去の金利推移を見れば

とか

とか

もっと詳しく住宅ローン金利推移を確認したい方はこちら

手順その2.金利タイプを選ぶ

金利タイプを決めずに住宅ローンを比較してしまうと

- 金利上昇リスクがある変動金利は低金利

- 金利上昇リスクがない全期間固定金利は高金利

という状況でごちゃ混ぜで比較しなければならないので、わけがわからなくなってしまうのです。ずっと金利が変わらないフラット35が変動金利よりも、高金利になり負担が高くなるのは当たり前なのです。

金利タイプのメリットデメリット比較

| 金利タイプ | 変動金利 | 当初固定金利/一定期間固定金利 | 全期間固定金利 |

|---|---|---|---|

| 金利タイプの解説 | 調達金利(無担保コールレート・政策金利)の変動に合わせて、住宅ローンの金利も変動する金利タイプ | 借り入れから一定期間は同じ金利が適用される金利タイプ。当初期間終了後は、新たに変動金利や固定金利など金利タイプを選択できる | 借り入れから完済までずっと同じ金利が適用される金利タイプ(フラット35などが該当) |

| メリット | ・他の金利タイプよりもベースの金利が低金利 | ・当初期間の金利は低金利 | ・借入から完済まで金利はずっと同じ ・返済額がずっと一定なので返済計画が立てやすい |

| デメリット | ・返済途中に金利が上昇すると返済額・利息が上昇するリスクがある ・返済額が金利動向で変動してしまうので返済計画が立てにくい |

・当初期間終了後は金利が上昇する設計のものが多い ・当初期間終了後に変動金利を選べば金利上昇リスクが発生する |

・他の金利タイプよりもベースの金利が高金利 ・積極的に販売している銀行が少ない |

| 金利上昇リスク | あり | あり | なし |

| ベースの金利 | 低金利 | 当初期間は低金利 当初期間終了後は高金利 |

高金利 |

| 主力商品として販売している銀行 | ネット銀行 流通系銀行 |

大手都市銀行(メガバンク) 地方銀行 |

フラット35 → 各銀行が販売 |

| 注意事項 | ・金利が上昇しても、返済額の上昇率は5年で1.25倍に制限される ・金利は半年ごとに見直される |

・当初固定タイプは当初期間終了後に金利の引き下げ幅が小さくなる(金利が上昇する) ・全期間固定タイプは金利の引き下げ幅は完済まで一定だが金利のベースは高い |

・フラット35は販売を銀行に委託しているため、どこの銀行でもフラット35を利用することができる。 ・民間の金融機関は積極的に全期間固定金利を販売していない。 |

| 今と同じ低金利状態が続く | ○ | △ | × |

| 今よりも少し上昇する | ○ | ○ | △ |

| 今よりも大きく上昇する | × | × | ○ |

手順その3.選んだ金利タイプの「総返済額」の安い順で比較する

「金利」ではなく「総返済額」で比較する理由は

です。

ネット銀行の台頭によって

メガバンク、地方銀行

- 事務手数料:33,000円(税込)

- 保証料:金利+0.2%

ネット銀行

- 事務手数料:借入額の2.2%(税込)

- 保証料:無料

と、諸費用の設定が大きく違う銀行が増えてしまったので

金利だけで比較しても、本当にお得な住宅ローンがわからない

状況になってしまったのです。

そのため、住宅ローンを比較するときには

- 金利で比較しない

- 総返済額で比較する

ことをおすすめします。

総返済額とは

を表す指標ですから、

と言えるのです。

総返済額を住宅ローン一つ一つで計算するのは大変な労力になってしまうので、当サイトでは自動的に総返済額の安い順にランキング表示されるシミュレーターを開発しました。ご利用ください。

総返済額シミュレーターはこちら

手順その4.付加価値サービスを評価の対象に組み込む

ですが、これは金銭的に明確なものだけで比較した形になります。

住宅ローンの比較検討の際には「付加価値サービス」も含める必要があります。

付加価値サービスとは

を言います。

例えば

- 疾病保障無料付帯

- がん保障無料付帯

- 介護保障無料付帯

- 提携店舗で○○%OFF

- ○○ポイントプレゼント

- 銀行のATM手数料、振込手数料が無料

- 家事代行サービス

- 病児保育サービス

- コントロール返済

・・・

などがあります。

正直なところ

- ポイントプレゼント

- 銀行のATM手数料、振込手数料が無料

などは、たいしてお得ではないので、無視しても構いませんが・・・

- 疾病保障無料付帯

- がん保障無料付帯

- 介護保障無料付帯

などの「保障」周りは、将来のリスクを軽減する効果があるため、それなりに価値が高いものと言えます。

基本的に付加価値サービスは、○○ポイントプレゼントというものでない限り、数値に置き換えることは難しいものです。

疾病保障無料付帯であれば、疾病保障が有料付帯のサービスと比較すれば、100万円~150万円程度の価値があるということもできますが・・・

- 手厚い医療保険に入っている人

- 病気にならない自信がある人

には、あまり価値のないサービスになってしまいます。

FPが教える住宅ローンの保険(団信・疾病保障・ガン保険など)の失敗しない選び方の極意

FPが教える住宅ローン比較の正しい手順

- 手順その1.今後の金利上昇を予想する

- 手順その2.金利タイプを選ぶ

- 手順その3.選んだ金利タイプの「総返済額」の安い順で比較する

- 手順その4.付加価値サービスを評価の対象に組み込む

というものになります。

ポイントは

「金利ではなく、総返済額で比較する」

という点です。

低金利だけだと意味がありませんので、「見た目の低金利」を売りにしている住宅ローンに騙されて引っかからないようにしましょう。

また、住宅ローンの借り換えを検討している場合も、同じように「総返済額」で借り換えメリットを計算します。借り換えの場合は「借り換え時の諸費用」も考慮したうえで

を計算し、借り換えの実行を判断するのです。

FPが教える住宅ローン申込のポイント

少なくとも3社は同時に申し込む

前述した方法で

一番お得な住宅ローン

を選ぶことができたかと思いますが・・・

この時点で1社に絞り込むのは得策ではありません。

住宅ローンの審査期間というのは、早くても3週間、遅ければ1か月半ぐらいかかってしまいます。

1社だけに申し込む場合

- A社に申し込む

- 1か月半の審査期間

- A社に審査落ち

- もう一度一番お得な住宅ローンを探す

- B社に申し込む

- 1か月半の審査期間

- B社に審査落ち

- もう一度一番お得な住宅ローンを探す

- C社に申し込む

- 1か月半の審査期間

- C社に審査通過

・・・

と、これだけで半年以上経過してしまうのです。

契約が白紙になり、他の方に取られてしまった。

この間に金利が上昇してしまった。

・・・

ということになり兼ねません。

A社、B社、C社に一気に申し込んでいれば

- A社、B社、C社に申し込む

- 1か月半の審査期間

- A社に審査落ち

- B社に審査落ち

- C社に審査通過

- C社と契約

で済んだ話です。

不動産会社がすすめてくる住宅ローンに騙されない!

物件を購入すると、必ずと言っていいほど、不動産会社が住宅ローンをすすめてきます。

「うちの提携銀行であれば、特別金利が適用できますよ。」

・・・

というものです。

ウソではありませんが、不動産会社、不動産会社の営業マンが重視するのは

- 顧客の返済負担が軽くなること

ではなく

- 審査に確実に通して、物件購入が白紙にならないこと

です。

問題なのは

不動産会社の営業マンがすすめてくる住宅ローンは

ということです。

不動産会社の営業マンは、低金利のネット銀行をすすめてこないのが何よりの証拠です。

選択肢を狭める必要はありませんので、不動産会社の営業マンがすすめてくる住宅ローンも候補に入れておく分には全く問題ありません。

ただし、不動産会社の営業マンがすすめてくる住宅ローンは「金利が割高」である可能性が高いため

自分で住宅ローンを比較して、一番お得な住宅ローンを探す必要があります。

住宅ローンFPおすすめランキング/2026年3月

住信SBIネット銀行住宅ローンの概要

住信SBIネット銀行は三井住友信託銀行とSBIホールディングスが共同で出資するネット銀行です。元々ソフトバンクグループの金融関連企業だったSBIホールディングスのネット銀行としての強みと、三井住友信託銀行のリアルな信託銀行としての銀行サービスの強みを併せ持つ銀行として、革新的な銀行サービスを提供している銀行です。

住信SBIネット銀行の住宅ローンの特徴は「変動金利は業界トップクラスの低金利」「当初固定金利は業界トップクラスの低金利」「全疾病保障が無料付帯」「女性限定でガン診断給付金」「印紙代不要」「他行口座からの資金移動手数料0円」などがあります。

大きな特徴は「業界トップクラスの低金利」と「全疾病保障が無料付帯」という2点です。

ガン(悪性新生物)、急性心筋梗塞、脳卒中、高血圧症、糖尿病、慢性腎不全、肝硬変、慢性膵炎やそれ以外の病気になって就業不能状態になった場合、最長12カ月は毎月のローン返済額が保険金で支払われ、12ヵ月を経過するとローン残債全額が保険で支払われるので住宅ローンが完済状態になるのです。

他の銀行でも、3大疾病保障、8疾病保障などが付帯されている住宅ローンもあるのですが、有料で「金利+0.3%」というのが相場です。たった0.3%と考えてしまいがちですが、総返済額で計算すれば200万円~300万円ぐらいの負担増になります。

これが無料で付帯されているということが住信SBIネット銀行住宅ローンの独自のメリットになっているのです。その上、低金利なのですから、借り換えで年齢が高くなっている、病気リスクが大きくなっている方にはありがたい住宅ローンとなっています。

病気になるリスクを回避したい方、老後までの安全性を重視したい方、その上で低金利の住宅ローンを検討している方におすすめできる住宅ローンとなっています。

住信SBIネット銀行住宅ローンキャンペーン

注目金利

| 住宅ローン名 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 優遇・備考 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

|---|

auじぶん銀行住宅ローンの概要

auじぶん銀行は三菱UFJ銀行がKDDIと共同出資するネット銀行です。KDDIは「au」を展開するモバイルキャリアですから、ケータイ向けのサービスに強みを持つネット銀行と言えます。個人向けの銀行サービスに力を要れているため、住宅ローンも主力商品と位置付けられています。

auじぶん銀行の住宅ローンの特徴は「業界トップクラスの低金利」「変動金利はネット銀行でも1位、2位を争う低金利」「がん診断でローン残高が半分になる『がん50%保障団信』が無料付帯」「180日以上の入院で住宅ローン残高が0円になる『全疾病保障』が無料付帯」「ネット完結なので印紙代不要」「auユーザー向けの割引プランあり」「事前審査は最短即日回答のスピード」という点が挙げられます。

変動金利が低金利かつ、がん診断で住宅ローン残高の半分が保険金で支払われる「がん50%保障団信」が無料であることも多くなメリットとなっています。※新団信は2023年7月1日以降お借入れの方に適用

さらにネット完結型なので書類の提出もすべてインターネットで完結できます。その分、郵送のタイムロスが少なく、本審査が最短2営業日という驚異のスピードで実現しているのです。

デメリットは、当初固定金利プランの当初期間終了後の金利上昇幅が大きいことです。当初固定金利の後に変動金利にすると、変動金利なのにかなりの高金利が設定されてしまうので注意が必要です。

変動金利はネット銀行でも1位、2位を争う低金利ですので、変動金利の住宅ローンを検討している方にはおすすめの住宅ローンです。

注目金利 2026年3月

| 住宅ローン名 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 優遇・備考 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

|---|---|---|---|---|---|---|---|

| 全期間引下げプラン 審査の結果によっては保証付金利プラン(3年、5年、10年)になる可能性あり。" | 変動金利 | (-) | 0.834% | 0.834% | 電子契約印紙代不要 auモバイル優遇割年率0.07%引下 じぶんでんき優遇割年率0.03%引下 審査の結果によっては保証付金利プラン(3年、5年、10年)になる可能性あり | 2.20% | 無料 ※※審査の結果、保証会社をご利用いただく場合は、保証料相当額を上乗せした金利が設定されますが、別途お支払いいただく保証料はございません。 |

| 当初期間引下げプラン 審査の結果によっては保証付金利プラン(3年、5年、10年)になる可能性あり。" | 当初固定金利 | (2年) | 2.005% | 2.385% | 電子契約印紙代不要 auモバイル優遇割年率0.07%引下 じぶんでんき優遇割年率0.03%引下 審査の結果によっては保証付金利プラン(3年、5年、10年)になる可能性あり | 2.20% | 無料 ※※審査の結果、保証会社をご利用いただく場合は、保証料相当額を上乗せした金利が設定されますが、別途お支払いいただく保証料はございません。 |

| 当初期間引下げプラン 審査の結果によっては保証付金利プラン(3年、5年、10年)になる可能性あり。" | 当初固定金利 | (15年) | 3.130% | 4.065% | 電子契約印紙代不要 auモバイル優遇割年率0.07%引下 じぶんでんき優遇割年率0.03%引下 審査の結果によっては保証付金利プラン(3年、5年、10年)になる可能性あり | 2.20% | 無料 ※※審査の結果、保証会社をご利用いただく場合は、保証料相当額を上乗せした金利が設定されますが、別途お支払いいただく保証料はございません。 |

※審査の結果、保証会社をご利用いただく場合は、保証料相当額を上乗せした金利が設定されますが、別途お支払いいただく保証料はございません。

イオン銀行住宅ローンの概要

イオン銀行の住宅ローンの特徴は「低金利でシンプルな金利プランが採用されていること」「当初固定金利の当初期間終了後の金利上昇が少ないこと」「保証料無料のネット銀行モデル」「事務手数料が2.0%(税別)と10万円(税別)のプランを選べること」「イオングループの店舗でのお買い物が毎日5%OFF」「住宅ローン・リフォーム活用プランならリフォーム費用も住宅ローン金利で借りられる」という点が挙げられます。

変動金利が低金利というのは、もちろん重要なポイントですが、当初固定金利の当初期間終了後の金利の金利引き下げ幅がそれほど変わらないというのも大きなメリットです。事務手数料が10万円(税別)と安いプランも選べるので、子育て世帯など借り入れ後数年の支出が大きくなってしまう世帯には魅力的な住宅ローンと言えます。

5年間はイオングループでの買い物が5%OFFになるので、上限は年間90万円までと設定されているものの、最高で22万5,000円分の割引が受けられるメリットもあります。お近くにイオングループの店舗がある方にもおすすめできる住宅ローンとなっています。

デメリットは選べる金利プランの数が少ないことと変動金利が低金利と言っても、ネット銀行お中で見ると一番低金利というわけではないことが挙げられます。

イオン銀行住宅ローンキャンペーン

注目金利

| 住宅ローン名 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 優遇・備考 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

|---|---|---|---|---|---|---|---|

| 住宅ローン定額型/新規限定 | 変動金利 | (-) | 0.980% | 0.980% | イオン買物5年5%OFF | 110,000 | 無料 |

| 住宅ローン定率型/借り換え限定 | 変動金利 | (-) | 0.780% | 0.780% | イオン買物5年5%OFF | 2.20% | 無料 |

| 住宅ローン定額型/借り換え限定 | 変動金利 | (-) | 0.980% | 0.980% | イオン買物5年5%OFF | 110,000 | 無料 |

| 住宅ローン定率型/新規・物件価格の80%以内 | 変動金利 | (-) | 0.780% | 0.780% | イオン買物5年5%OFF | 2.20% | 無料 |

| 住宅ローン定額型/新規・物件価格の80%以内 | 変動金利 | (-) | 0.980% | 0.980% | イオン買物5年5%OFF | 110,000 | 無料 |

| 住宅ローン定額型 | 当初固定金利 | (3年) | 2.480% | 1.230% | イオン買物5年5%OFF | 110,000 | 無料 |

| 住宅ローン定率型/新規限定 | 当初固定金利 | (10年) | 2.960% | 1.030% | イオン買物5年5%OFF | 2.20% | 無料 |

| 住宅ローン定率型/借り換え限定 | 当初固定金利 | (10年) | 2.960% | 1.030% | イオン買物5年5%OFF | 2.20% | 無料 |

ソニー銀行住宅ローンの概要

ソニー銀行はソニー、三井住友銀行などの出資によって設立された「新たな形態の銀行」に位置付けられる銀行で、ソニーフィナンシャルホールディングス傘下のネット銀行です。ネット銀行としてははじめて住宅ローンサービスを提供したパイオニアであり、保証料無料、来店不要などのネット銀行の住宅ローンのモデルはソニー銀行が開発したものです。

ソニー銀行の住宅ローンの特徴は「変動金利が業界トップクラスの低金利」「半月前に金利発表」「がん50%保障特約付団信無料付帯」「変動金利から固定金利、固定金利から変動金利への切り替えがいつでも可能」「固定期間終了後に変動金利を選んでも金利上昇はない」「自己資金1割以上で金利優遇」「事務手数料44,000円(税込)のプランがある」という点が挙げられます。

変動金利が低金利というのは、もちろん重要なポイントですが、固定金利を選んでも、固定期間終了後はその時点の変動金利が自動的に適用されるので、他のネット銀行の当初固定金利のように当初期間終了後の金利上昇を気にする必要がないという大きなメリットがあります。

また、変動金利、固定金利の切り替えがいつでも何度でも可能で、半月前に金利発表があるため、その金利を見て、金利タイプを変更することも可能になっています。

さらにソニー銀行では「AIによる自動審査」を導入しています。審査担当者の判断に近い精度の自動審査で通常2~6日程度かかっていた仮審査結果が最短60分で回答できるため、住宅ローン利用者にとっても、融資実行までの期間が短縮できるメリットがあります。

金利が低金利で、当初期間終了後の金利上昇の心配がない、半月前に金利発表など金利面でのサービスが充実している半面、付加価値サービスやキャンペーンには積極的ではないので、純粋に金利面のメリットを感じる方におすすめの住宅ローンとなっています。

ソニー銀行住宅ローンキャンペーン

注目金利

| 住宅ローン名 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 優遇・備考 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

|---|---|---|---|---|---|---|---|

| 変動セレクト住宅ローン | 変動金利(新規) | (-) | 0.997% | 0.997% | 固定と変動を何度でも切り替え可能 | 2.20% | 無料 |

| 変動セレクト住宅ローン | 全期間固定金利(借り換え) | (2年) | 2.576% | 0.997% | 固定と変動を何度でも切り替え可能 | 2.20% | 無料 |

| 住宅ローン | 全期間固定金利(新規) | (15年) | 3.611% | 1.357% | 固定と変動を何度でも切り替え可能 | 44,000 | 無料 |

| 住宅ローン | 全期間固定金利(借り換え) | (15年) | 3.611% | 1.357% | 固定と変動を何度でも切り替え可能 | 44,000 | 無料 |

りそな銀行住宅ローンの概要

りそな銀行はりそなホールディングス傘下の100%子会社で、3大メガバンクの次に位置する都市銀行です。メガバンクと比較するとリテール部門(個人向け)のサービスに力を入れている銀行です。

りそな銀行の住宅ローンの特徴は「都市銀行の信頼性」「全国展開しており店舗での相談が可能」「当初10年固定金利が低金利」「全期間固定金利が低金利」「WEB申込専用の低金利借り換えプランがある」「火災保険最大20%割」「女性向け住宅ローン」「諸費用ローン」「住宅ローンプランが豊富」などが挙げられます。

ベースとして、当初10年固定金利と全期間固定金利が低金利の設定となっています。また、WEB申込専用の低金利借り換えプラン「りそな借りかえローン(WEB申込限定プラン)」では、事務手数料が「借入額の2.2%(税込)+3.3万円(税込)」とネット銀行の住宅ローンに近い設定となっていて、保証料は不要です。その他の住宅ローンでは保証料は金利+0.2%が必要ですので、混同しないように注意しましょう。

また、大きな特徴として「住宅ローンプランが豊富」なこともメリットになっています。「親子二世代の住宅ローン」「フラット35」「住み替えローン」「建て替えローン」「女性向け住宅ローン」「諸費用ローン」「ミックスローン」「省エネ対策をしている住宅向け住宅ローン」「太陽光発電システム付の住宅向け日照補償付住宅ローン」・・・とかなり幅広いラインナップとなっています。諸費用が支払えない方や太陽光発電システム付の住宅を購入したい方など目的に応じた住宅ローン選びが可能です。

デメリットとしては、「りそな借りかえローン(WEB申込限定プラン)」以外は都市銀行の諸費用設計「保証料:金利+0.2%」ですので、ネット銀行と比較すると金利が高く、比較的低金利に設定されている全期間固定金利も、フラット35には勝てないという状況があります。

ネット銀行と闘えるレベルの低金利は「りそな借りかえローン(WEB申込限定プラン)」に限られてしまうというのが大きなデメリットと言えます。

借り換えを検討しているが、ネット銀行ではなく、信頼性の高い都市銀行で借りたいという方におすすめの住宅ローンとなっています。

りそな銀行住宅ローンキャンペーン

注目金利

| 住宅ローン名 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 優遇・備考 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

|---|---|---|---|---|---|---|---|

| ずーっとお得!全期間型/保証料金利上乗せ型 | 変動金利 | (-) | 0.840% | 0.840% | - | 33,000 | 0.20%金利上乗せ |

| はじめがお得!当初型/保証料金利上乗せ型 | 当初固定金利 | (10年) | 3.555% | 1.075% | - | 33,000 | 0.20%金利上乗せ |

| りそな借りかえローン | 変動金利(借り換え専用Web申込限定プラン) | (-) | 0.640% | 0.640% | - | 2.20%+33,000 | 無料 |

| りそな借りかえローン | 当初固定金利(借り換え専用Web申込限定プラン) | (10年) | 3.255% | 0.640% | - | 2.20%+33,000 | 無料 |

お客様にわかりやすいメッセージを伝えることをモットーに仕事をしています。

| 得意分野 | 住宅ローン相談、家計相談、保険相談、ライフプランニング、老後資金相談 |

|---|---|

| 資格 | CFP、証券外務員第一種 |

| 営業範囲 | 東京、神奈川、千葉、埼玉 |

| 対応業務 | 相談、執筆、講師、講演 |

卓越した専門性が求められる世界共通水準のFP資格であるCFP認定を受けると同時に、国家資格であるファイナンシャル・プランニング技能士1級を取得。

| 得意分野 | 住宅ローン相談、家計相談、保険相談、ライフプランニング、教育資金相談、老後資金相談 |

|---|---|

| 資格 | 1級FP技能士、CFP、DC(確定拠出年金プランナー)、住宅ローンアドバイザー、証券外務員 |

| 営業範囲 | 広島県近辺 |

| 対応業務 | 相談、執筆、講師、講演 |

ご依頼人のライフプラン実現のためのプランを作ることは、まさにマラソンの同伴者のようなイメージを持っていただければと存じます。

| 得意分野 | 住宅ローン相談、家計相談、保険相談、ライフプランニング、教育資金相談、老後資金相談 |

|---|---|

| 資格 | 2級FP技能士、CFP、宅地建物取引士 |

| 営業範囲 | 静岡県、神奈川県、東京都、山梨県 |

| 対応業務 | 相談、執筆、講師、講演 |

比較的若い方をメインに様々な経済面・心理面のご相談を受けています。

| 得意分野 | 住宅ローン相談、家計相談、保険相談、ライフプランニング、教育資金相談、老後資金相談 |

|---|---|

| 資格 | 1級FP技能士、CFP |

| 営業範囲 | 全国対応(なるべくオフィスへご来訪頂ける方) |

| 対応業務 | 相談、執筆、講師、講演 |

FPの私が絶対におすすめしたい住宅ローンランキング/新規借入編

FPの私が絶対におすすめしたい住宅ローンランキング/新規借入編 FPの私が「借り換え」で絶対におすすめしたい住宅ローンランキング/借り換え編

FPの私が「借り換え」で絶対におすすめしたい住宅ローンランキング/借り換え編

今月の注目住宅ローン「私ならこの住宅ローンを選ぶ!」

住信SBIネット銀行住宅ローン/フラット35(保証型)