三井住友銀行住宅ローンの概要

三井住友銀行は三井住友フィナンシャルグループ傘下の100%子会社で言わずと知れた大手都市銀行(メガバンク)です。

三井住友銀行の住宅ローンの特徴は「メガバンクの信頼性」「全国展開しており店舗での相談が可能」「当初10年固定金利が低金利」「夫婦ともに団信ができるクロスサポートがある」「地震、台風、洪水などの自然災害で住宅ローン返済が免除になる保険が付帯できる」「住宅ローンで貯まったポイントを預金金利に変えられる」という特徴があります。

メガバンクの住宅ローンですので「信頼性」と「全国の店舗で相談できる」大きなメリットがある一方、低金利という面ではネット銀行に後れを取っている状況です。

メガバンクが推しているのは「当初10年固定金利」で、三井住友銀行住宅ローンも、「当初10年固定金利」が低金利の住宅ローンとなっています。

三井住友銀行住宅ローンには、独自のサービスをいくつか提供しています。

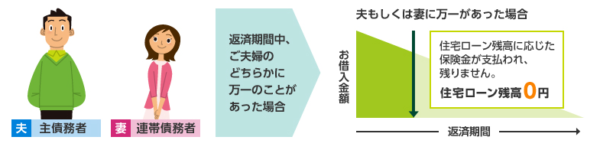

一つは「クロスサポート」です。通常、夫婦が住宅ローンを組むペアローンでは、亡くなったとしても、亡くなった方の担当している債務額しか団信では保証されず、残された配偶者の住宅ローン残高は残ってしまいます。このクロスサポートは金利+0.18%上乗せという費用が発生するものの、夫婦どちらかが亡くなったとしても、住宅ローン全額が保険金で支払われます。

二つ目は「自然災害時返済一部免除特約」です。地震や台風、洪水など洪水などの自然災害に合った時に住宅ローン残高の50%が保険金で支払われる保険です。地震保険に入っていても、全壊時に補償されるのは再調達価格の50%までですので、不足してしまうのです。それをカバーできる特約となっています。これも有料です。

他にも、「住宅ローンで貯まったポイントを預金金利に変えられる」という変わったポイントプログラムが用意されています。

三井住友銀行住宅ローンは、ペアローンを組もうとしている方、自然災害のリスクを軽減したい方におすすめできる住宅ローンとなっています。

三井住友銀行住宅ローンキャンペーン

注目金利

| 住宅ローン名 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 優遇・備考 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

|---|---|---|---|---|---|---|---|

| 最後までずーっと引き下げプラン | 変動金利 | (-) | 0.675%~0.925% | 0.675%~0.925% | - | 3300000.00% | 0.20%金利上乗せ |

| 最後までずーっと引き下げプラン | 当初固定金利 | (2年) | 1.700%~1.950% | 0.675%~0.925% | - | 3300000.00% | 0.20%金利上乗せ |

| 超長期固定金利型 | 全期間固定金利 | (10年~15年) | 2.600%~3.100% | 2.600%~3.100% | - | 33,000 | 0.20%金利上乗せ |

| 住宅ローン(借り換え)/超長期固定金利型 | 全期間固定金利(借り換え) | (10年~15年) | 2.170% | 2.170% | - | 33,000 | 0.20%金利上乗せ |

| 最後までずーっと引き下げローン | 変動金利(借り換え) | (-) | 0.675%~0.875% | 0.675%~0.875% | - | 33,000 | 0.20%金利上乗せ |

三井住友銀行住宅ローンメリット

- メガバンクの信頼性

- 全国展開しており店舗での相談が可能

- 当初10年固定金利が低金利

- 夫婦ともに団信ができるクロスサポートがある

- 地震、台風、洪水などの自然災害で住宅ローン返済が免除になる保険が付帯できる

- 住宅ローンで貯まったポイントを預金金利に変えられる

三井住友銀行住宅ローンデメリット

- 保証料が金利+0.2%

- 金利に幅があるため、審査次第で高い金利が適用されてしまう

- 変動金利、当初固定金利ともネット銀行よりも高い金利設定

三井住友銀行住宅ローン金利

三井住友銀行住宅ローン金利の検証結果

三井住友銀行住宅ローンの変動金利/2024年7月

| 住宅ローン名 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 優遇・備考 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

|---|---|---|---|---|---|---|---|

| 最後までずーっと引き下げプラン | 変動金利 | (-) | 0.675%~0.925% | 0.675%~0.925% | - | 3300000.00% | 0.20%金利上乗せ |

| 最後までずーっと引き下げローン | 変動金利(借り換え) | (-) | 0.675%~0.875% | 0.675%~0.875% | - | 33,000 | 0.20%金利上乗せ |

変動金利の住宅ローン上位5位/2024年7月

| 銀行 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 優遇・備考 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

|---|---|---|---|---|---|---|---|

SBIマネープラザ | 変動金利 | (-) | 0.298% | 0.298% | - | 2.20% | 無料 |

住信SBIネット銀行 | 変動金利 | (-) | 0.298% | 0.298% | 当社または保証会社の審査結果によっては、表示金利に年0.1%~0.75%上乗せとなる場合があります。 | 2.20% | 無料 |

SBIマネープラザ | 変動金利(借り換え) | (-) | 0.298% | 0.298% | - | 2.20% | 無料 |

PayPay銀行 | 変動金利 | (-) | 0.315% | 0.315% | - | 2.20% | 無料 |

auじぶん銀行 | 変動金利(借り換え) | (-) | 0.319% | 0.319% | 電子契約で印紙代不要 auモバイル優遇割年率0.07%引下げ じぶんでんき優遇割年率0.03%引下げ | 2.20% | 無料 ※※審査の結果、保証会社をご利用いただく場合は、保証料相当額を上乗せした金利が設定されますが、別途お支払いいただく保証料はございません。 |

時期によって、変動金利が低金利の上位の顔ぶれは変わってしまいますが、基本的に三井住友銀行住宅ローンの変動金利は、比較的高い金利に設定されています。

三井住友銀行の住宅ローンは「金利+0.2%」分の保証料が発生するので、その分金利が高くなってしまうのです。保証料を除けば、ネット銀行と同レベルの低金利になるのですが、そういうサービス設計にはなっていないのです。

三井住友銀行住宅ローンの当初10年固定金利/2024年7月

| 住宅ローン名 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 優遇・備考 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

|---|---|---|---|---|---|---|---|

| 最後までずーっと引き下げプラン | 当初固定金利 | (10年) | 2.250%~2.500% | 0.675%~0.925% | - | 3300000.00% | 0.20%金利上乗せ |

| 最初にぐぐっと引き下げローン | 当初固定金利 | (10年) | 1.950% | 1.275% | - | 33,000 | 0.20%金利上乗せ |

| 超長期固定金利型 | 全期間固定金利 | (10年~15年) | 2.600%~3.100% | 2.600%~3.100% | - | 33,000 | 0.20%金利上乗せ |

| 住宅ローン(借り換え)/超長期固定金利型 | 全期間固定金利(借り換え) | (10年~15年) | 2.170% | 2.170% | - | 33,000 | 0.20%金利上乗せ |

| 最後までずーっと引き下げローン | 当初固定金利(借り換え) | (10年) | 2.250%~2.450% | 0.675%~0.875% | - | 33,000 | 0.20%金利上乗せ |

| 最初にぐぐっと引き下げローン | 当初固定金利(借り換え) | (10年) | 1.950% | 1.275% | - | 33,000 | 0.20%金利上乗せ |

当初10年固定金利の住宅ローン低金利トップ5/2024年7月

| 銀行 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 優遇・備考 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

|---|---|---|---|---|---|---|---|

住信SBIネット銀行 | 当初固定金利 | (10年) | 0.750% | 1.250% | 借り換えで事務手数料0.99% | 1.10% | 無料 |

楽天銀行 | 当初固定金利 | (10年) | 0.750% | 1.250% | 楽天銀行を返済口座に設定で事務手数料1.10%、借り換えで0.99% | 1.10% | 無料 |

ARUHI | 当初固定金利 | (10年) | 0.750% | 1.250% | WEB申込で事務手数料1.10% | 1.10% | 無料 |

ARUHI | 当初固定金利 | (10年) | 0.750% | 1.250% | WEB申込で事務手数料1.10% | 1.10% | 無料 |

auじぶん銀行 | 当初固定金利 | (2年) | 0.830% | 1.210% | 電子契約印紙代不要 auモバイル優遇割年率0.07%引下 じぶんでんき優遇割年率0.03%引下 審査の結果によっては保証付金利プラン(3年、5年、10年)になる可能性あり | 2.20% | 無料 ※※審査の結果、保証会社をご利用いただく場合は、保証料相当額を上乗せした金利が設定されますが、別途お支払いいただく保証料はございません。 |

三井住友銀行住宅ローンは、当初10年固定金利の中でも、高金利の住宅ローンとなってしまいます。

メガバンクと言えば、販売を強化しているのは「当初10年固定金利」なのですが・・・

理由は変動金利と同じで保証料分の「金利+0.2%」が重くのしかかってしまうのです。

ただし、「当初10年固定金利」には前述したような「金利の幅」が設定されていない分、申込時に金利が確定できる安心感はあります。

三井住友銀行住宅ローンの35年固定金利/2024年7月

| 住宅ローン名 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 優遇・備考 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

|---|---|---|---|---|---|---|---|

| 超長期固定金利型 | 全期間固定金利 | (20年~35年) | 2.870%~3.370% | 2.870%~3.370% | - | 33,000 | 0.20%金利上乗せ |

| 住宅ローン(借り換え)/超長期固定金利型 | 全期間固定金利(借り換え) | (30年~35年) | 2.750% | 2.750% | - | 33,000 | 0.20%金利上乗せ |

35年固定金利の住宅ローン低金利トップ5/2024年7月

| 銀行 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 優遇・備考 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

|---|---|---|---|---|---|---|---|

ARUHI | 全期間固定金利 | (15~35年) | 1.350% | 1.350% | 借り換えで事務手数料1.10%、ARUHI 全疾病保障(入院一時金付)加入が必須条件 | 2.20% | 無料 |

ARUHI | 全期間固定金利 | (15~35年) | 1.390% | 1.390% | 借り換えで事務手数料1.10% | 2.20% | 無料 |

ARUHI | 全期間固定金利 | (15~35年) | 1.400% | 1.400% | 借り換えで事務手数料1.10% | 2.20% | 無料 |

ARUHI | 全期間固定金利 | (15~35年) | 1.410% | 1.410% | 借り換えで事務手数料1.10% | 2.20% | 無料 |

ARUHI | 全期間固定金利 | (15~35年) | 1.430% | 1.430% | 借り換えで事務手数料1.10% | 2.20% | 無料 |

三井住友銀行住宅ローンの35年の固定金利は、十分に低金利な方ではあるのですが、フラット35と比較してしまうとかなり高金利という判断になってしまいます。

ただし、三井住友銀行住宅ローンには「団信」が付帯していて、フラット35には「団信」が付帯されていないことには考慮する必要があります。「団信」付帯は、金利換算すると0.2%ぐらいの違いになってきます。

0.2%分を加味してもフラット35の方が低金利であり、三井住友銀行住宅ローンの長期固定金利は、選びにくい住宅ローンとなってしまいます。

検証結果

三井住友銀行の住宅ローン金利は

ネット銀行の住宅ローンと比較すると

- 店舗などの運営コストが重い分 → 高金利

- 保証料(金利+0.2%)分 → 高金利

- 金利に幅がある → 審査次第で高金利が適用されてしまう

というポイントがあり、「金利の高さが大きなネック」となってしまうのは明らかです。

それだけ、メガバンクは「対応が親切なこと」や「信頼性が高いこと」などのメリットがある裏返しと言っても良いでしょう。

低金利の住宅ローンを探している方にはおすすめできません。

三井住友銀行住宅ローン金利のメリット

- 「当初10年固定金利」は低金利

- 「当初10年固定金利」は金利に幅もない

三井住友銀行住宅ローン金利のデメリット

- 保証料が「金利+0.2%」

- 「変動金利」「当初固定金利」はネット銀行よりも高い金利設定

- 金利に幅があるので審査次第で高い方の金利が適用されてしまう

変動金利プラン

| 住宅ローン名 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 優遇・備考 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

|---|---|---|---|---|---|---|---|

| 最後までずーっと引き下げプラン | 変動金利 | (-) | 0.675%~0.925% | 0.675%~0.925% | - | 3300000.00% | 0.20%金利上乗せ |

| 最後までずーっと引き下げローン | 変動金利(借り換え) | (-) | 0.675%~0.875% | 0.675%~0.875% | - | 33,000 | 0.20%金利上乗せ |

当初固定金利プラン

| 住宅ローン名 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 優遇・備考 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

|---|---|---|---|---|---|---|---|

| 最後までずーっと引き下げプラン | 当初固定金利 | (2年) | 1.700%~1.950% | 0.675%~0.925% | - | 3300000.00% | 0.20%金利上乗せ |

| 最後までずーっと引き下げプラン | 当初固定金利 | (3年) | 1.900%~2.150% | 0.675%~0.925% | - | 3300000.00% | 0.20%金利上乗せ |

| 最後までずーっと引き下げプラン | 当初固定金利 | (5年) | 1.950%~2.200% | 0.675%~0.925% | - | 3300000.00% | 0.20%金利上乗せ |

| 最後までずーっと引き下げプラン | 当初固定金利 | (10年) | 2.250%~2.500% | 0.675%~0.925% | - | 3300000.00% | 0.20%金利上乗せ |

| 最初にぐぐっと引き下げローン | 当初固定金利 | (5年) | 1.650% | 1.275% | - | 33,000 | 0.20%金利上乗せ |

| 最初にぐぐっと引き下げローン | 当初固定金利 | (10年) | 1.950% | 1.275% | - | 33,000 | 0.20%金利上乗せ |

| 最後までずーっと引き下げローン | 当初固定金利(借り換え) | (2年) | 1.700%~1.900% | 0.675%~0.875% | - | 33,000 | 0.20%金利上乗せ |

| 最後までずーっと引き下げローン | 当初固定金利(借り換え) | (3年) | 1.900%~2.100% | 0.675%~0.875% | - | 33,000 | 0.20%金利上乗せ |

| 最後までずーっと引き下げローン | 当初固定金利(借り換え) | (5年) | 1.950%~2.150% | 0.675%~0.875% | - | 33,000 | 0.20%金利上乗せ |

| 最後までずーっと引き下げローン | 当初固定金利(借り換え) | (10年) | 2.250%~2.450% | 0.675%~0.875% | - | 33,000 | 0.20%金利上乗せ |

| 最初にぐぐっと引き下げローン | 当初固定金利(借り換え) | (5年) | 1.650% | 1.275% | - | 33,000 | 0.20%金利上乗せ |

| 最初にぐぐっと引き下げローン | 当初固定金利(借り換え) | (10年) | 1.950% | 1.275% | - | 33,000 | 0.20%金利上乗せ |

全期間固定金利プラン

| 住宅ローン名 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 優遇・備考 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

|---|---|---|---|---|---|---|---|

| 超長期固定金利型 | 全期間固定金利 | (10年~15年) | 2.600%~3.100% | 2.600%~3.100% | - | 33,000 | 0.20%金利上乗せ |

| 超長期固定金利型 | 全期間固定金利 | (15年~20年) | 2.670%~3.170% | 2.670%~3.170% | - | 33,000 | 0.20%金利上乗せ |

| 超長期固定金利型 | 全期間固定金利 | (20年~35年) | 2.870%~3.370% | 2.870%~3.370% | - | 33,000 | 0.20%金利上乗せ |

| 住宅ローン(借り換え)/超長期固定金利型 | 全期間固定金利(借り換え) | (10年~15年) | 2.170% | 2.170% | - | 33,000 | 0.20%金利上乗せ |

| 住宅ローン(借り換え)/超長期固定金利型 | 全期間固定金利(借り換え) | (15年~20年) | 2.270% | 2.270% | - | 33,000 | 0.20%金利上乗せ |

| 住宅ローン(借り換え)/超長期固定金利型 | 全期間固定金利(借り換え) | (20年~25年) | 2.330% | 0.650%~1.150% | - | 33,000 | 0.20%金利上乗せ |

| 住宅ローン(借り換え)/超長期固定金利型 | 全期間固定金利(借り換え) | (25年~30年) | 2.700% | 2.700% | - | 33,000 | 0.20%金利上乗せ |

| 住宅ローン(借り換え)/超長期固定金利型 | 全期間固定金利(借り換え) | (30年~35年) | 2.750% | 2.750% | - | 33,000 | 0.20%金利上乗せ |

ミックスローン

ミックスローンは利用可能です。商品名は「ミックスプラン」です。組み合わせは自由に設定可能です。10万円単位で組み合わせることができます。

金利タイプの変更

金利タイプの変更の可否

- 変動金利 : 固定金利への変更が可能

- 固定金利の特約期間中 : 変更不可

- 固定金利の特約期間終了後 : 金利タイプの変更が可能

金利タイプの変更方法

- 店頭

- インターネットバンキング(SMBCダイレクト)

「インターネットバンキング(SMBCダイレクト)」で、インターネットにより金利プランの切替手続きを行うことができます。インターネットで金利プランの切替手続きを行う場合は、金利再設定手数料が無料です。

三井住友銀行住宅ローン借り換え

三井住友銀行住宅ローン借り換え検証結果

借り換えで重要なポイント

住宅ローンの借り換えで重要なポイントは

- 現在借り入れ中の住宅ローン金利と借り換え先の金利にどれぐらい差があるのか?

- 「金利低下による返済額削減額」 > 「借り換え諸費用」になっているか?

- 借り換え後の住宅ローンの保障に強みはあるのか?

の3点です。

三井住友銀行の住宅ローンの場合は

現在借り入れ中の住宅ローン金利と借り換え先の金利にどれぐらい差があるのか?

三井住友銀行の住宅ローンの金利は

- ネット銀行と比較して高金利

- 金利に幅があるのでどの金利が適用されるのか?審査後にしかわからない

というデメリットがあります。

金利が高金利になってしまうと、借り換えメリットは当然少なくなるか、なくなってしまうので借り換えには向かない金利設定と言えます。

ただし、三井住友銀行には「住宅ローン(借り換え)」の専用プランもあります。これは多少低金利になっているため、借り換えを検討するのであれば、こちらのプランをおすすめします。

「金利低下による返済額削減額」 > 「借り換え諸費用」になっているか?

「金利+0.2%」分の保証料が発生してしまうので、事務手数料自体は安く、借り換え諸費用も抑えられるのですが、その分金利が割高になってしまうので注意が必要です。

借り換え後の住宅ローンの保障に強みはあるのか?

三井住友銀行住宅ローンには、無料で付帯される保障サービスはありません。

検証結果

三井住友銀行住宅ローンは

- 高金利

- 諸費用は安いが保証料として金利に乗っかっている

- 保障面での強みはない

という特徴があるため、借り換えにはおすすめできない住宅ローンとなっています。借り換えであれば、ほかの銀行の住宅ローンを検討しましょう。

三井住友銀行住宅ローン審査

三井住友銀行住宅ローン審査検証結果

住宅ローン審査の傾向としては

- 低金利の住宅ローン → 審査が厳しくなる

- 高金利の住宅ローン → 審査が甘くなる

- ネット銀行 → 借り換え重視

というものがあります。

三井住友銀行の住宅ローン審査の場合

三井住友銀行は、基本的には「都市銀行(メガバンク)」であり、高金利の住宅ローンを基本的に提供しています。

また、三井住友銀行の住宅ローンは

- 高金利

- 金利に幅がかなりある

ため、「審査の評価が低かったら、適用金利を引き上げればよい。」という判断が可能になります。金利がそもそも高いことと、適用金利設定の自由度が高いことから、審査は甘いと考えられます。

口コミを見る限りも、「審査が甘い」「借入があっても審査に通る」というコメントが多くあります。「金利を上げれば審査に通ります。」「融資額を減らせば審査に通ります。」といった、柔軟な提案が受けられることがかかれています。これは都市銀行だからできるものと考えて良いでしょう。

三井住友銀行の住宅ローン審査の口コミ

出典:マンションコミュニティ

検証結果

三井住友銀行の住宅ローンは、基本的には高金利の金利設定であり、金利の幅も大きく取っているため

- 審査は通りやすい

と考えられます。

実際に口コミを見てみても・・・

- 審査が甘い

- 事前審査が通れば、ほぼ審査が通る

- 条件付きで融資可能という返答をもらった

という声が目立ちします。

メガバンクは、ネット銀行と比較して金利が高い分、許容できる顧客の範囲も広いということがわかります。低金利のネット銀行の住宅ローン審査に落ちた方は、都市銀行を選択肢に入れるのも、賢い方法と言えるのです。

審査難易度

審査期間

審査期間に関する記述はありません。通常は、事前審査ののちに本審査ですが、事前審査を必要としないでいきなり本審査のケースもあるようです。申込みから融資までは1カ月半~2カ月を見ておくと良いでしょう。

三井住友銀行住宅ローン諸費用

三井住友銀行住宅ローン諸費用検証結果

三井住友銀行住宅ローンの諸費用/2024年7月

他のネット銀行の住宅ローン諸費用/2024年7月

| 銀行 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 | 団信料 |

|---|---|---|---|

住信SBIネット銀行 | 2.20% | 無料 | 無料 |

ソニー銀行 | 2.20% | 無料 | 無料 |

SBI新生銀行 | 2.20% | 無料 | 無料 |

楽天銀行 | 330,000 | 無料 | 無料 |

イオン銀行 | 2.20% | 無料 | 無料 |

三井住友銀行住宅ローンの諸費用は、プランによって異なります。

一般的なプランの場合は

- 事務手数料:33,000円(税込)

- 保証料:金利+0.2%

となっています。

「WEB申込専用住宅ローン」の場合は

- 事務手数料:借入額の2.2%(税込)

- 保証料:無料

となっています。

「WEB申込専用住宅ローン」の場合は、ネット銀行と同じ諸費用設定ですが

- 金利に幅があるので下限金利が適用されるとは限らない

というデメリットがあるので注意が必要です。

検証結果

三井住友銀行住宅ローンの諸費用は

一般的なプランの場合は

- 事務手数料:33,000円(税込)

- 保証料:金利+0.2%

と、他のメガバンクや都市銀行と横並びの設定です。

「WEB申込専用住宅ローン」の場合は

- 事務手数料:借入額の2.2%(税込)

- 保証料:無料

と、他のネット銀行と似た諸費用設定なのですが

- 金利に幅があるので下限金利が適用されるとは限らない

というデメリットがあるので注意が必要です。

事務手数料

- 通常プラン:33,000円(税込)

- WEB申込専用住宅ローン:借入額の2.2%(税込)

保証料

- 通常プラン:金利+2.0%

- WEB申込専用住宅ローン:無料

一部繰り上げ返済手数料

インターネットバンキング(SMBCダイレクト):無料

窓口(専用パソコン):5,500円(税込)

窓口(書面):15,500円(税込)

全額繰り上げ返済手数料

インターネットバンキング(SMBCダイレクト):5,500円(税込)

窓口(専用パソコン):11,000円(税込)

窓口(書面):22,000円(税込)

金利タイプの変更手数料

インターネットバンキング(SMBCダイレクト):無料

窓口(専用パソコン):5,500円(税込)

窓口(書面):15,500円(税込)

証明書発行手数料

証明書:880円(税込)

印紙税

| 契約金額 | 印紙税 |

|---|---|

| 1万円未満 | 非課税 |

| 10万円以下 | 200円 |

| 10万円を超え50万円以下 | 400円 |

| 50万円を超え100万円以下 | 1千円 |

| 100万円を超え500万円以下 | 2千円 |

| 500万円を超え1千万円以下 | 1万円 |

| 1千万円を超え5千万円以下 | 2万円 |

| 5千万円を超え1億円以下 | 6万円 |

| 1億円を超え5億円以下 | 10万円 |

| 5億円を超え10億円以下 | 20万円 |

| 10億円を超え50億円以下 | 40万円 |

| 50億円を超えるもの | 60万円 |

| 契約金額の記載のないもの | 200円 |

登記費用(概算)

※新築マンション想定

登録免許税

土地評価額 × 2.0% + 建物評価額 × 0.4% ※軽減措置の対象になるケースあり

司法書士報酬・実費:30,000~60,000円程度

抵当権設定登記費用

借入額 × 0.4% ※軽減措置の対象になるケースあり

司法書士報酬・実費:60,000~100,000円程度

その他発生が予測される諸費用

火災保険料

引っ越し費用

新居の家具費用(カーテン、照明なども含む)

修繕一時金(新築マンション)

三井住友銀行住宅ローン保障

三井住友銀行住宅ローン保障検証結果

三井住友銀行住宅ローンの無料保障特典/2024年7月

他の銀行の住宅ローンの無料保障特典/2024年7月

| 銀行 | 団信料 | 保障特典 |

|---|---|---|

住信SBIネット銀行 | 無料 | 全疾病保障団信無料 |

住信SBIネット銀行 | 無料 | 全疾病保障団信無料 |

ソニー銀行 | 無料 | がん50%保障団信無料(50歳未満) |

ソニー銀行 | 無料 | がん50%保障団信無料(50歳未満) |

ソニー銀行 | 無料 | がん50%保障団信無料(50歳未満) |

ソニー銀行 | 無料 | がん50%保障団信無料(50歳未満) |

auじぶん銀行 | 無料 | がん50%保障団信無料 全疾病特約(全疾病保障団信無料) |

auじぶん銀行 | 無料 | がん50%保障団信無料 全疾病特約(全疾病保障団信無料) |

auじぶん銀行 | 無料 | がん50%保障団信無料 全疾病特約(全疾病保障団信無料) |

SBI新生銀行 | 無料 | 介護保障付団信無料 |

楽天銀行 | 無料 | 全疾病特約(全疾病保障団信無料) |

SBIマネープラザ | 無料 | 全疾病保障団信無料 |

SBIマネープラザ | 無料 | 全疾病保障団信無料 |

団信(団体信用生命保険)は、フラット35を除けば、どの銀行でも無料付帯されているベースの保障ですが、ネット銀行を中心に「無料の保障特典」を用意している銀行があります。

この中で「無料の保障特典」が手厚いのは

- 住信SBIネット銀行の「全疾病保障」

- auじぶん銀行の「がん50%保障」

の2つになります。

三井住友銀行の場合は

「団信」以外の「無料の保障特典」はありません。

有料であれば

- 連生団体信用生命保険付住宅ローン(「クロスサポート」):団信が夫婦両方に適用される

- 8大疾病保障付住宅ローン:疾病保障

- 自然災害時返済一部免除特約付住宅ローン:火災や地震

といった保障を付帯することができますが・・・

- 連生団体信用生命保険付住宅ローン(「クロスサポート」):金利0.18%上乗せ

- 8大疾病保障付住宅ローン:金利0.3~0.4%上乗せ

- 自然災害時返済一部免除特約付住宅ローン:金利0.1~0.5%上乗せ

と、かなり金利を高くしなければならないため、おすすめできません。一見大きな金額には見えないかもしれませんが、総返済額で考えれば、200万円程度の費用負担になるものであり、有料のプランは、他の住宅ローンでも、一般的に付けられるものですので三井住友銀行の住宅ローンの優位性にはならないのです。

検証結果

三井住友銀行の住宅ローンには

「団信」以外の無料付帯可能な保障サービスはありません。

金利に上乗せをすることで

- 連生団体信用生命保険付住宅ローン(「クロスサポート」):団信が夫婦両方に適用される

- 8大疾病保障付住宅ローン:疾病保障

- 自然災害時返済一部免除特約付住宅ローン:火災や地震

を利用することができますが、大きなメリットとは言えません。有料であれば、ほとんどの銀行でも付けられる保障です。

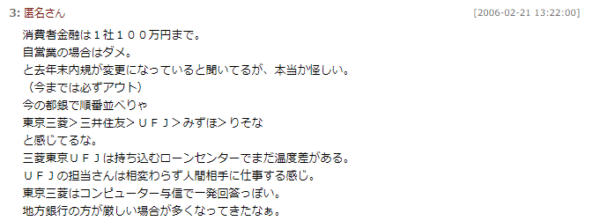

8大疾病保障

金利+0.3%

※三井住友銀行の8大疾病保障付住宅ローンは借入時の年齢によって保障内容が変わります。

借入時の年齢が20歳以上46歳未満

毎月の住宅ローン返済が免除になる条件

- 5つの生活習慣病(高血圧性疾患・糖尿病・慢性腎不全・肝硬変・慢性膵炎)を発病し、就業障害が30日を超えて継続したときに、1年間住宅ローン返済が免除になる

住宅ローン残高が0円になる条件

- がんに罹患と診断確定されたとき

- 脳卒中・急性心筋梗塞で所定の状態が60日以上継続したと診断されたとき

- 5つの生活習慣病(高血圧性疾患・糖尿病・慢性腎不全・肝硬変・慢性膵炎)を発病し、就業障害が1年30日を超えて継続したとき

借入時の年齢が46歳以上56歳未満

毎月の住宅ローン返済が免除になる条件

- 3大疾病(悪性新生物(がん)・脳卒中・急性心筋梗塞)、5つの生活習慣病(高血圧性疾患・糖尿病・慢性腎不全・肝硬変・慢性膵炎)を発病し、就業不能状態となったら、1年間住宅ローン返済が免除になる

住宅ローン残高が0円になる条件

- 3大疾病(悪性新生物(がん)・脳卒中・急性心筋梗塞)、5つの生活習慣病(高血圧性疾患・糖尿病・慢性腎不全・肝硬変・慢性膵炎)を発病しし、就業不能状態とが1年を超えて継続したとき

自然災害時返済一部免除特約付住宅ローン(約定返済保障型)

金利+0.1%

対象災害

- 地震

- 台風

- 豪雨

- 洪水

- 津波

- 噴火

- 震災

- 落雷

保障

- 全壊:24回分免除(2年分)

- 大規模半壊:12回分免除(1年分)

- 半壊:6回分免除(半年分)

自然災害時返済一部免除特約付住宅ローン(残高保障型)

金利+0.5%

対象災害

- 地震

- 津波

- 噴火

保障

住宅ローン残高の50%を保障

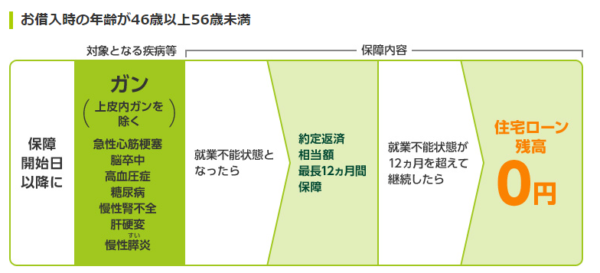

連生団体信用生命保険付住宅ローン「クロスサポート」

金利+0.18%

保障

夫婦どちらかに万一のことがあった場合に住宅ローン残高0円。

三井住友銀行住宅ローン付加価値サービス評価

円定期預金金利の上乗せ等ができる「SMBCポイントパック」というポイントが貯まります。

上手く利用すれば、定期預金の金利を0.1%上乗せできます。しかし、残念ながら、定期預金のベースの金利が三井住友銀行はネット銀行と比較して0.1%以上低いので意味がありません。

また、「ライフイベントサービス」では、提携企業からのライフイベントに合わせたサービスを優待価格や特典付きで受けることができます。

SMBCポイントパック

住宅ローンの毎月末の残高に応じてポイントを獲得

100万円 → 5ポイント

例:3400万円の住宅ローン残高

3400万円 → 170ポイント/月 → 2040ポイント/年

が貯まります。

円定期預金の金利上乗せ:+0.1%

ですから、

100万円の定期預金を組むときに2000ポイントを使って、金利+0.1%を設定することができます。

100万円 × 0.1% = 1万円の利息アップ

となります。※実際は利息に税金が引かれるので8,000円程度の利息になります。

残高は減っていくので35年の住宅ローン返済だとすれば

8,000円 × 35年 × 2分の1(残高の減少を考慮) = 14万円

の利息が得られるのです。

ライフイベントサービス

| カテゴリ | 提携先 | 提携企業 | 特典 |

|---|---|---|---|

| ハウジング | 分譲 | 京急不動産株式会社、 新日鉄興和不動産株式会社、 セコムホームライフ株式会社、 株式会社大京、 東レハウジング販売株式会社、 明和地所株式会社、 株式会社陽栄 | 契約金額の0.5~1%割引。20万円のインテリアチケット。お祝い金の場合もあります。 |

| ハウジング | 新築 | 株式会社 明 工務店 、 旭化成ホームズ株式会社(ヘーベルハウス)、 スウェーデンハウス株式会社、 住友不動産株式会社、 住友林業株式会社、 積水化学工業株式会社(セキスイハイム・ツーユーホーム)、 大和ハウス工業株式会社、 株式会社東急ホームズ、 トヨタホーム東京株式会社、 パナソニック ホームズ株式会社、 三井ホーム株式会社、 三菱地所ホーム株式会社、 株式会社ヤマダ・エスバイエルホーム | 本体工事価格の2~5%割引 |

| ハウジング | リフォーム | 三和シヤッター工業株式会社、 新日本リフォーム株式会社、 住友不動産株式会社、 住友林業ホームテック株式会社、 株式会社東急ホームズ、 トヨタホーム東京株式会社、 パナソニック ホームズ株式会社、 ミサワホーム株式会社(ホームイング)、 三井不動産リフォーム株式会社、 株式会社ヤマダ・エスバイエルホーム、 小杉造園株式会社 | リフォーム代金の3~20%割引 |

| ハウジング | 不動産売却 | 京阪神興業株式会社、 住友不動産販売株式会社、 三井住友トラスト不動産株式会社、 室町不動産株式会社、 株式会社陽栄 | 規定仲介料の5%割引 |

| ハウジング | 賃貸 | 株式会社ハウスメイトパートナーズ、 株式会社ミニミニ | 仲介手数料の10~20%割引 |

| ブライダル | 式場 | 大阪新阪急ホテル、 京王プラザホテル、 神戸ポートピアホテル、 シーサイドホテル舞子ビラ神戸、 第一ホテル東京、 中野サンプラザ、 ハイアットリージェンシー東京、 日比谷松本楼、 株式会社ホテルオークラ東京、 ホテルグランドパレス、 ホテルニューオータニ、 ホテルメトロポリタンエドモント、 リーガロイヤルホテル東京、 リーガロイヤルホテル、 リーガロイヤルホテル京都、 リーガロイヤルホテル広島、 リーガロイヤルホテル新居浜、 リーガロイヤルホテル小倉 | 料理・飲料の3~7%割引。お祝い金の場合もあります。1,000円×人数分割引。 |

| ブライダル | 貸衣装 | 株式会社 扇屋、 株式会社コムウェル(ブライダルサロンHANA)、 株式会社静ブライダルサロン、 プリンセスガーデン・ヨコハマ(モリノブライズ株式会社) | 通常価格の10~30%割引 |

| ブライダル | 宝飾品 | 旭ダイヤモンド工業株式会社、 株式会社オリエンタルダイヤモンド、 株式会社 天賞堂 | 通常価格の10~30%割引 |

| ブライダル | 引出物 | 鳴海製陶株式会社 | 通常価格の10~20%割引 |

| メモリアル | 葬儀 | 株式会社 公益社、 株式会社 コムウェル、 株式会社セレモア、 帝都典禮株式会社、 株式会社 東京葬祭、 株式会社阪急メディアックス、 株式会社メモリアルアートの大野屋 | 通常価格の6.3~30%割引 |

| メモリアル | お仏壇 | 株式会社公益社、 株式会社翠雲堂 本店、 株式会社セレモア、 株式会社はせがわ、 浜屋株式会社、 株式会社メモリアルアートの大野屋 | 5~30%割引 |

| メモリアル | 墓地・墓石 | 須藤石材株式会社、 築地本願寺西多摩霊園、 株式会社はせがわ、 株式会社メモリアルアートの大野屋 | 5~10%割引 |

| メモリアル | 香典返し | 株式会社 高島屋 日本橋店、 株式会社大丸松坂屋百貨店 大阪心斎橋店、 株式会社ハリカ、 株式会社三越伊勢丹 | 5~25%割引 |

| 暮らしのお手伝い | インテリア | 株式会社 板文、 株式会社 エーアイディー、 河淳株式会社(KEYUCA ケユカ)、 東洋羽毛工業株式会社、 株式会社 西川(日本橋西川)、 フランスベッド販売株式会社、 株式会社 紅 粉 屋 | 通常価格の10~40%割引 |

| 暮らしのお手伝い | 引越し | アートコーポレーション株式会社(アート引越センター)、 イヌイ運送株式会社、 株式会社カンダコアテクノ、 株式会社サカイ引越センター、 大和ライフネクスト株式会社、 株式会社テイソウ、 日本通運株式会社、 株式会社 引越社(アリさんマークの引越社)、 ヤマトホームコンビニエンス株式会社、 トヨタ輸送株式会社(マイカーのみの輸送に限る)、 ピアノ運送株式会社(ピアノ・重量物等の移動に限る) | 引越し代金の10~25%割引 |

| 暮らしのお手伝い | 子供用品 | 三起商工株式会社(ミキハウス) | 10%割引 |

| 暮らしのお手伝い | ホームセキュリティ | 株式会社関電セキュリティ・オブ・ソサイエティ(関電SOS)、 セコム株式会社、 株式会社全日警、 綜合警備保障株式会社 | お祝い金等の進呈 |

| 暮らしのお手伝い | 慶事・返礼 | 株式会社三越伊勢丹 | – |

しかし、残念ながら、定期預金のベースの金利が三井住友銀行はネット銀行と比較して0.1%以上低いので、このサービスを活用するよりも、定期預金が高金利のネット銀行に預けた方が利息あ多くなるので、現実的に利用してお得になるサービスではありません。

三井住友銀行住宅ローン申込、審査、融資実行までの流れと日数

三井住友銀行住宅ローン申込、審査、融資実行までの流れと日数の検証結果

三井住友銀行の申込手順

- 事前審査申込

- 事前審査結果のお知らせ

- 正式な申込書類の送付

- 正式なお申込み

- 本審査

- 本審査結果のお知らせ

- 返済用預金口座の開設

- 契約お手続き

- 火災保険申込

- 融資実行

という流れになっています。

本審査の審査回答・契約まで:不明

と、ウェブサイト上では「どのくらいで審査回答をしてくれるのか?」一切日数は記載されていません。

「いつまでに回答する」というコミットメントをすることができない体制であるため、審査スピードは遅いと考えざるを得ません。

検証結果

審査にかかる日数などは明記されていないため

三井住友銀行の住宅ローンには

- 素早い審査回答

を期待できないと考えておいた方が良いでしょう。

時間的な余裕がない方は、他の住宅ローンと並行で申し込むことをおすすめします。

三井住友銀行住宅ローン申込、審査、融資実行までの流れと日数

- 事前審査申込

- 事前審査結果のお知らせ

- 正式な申込書類の送付

- 正式なお申込み

- 本審査

- 本審査結果のお知らせ

- 返済用預金口座の開設

- 契約お手続き

- 火災保険申込

- 融資実行

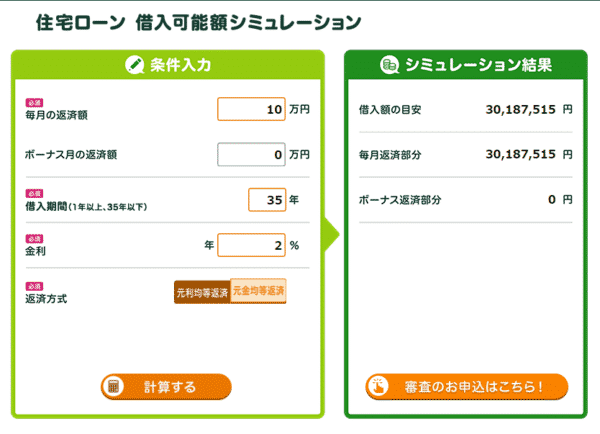

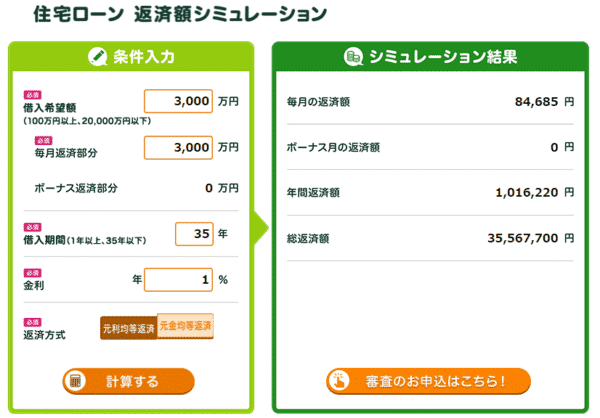

三井住友銀行住宅ローンシミュレーション

試算できる項目

新規借入の方

- 毎月の返済額を計算する

- 毎総返済額を計算する

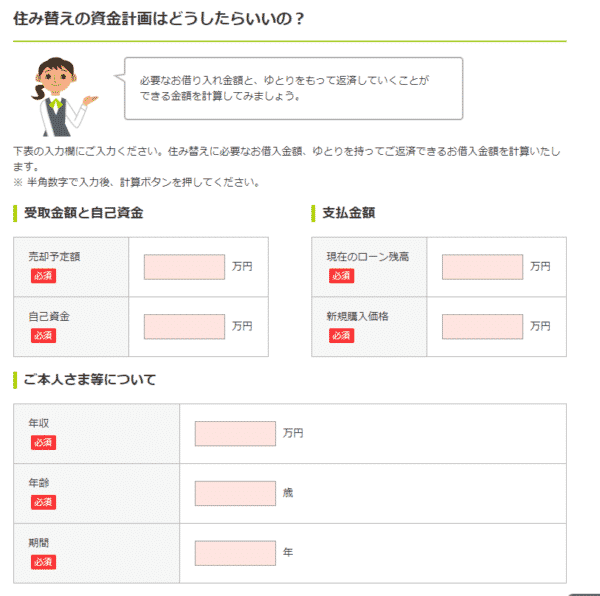

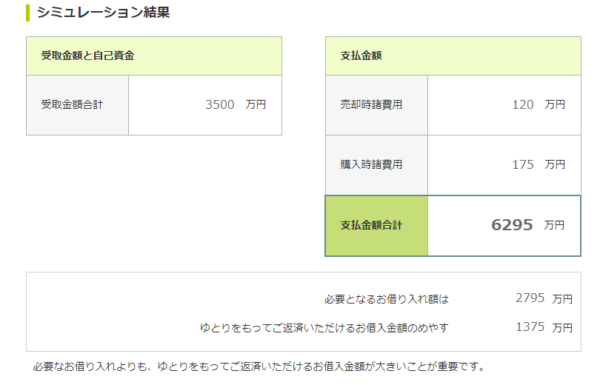

住み替えの方

- 借入金額を計算する

シミュレーターの使い勝手

メリット

- 見やすい

デメリット

- 借り換えが試算できない

- 情報量が少ない

- 金利変動を考慮できない

- 繰り上げ返済を考慮できない

- グラフ表示されない

- 試算表を表示できない

三井住友銀行住宅ローン金利推移

| 変動 | 10年 | 変動 | 10年 | |

|---|---|---|---|---|

| 銀行名 | 三井住友銀行/住宅ローン | 三井住友銀行/住宅ローン | PayPay銀行/(-) | PayPay銀行/(10年) |

| 2024年7月 | 0.675% | 1.950% | 0.349% | 1.165% |

| 2024年6月 | 0.675% | 1.950% | 0.349% | 1.215% |

| 2024年5月 | 0.675% | 1.900% | 0.349% | 1.155% |

| 2024年4月 | 0.675% | 1.590% | 0.349% | 1.085% |

| 2024年3月 | 0.675% | 1.340% | 0.290% | 1.145% |

| 2024年2月 | 0.675% | 1.340% | 0.290% | 1.145% |

| 2024年1月 | 0.675% | 1.290% | 0.290% | 1.130% |

| 2023年12月 | 0.675% | 1.390% | 0.315% | 1.365% |

| 2023年11月 | 0.675% | 1.490% | 0.315% | 1.345% |

| 2023年10月 | 0.675% | 1.340% | 0.380% | 1.280% |

| 2023年9月 | 0.675% | 1.290% | 0.319% | 1.230% |

| 2023年8月 | 0.675% | 1.090% | 0.319% | 1.000% |

| 2023年7月 | 0.675% | 0.990% | 0.319% | 0.950% |

| 2023年6月 | 0.675% | 1.090% | 0.380% | 0.950% |

| 2023年5月 | 0.675% | 1.140% | 0.380% | 1.040% |

| 2023年4月 | 0.675% | 1.090% | 0.349% | 1.210% |

| 2023年3月 | 0.675% | 1.390% | 0.349% | 1.210% |

| 2023年2月 | 0.675% | 1.340% | 0.349% | 1.190% |

| 2023年1月 | 0.675% | 1.340% | 0.349% | 1.050% |

| 2022年12月 | 0.675% | 1.080% | 0.349% | 0.960% |

| 2022年11月 | 0.675% | 1.130% | 0.380% | 0.990% |

| 2022年10月 | 0.675% | 1.030% | 0.380% | 0.890% |

| 2022年9月 | 0.675% | 1.090% | 0.380% | 0.780% |

| 2022年8月 | 0.675% | 1.180% | 0.380% | 0.860% |

| 2022年7月 | 0.675% | 1.550% | 0.380% | 0.820% |

| 2022年6月 | 0.675% | 1.190% | 0.380% | 0.830% |

| 2022年5月 | 0.675% | 1.700% | 0.380% | 0.830% |

| 2022年4月 | 0.675% | 1.550% | 0.380% | 0.690% |

| 2022年3月 | 0.675% | 1.550% | 0.380% | 0.690% |

| 2022年2月 | 0.675% | 1.500% | 0.380% | 0.565% |

| 2022年1月 | 0.675% | 1.400% | 0.380% | 0.560% |

| 2021年12月 | 0.675% | 1.400% | 0.380% | 0.560% |

| 2021年11月 | 0.675% | 1.400% | 0.380% | 0.560% |

| 2021年10月 | 0.675% | 1.350% | 0.380% | 0.499% |

| 2021年9月 | 0.675% | 1.350% | 0.380% | 0.499% |

| 2021年8月 | 0.675% | 1.350% | 0.380% | 0.499% |

| 2021年7月 | 0.675% | 1.350% | 0.380% | 0.499% |

| 2021年6月 | 0.675% | 1.350% | 0.380% | 0.499% |

| 2021年5月 | 0.675% | 1.350% | 0.380% | 0.499% |

| 2021年4月 | 0.675% | 1.350% | 0.380% | 0.599% |

| 2021年3月 | 0.675% | 1.350% | 0.380% | 0.499% |

| 2021年2月 | 0.675% | 1.300% | 0.380% | 0.499% |

| 2021年1月 | 0.675% | 1.300% | 0.380% | 0.499% |

| 2020年12月 | 0.675% | 1.300% | 0.380% | 0.530% |

| 2020年11月 | 0.475% | 1.300% | 0.380% | 0.530% |

| 2020年10月 | 0.475% | 1.300% | 0.380% | 0.545% |

| 2020年9月 | 0.475% | 1.300% | 0.380% | 0.545% |

| 2020年8月 | 0.475% | 1.350% | 0.380% | 0.620% |

| 2020年7月 | 0.475% | 1.350% | 0.380% | 0.620% |

| 2020年6月 | 0.475% | 1.300% | 0.399% | 0.620% |

| 2020年5月 | 0.475% | 1.300% | 0.399% | 0.620% |

| 2020年4月 | 0.475% | 1.150% | 0.399% | 0.620% |

| 2020年3月 | 0.525% | 1.150% | 0.399% | 0.620% |

| 2020年2月 | 0.525% | 1.250% | 0.399% | 0.620% |

| 2020年1月 | 0.525% | 1.250% | 0.399% | 0.620% |

| 2019年12月 | 0.525% | 1.250% | 0.415% | 0.580% |

| 2019年11月 | 0.525% | 1.200% | 0.415% | 0.580% |

| 2019年10月 | 0.525% | 1.200% | 0.415% | 0.580% |

| 2019年9月 | 0.525% | 1.200% | 0.415% | 0.580% |

| 2019年8月 | 0.525% | 1.200% | 0.415% | 0.580% |

| 2019年7月 | 0.720% | 1.200% | ||

| 2019年6月 | 0.720% | 1.300% | ||

| 2019年5月 | 0.720% | 1.300% | ||

| 2019年4月 | 0.720% | 1.300% | ||

| 2019年3月 | 0.720% | 1.300% | ||

| 2019年2月 | 0.720% | 1.300% | ||

| 2019年1月 | 0.720% | 1.400% | ||

| 2018年12月 | 0.720% | 1.450% | ||

| 2018年11月 | 0.720% | 1.450% | ||

| 2018年10月 | 0.820% | 1.400% | ||

| 2018年9月 | 0.820% | 1.350% | ||

| 2018年8月 | 0.820% | 1.350% | ||

| 2018年7月 | 0.820% | 1.350% | ||

| 2018年6月 | 0.820% | 1.350% | ||

| 2018年5月 | 0.820% | 1.300% | ||

| 2018年4月 | 0.820% | 1.300% | ||

| 2018年3月 | 0.820% | 1.300% | ||

| 2018年2月 | 0.820% | 1.250% | ||

| 2018年1月 | 0.820% | 1.250% | ||

| 2017年12月 | 0.820% | 1.250% | ||

| 2017年11月 | 0.820% | 1.250% | ||

| 2017年10月 | 0.820% | 1.250% | ||

| 2017年9月 | 0.820% | 1.250% | ||

| 2017年8月 | 0.820% | 1.300% | ||

| 2017年7月 | 0.825% | 1.250% | ||

| 2017年6月 | 0.825% | 1.250% | ||

| 2017年5月 | 0.825% | 1.200% | ||

| 2017年4月 | 0.825% | 1.250% | ||

| 2017年3月 | 0.825% | 1.000% | ||

| 2017年2月 | 0.825% | 0.950% | ||

| 2017年1月 | 0.825% | 1.050% | ||

| 2016年12月 | 0.825% | 1.000% | ||

| 2016年11月 | 0.825% | 1.000% | ||

| 2016年10月 | 0.825% | 1.000% | ||

| 2016年9月 | 0.825% | 1.000% | ||

| 2016年8月 | 0.825% | 0.900% | ||

| 2016年7月 | 0.825% | 0.950% | ||

| 2016年6月 | 0.825% | 1.050% | ||

| 2016年5月 | 0.825% | 1.100% | ||

| 2016年4月 | 0.825% | 1.100% | ||

| 2016年3月 | 0.825% | 1.000% | ||

| 2016年2月 | 0.825% | 1.250% | ||

| 2016年1月 | 0.825% | 1.300% | ||

| 2015年12月 | 0.975% | 1.800% | ||

| 2015年11月 | 0.975% | 1.800% | ||

| 2015年10月 | 0.975% | 1.950% | ||

| 2015年9月 | 0.975% | 1.900% | ||

| 2015年8月 | 0.975% | 2.000% | ||

| 2015年7月 | 0.975% | 2.050% | ||

| 2015年6月 | 0.975% | 1.950% | ||

| 2015年5月 | 0.975% | 1.900% | ||

| 2015年4月 | 0.975% | 1.950% | ||

| 2015年3月 | 0.975% | 1.900% | ||

| 2015年2月 | 0.975% | 1.800% | ||

| 2015年1月 | 0.975% | 1.850% | ||

| 2014年12月 | 0.975% | 1.950% | ||

| 2014年11月 | 0.975% | 2.100% | ||

| 2014年10月 | 0.975% | 2.000% | ||

| 2014年9月 | 0.975% | 1.900% | ||

| 2014年8月 | 0.975% | 1.900% | ||

| 2014年7月 | 0.975% | 1.900% | ||

| 2014年6月 | 0.975% | 1.900% |

FPの私が絶対におすすめしたい住宅ローンランキング/新規借入編

FPの私が絶対におすすめしたい住宅ローンランキング/新規借入編 FPの私が「借り換え」で絶対におすすめしたい住宅ローンランキング/借り換え編

FPの私が「借り換え」で絶対におすすめしたい住宅ローンランキング/借り換え編

金利の低さ

6

知名度や安心感

10

融資までのスピード

7

審査の通りやすさ

7

対応の質

7

7.4点/10点

満足

住宅ローン利用者の情報

都道府県:大阪府

職種/企業規模:教育、学習支援業、主任・係長クラス、未上場:社員数100人~1000人未満

世帯年収:800万円

家族構成:既婚/子供3名~

借入条件

新規/借り換え:新規借り入れ

物件:中古マンション

借入金額:1000万円

頭金:0万円

借入時年齢:24歳

借入期間:35年

借入時適用金利:1.18%

借入時金利タイプ:変動金利

毎月の返済額:31,246円

申込・検討情報

申込みから融資実行までの期間:40日

検討した住宅ローンの数:1社

何社目に申込んだ住宅ローンで借りたか?:1社目

その金融機関を選んだ理由を教えてください。

金利の低さ繰り上げ返済が無料だったから

不動産会社からの紹介

選択した住宅ローンで借入をして良かった点・満足しているところ

大手メガバンクだけあり、住宅ローン貸与中の安心感は抜群である。また、金利も当初から変わらず一定の金額が継続されていることもあり、支出計画が立てやすいこともメリットであった。築年数の都合上、住宅ローン減税が受けられないこともあり、当初は繰り上げ返済を年2回ほど数年にわたり行っていたが、繰り上げ返済手数料無料であったことは非常にありがたい条件であった。さらに年に2回ほど、通知書が送付されてくるため、確認がしやすく現在の住宅ローン残高や利息、元金返済額など細めにチェックができたことも良かったと考えている。一度店舗に相談へ伺った際も、丁寧な対応をしていただいた。やはり大手の安心感は何者にも代えがたかったと考える。

選択した住宅ローンで借入をして悪かった点・不満

現時点の金利からすると、私の借りた時期もあるが1.175という金利はやや高かったのではと考える。当時もう少し、他行も含め徹底的に調査を行い、不動産業者の言いなりではなく主体性をもって住宅ローン選定をするべきであったと現在は反省している。住宅ローン残高も少なくなっているため、仮に今後住宅ローンを申請する機会があればそこは徹底して検討精査をしていきたいと考えている。また、一度、店頭に質問に伺った際に、現在の総払込額や金利支払い額を確認に行ったが、この質問に対して返答が得られず、対応いただいた行員も良く分かっていない状況であったためここは非常に残念であった。借り手側からすれば、様々な金額詳細は管理しておきたいと常に考えている。

金利の低さ

10

知名度や安心感

10

融資までのスピード

10

審査の通りやすさ

10

対応の質

10

10点/10点

とても満足

住宅ローン利用者の情報

都道府県:神奈川県

職種/企業規模:専門・技術サービス業、学術研究、課長クラス、上場企業

世帯年収:500万円

家族構成:既婚/子供なし

借入条件

新規/借り換え:新規借り入れ

物件:新築マンション

借入金額:3150万円

頭金:200万円

借入時年齢:30歳

借入期間:36年

借入時適用金利:2.00%

借入時金利タイプ:35年固定金利

毎月の返済額:100,000円

申込・検討情報

申込みから融資実行までの期間:10日

検討した住宅ローンの数:2社

何社目に申込んだ住宅ローンで借りたか?:1社目

その金融機関を選んだ理由を教えてください。

金利の低さ審査が通ったから

融資までのスピードが速かったから

知名度の高い金融機関だったから

使い慣れている金融機関だったから

選択した住宅ローンで借入をして良かった点・満足しているところ

月々の返済にかけられる金額を決めて銀行に相談していました。普通に返済期間35年で試算するとそれをオーバーしていましたが、借入金額の一部を返済期間35年の固定金利、残りを変動金利にすることで、返済金額を抑えることができたのがとてもよかったです。変動金利のメリットも享受でき、また万が一の金利上昇の影響も少なくできたのはとても安心感をもって契約することができました。当時は表立ってそのようなミックスで借りるメニュー?はありませんでしたが、銀行で相談したところ、一度持ちかえってにはなりましたが、そのような形で借りることができました。固定金利と変動金利の具体的な割合は、約2000万を返済期間35年の固定金利、1000万を変動金利に設定しました。

選択した住宅ローンで借入をして悪かった点・不満

借りるときにはとくに気になるような不満やデメリットは感じませんでした。あえて悪かった点を挙げるとすると、申し込みから審査が決定されるまでの間に一切の連絡がなく、少しだけですが心配になっていましたので、もう少し密に状況の連絡を入れてもらえると良かったかもしれません。あとは、金額は失念してしまいましたが、繰り上げ返済の手数料が高く、こまめな繰り上げ返済がしにくかったです。ここがもう少し安ければもっと良かったと思いました。繰り上げ返済をまとめて行う想定の場合であれば特に問題ないのかもしれないですが、私の計画では、少額でもこまめに繰り上げ返済をするというスタイルで返済していこうと思っていたので、ここは不満とまではいかずとも少し困った点でありました。

金利の低さ

5

知名度や安心感

8

融資までのスピード

9

審査の通りやすさ

9

対応の質

10

8.2点/10点

とても満足

住宅ローン利用者の情報

都道府県:東京都

職種/企業規模:不動産業、一般社員、未上場:社員数10人~100人未満

世帯年収:600万円

家族構成:既婚/子供2名

借入条件

新規/借り換え:新規借り入れ

物件:中古マンション

借入金額:2500万円

頭金:400万円

借入時年齢:36歳

借入期間:35年

借入時適用金利:1.62%

借入時金利タイプ:10年固定金利

毎月の返済額:98,000円

申込・検討情報

申込みから融資実行までの期間:30日

検討した住宅ローンの数:1社

何社目に申込んだ住宅ローンで借りたか?:1社目

その金融機関を選んだ理由を教えてください。

不動産会社からの紹介

知人・友人・家族からの紹介

選択した住宅ローンで借入をして良かった点・満足しているところ

不動産会社の紹介と知人がその金融機関に在籍していたので選びましたが、付帯させる保険の内容やローンの返済プランなど何度も相談に乗っていただけました。当時子供が小さかったので、銀行まで足を運ぶのが難しく家まで来ていただく形を取ったのですが嫌な顔をされることもなく、子供に手土産を持ってきていただけたりと心遣いが完ぺきだったと思います。審査機関も短く、審査結果が出るまでにも途中経過の報告などの連絡も小まめで都市銀行ならではの安心感と信頼感を感じることができました。初めてのローン借り入れだったのでやはり専門家の多い大手の銀行を選んだことは正解だったと思います。後日物件を売ることになったのですがその際の手続きもローン借り入れの際にお世話になった担当者の方にお願いすることができました。

選択した住宅ローンで借入をして悪かった点・不満

他社と比較して若干ですがローン金利や手数料は割高でした。もう少し他社も検討したかったのですが、あまり購入までの時間がとれなかったので断念しました。また付帯する保険も多くの会社から選べたのですがネット限定タイプの商品などは選べませんでした。また担当者の方はとても良い方だったのですが、担当者の方が不在の時の銀行とのやり取りに一部不備がありました。(伝達事項が伝わらない。折り返し連絡を依頼しても来ないなど)固定金利と変動金利のミックスタイプのローンを組んだのですが、その後金利の変動があったのでもう少し慎重にローンのプランを選択したほうが良かったと後悔しました。ローンを組んだ後の返済計画などは大変順調に進み特に不満を感じることはありませんでした。

金利の低さ

10

知名度や安心感

10

融資までのスピード

10

審査の通りやすさ

10

対応の質

10

10点/10点

とても満足

住宅ローン利用者の情報

都道府県:岡山県

職種/企業規模:製造業(印刷・同関連業)、一般社員、未上場:社員数10人~100人未満

世帯年収:500万円

家族構成:既婚/子供なし

借入条件

新規/借り換え:新規借り入れ

物件:建売住宅

借入金額:2400万円

頭金:100万円

借入時年齢:33歳

借入期間:35年

借入時適用金利:1.25%

借入時金利タイプ:変動金利

毎月の返済額:50,000円

申込・検討情報

申込みから融資実行までの期間:14日

検討した住宅ローンの数:1社

何社目に申込んだ住宅ローンで借りたか?:1社目

その金融機関を選んだ理由を教えてください。

融資までのスピードが速かったから

割引特典・優待サービスがあったから

不動産会社からの紹介

選択した住宅ローンで借入をして良かった点・満足しているところ

審査が非常に速く、ローンについての説明も分かりやすく説明してくださったので、安心して選ぶ事ができました。最初に35年のローンを提示された時は長過ぎないか不安にもなりましたが、ローン会社様から分かりやすく説明いただき、30年で考えてたローンも35年という形で落ち着きました。また、疾病や災害などの保険も充実していてそれについての説明も分かりやすくしてくださったので、家族とも話し合った結果、このローン会社を選びました。あと、家族だけでなく仲介業者様からもいろいろと手助けしていただいた事もこのローン会社を選んだ理由の一つです。住宅ローンも今年で5年目を迎える事になりましたが、これまで特に不自由する事もなくこれているので、安心した生活を送る事ができています。

選択した住宅ローンで借入をして悪かった点・不満

ここまでこれといった大きな不満はありませんが、ローンを組んだ銀行のATMが市内1箇所しかなく、引き出しや繰り上げ返済等で手数料がかかってしまうのがあえて言うなら不満な点ではあります。あとは、これまで大きなトラブルなどはありませんでしたが、この先何らかの形で景気などが大きく変動して金利も大きく変動した時、住宅ローンが家計を圧迫する事がないのかとかを本気で考えたら少し不安になる時はあります。もし、そのような状況になった時は他のローン会社の話もしっかり聞いておくべきだったのかな?とか、固定金利にしておくべきだったのかな?という事態になるかもしれないので、不測の事態に備えて他のローン会社の話もしっかり聞いておいた方が良いかもしれないですね。

金利の低さ

7

知名度や安心感

9

融資までのスピード

9

審査の通りやすさ

10

対応の質

10

9点/10点

とても満足

住宅ローン利用者の情報

都道府県:愛知県

職種/企業規模:その他(該当なし)、その他(該当なし)、未上場:社員数10人未満

世帯年収:800万円

家族構成:未婚/子供なし

借入条件

新規/借り換え:新規借り入れ

物件:建売住宅

借入金額:4780万円

頭金:1300万円

借入時年齢:36歳

借入期間:35年

借入時適用金利:0.70%

借入時金利タイプ:変動金利

毎月の返済額:130,000円

申込・検討情報

申込みから融資実行までの期間:30日

検討した住宅ローンの数:1社

何社目に申込んだ住宅ローンで借りたか?:1社目

その金融機関を選んだ理由を教えてください。

審査が通ったから

店舗で相談できるから

不動産会社からの紹介

選択した住宅ローンで借入をして良かった点・満足しているところ

私は22歳の頃から出版系の著述業をしている自由業者で、36歳の時に三井不動産さんにて建売住宅を都内にて購入しました。そのため系列会社の三井住友銀行にて住宅ローンを組ませてもらったのですが、私のような収入の不安定な者に対して審査を容易に通していただけたのが何よりも助かりました。常々自由業者の不動産購入は厳しいと聞かされていたので、有難かったです。そんな事情もあったことから、頭金をかなり多めに準備していたこともよかったのではと思っております。結局その建売住宅は8年後に売却して、別の地域にて中古マンションを購入したのですが、その際にも同じ不動産会社の担当者の方にお願いして、買い替えのご相談をさせていただきました。その担当者さんには今でも感謝しております。

選択した住宅ローンで借入をして悪かった点・不満

上で書いたように、住宅ローンを担当していただいた担当者さんにはお世話になりどおしで、特別に悪かった点や不満を感じた点はございませんでした。また買い換えの手続きに関してもスムーズだったと記憶しておりますので特別に不服な点はございません。強いて探すとすれば、自分が変動金利制を住宅購入時にチョイスしてしまったことで、ローンを組んでいた期間(中途で解約するまでの8年間)のうちに支払い金額が少しずつ増加し、一方で仕事が減って収入が減少していた時期と重なって、支払いが徐々にきつくなっていったことが、大変だったことと言えば言えるかもしれません。もっともそれは自分のローン契約時の判断間違いが原因でもありますから、特にローンに対する不満とは思いません。

金利の低さ

8

知名度や安心感

10

融資までのスピード

10

審査の通りやすさ

10

対応の質

9

9.4点/10点

とても満足

住宅ローン利用者の情報

都道府県:神奈川県

職種/企業規模:製造業(印刷・同関連業)、主任・係長クラス、未上場:社員数1000人以上

世帯年収:800万円

家族構成:既婚/子供1名

借入条件

新規/借り換え:新規借り入れ

物件:新築マンション

借入金額:3200万円

頭金:0万円

借入時年齢:38歳

借入期間:35年

借入時適用金利:1.18%

借入時金利タイプ:変動金利

毎月の返済額:110,499円

申込・検討情報

申込みから融資実行までの期間:30日

検討した住宅ローンの数:3社

何社目に申込んだ住宅ローンで借りたか?:2社目

その金融機関を選んだ理由を教えてください。

諸費用も合わせて借りられたから

選択した住宅ローンで借入をして良かった点・満足しているところ

三井住友銀行で住宅ローンを買い入れております。良かった点は、貯金がゼロでなく頭金がまったくなかったのにもかかわらず、購入金額のすべてと諸費用も借り入れができたことです。金利も低く変動金利1.175%で借入ができました。また、審査に関しては勤務先が大手通信企業のグループ会社で会社の信用力があったため、短時間で審査がとおりました。住宅ローンは初めてでしたのでこんなに簡単に3200万円もの大金を借りれるのかを当時は思いました。上記のとおり良かった点・満足しているところは下記のとおりです。①住宅ローンの他に諸費用も借り入れができた②勤務先が大手通信企業のグループ会社であったため審査が短い期間で終わった

選択した住宅ローンで借入をして悪かった点・不満

三井住友銀行の住宅ローンで悪かった点・不満点を考えると他の住宅ローンの借り入れをしたことがないので自分が体験してストレスを感じた点を書きたいをと思います。1つめは記入書類の多さです。3200万円もの大金を買り入れるので記載書類は多いのは分かりますが、どの書類にも住所・氏名・年齢等を記載する必要があったので煩わしさはありました。住所などは必要書類にプリンター印字しておいて、内容確認後に氏名記載・印鑑押印をする形式であればずっと楽になるのにと感じました。ネット銀行の住宅ローン借り入れであれば、この書類の記載等はパソコンでできるので楽なのかなとも思いました。もうひとつは、住宅ローンを買入れるとポイントが貰えるのですが、そのポイントの利用が銀行のサービス利用に限定されており、ほとんど使用したことがありません。他のサービスでも利用できる等の検討をして欲しいです。

金利の低さ

8

知名度や安心感

9

融資までのスピード

10

審査の通りやすさ

10

対応の質

10

9.4点/10点

とても満足

住宅ローン利用者の情報

都道府県:兵庫県

職種/企業規模:飲食店、宿泊業、その他(該当なし)、未上場:社員数10人未満

世帯年収:800万円

家族構成:既婚/子供2名

借入条件

新規/借り換え:新規借り入れ

物件:新築戸建て

借入金額:2500万円

頭金:200万円

借入時年齢:30歳

借入期間:35年

借入時適用金利:1.08%

借入時金利タイプ:変動金利

毎月の返済額:71,448円

申込・検討情報

申込みから融資実行までの期間:30日

検討した住宅ローンの数:1社

何社目に申込んだ住宅ローンで借りたか?:2社目

その金融機関を選んだ理由を教えてください。

繰り上げ返済が無料だったから

選択した住宅ローンで借入をして良かった点・満足しているところ

我が家の住宅ローンを三井住友銀行に決めた一番の理由は、繰り上げ返済が何度でも無料という事でした。繰り上げ返済が無料なので、まとまった額じゃなくても、1か月単位で返済して無理なく返していけるのが一番大きなメリットに感じています。少しずつ返済して、気づけば返済期間が結構短縮されていたことに驚きました。金利は、変動金利を選択しました。当初、変動金利というものに不安に感じる部分もありました。ですが、ローンを払い始めて10年以上たちましたが、今のところ金利は変わっておらず、当初のままです。いつの間にか、当初の不安に感じていた部分は気にならなくなりました。返済をすると数日後には残りの返済計画額等が書かれた用紙が送付されてくるので、対応が早く安心できると感じています。

選択した住宅ローンで借入をして悪かった点・不満

我が家の住宅ローンには条件も、金利も特に不満は感じていませんが、しいて言うなら、業務が機械的なところですかね。今は全てがネットでできてしまうので、顔を見てお話しして、というところがないのが少し寂しく感じます。我が家の最寄りの三井住友銀行の店舗には窓口が無く、ATMの機械だけが数台ある様なところなので、受付の方も、銀行員の方もいないので、余計にそう感じるのかもしれません。高額な取引なのに機械だけで淡々と・・・というのは少し不安でもあり何だか寂しいような気もします。時代の流れかもしれませんが、昔のように顔を見て、世間話をしながらという方が住宅ローンなどの高額取引の時には安心感があっていいのかもしれないなと感じています。

金利の低さ

10

知名度や安心感

9

融資までのスピード

9

審査の通りやすさ

8

対応の質

10

9.2点/10点

とても満足

住宅ローン利用者の情報

都道府県:大阪府

職種/企業規模:製造業(化学工業、化粧品、医薬品)、一般社員、上場企業

世帯年収:1000万円

家族構成:既婚/子供2名

借入条件

新規/借り換え:新規借り入れ

物件:建売住宅

借入金額:4800万円

頭金:600万円

借入時年齢:41歳

借入期間:35年

借入時適用金利:0.60%

借入時金利タイプ:3年固定金利

毎月の返済額:113,532円

申込・検討情報

申込みから融資実行までの期間:60日

検討した住宅ローンの数:1社

何社目に申込んだ住宅ローンで借りたか?:1社目

その金融機関を選んだ理由を教えてください。

金利の低さ繰り上げ返済が無料だったから

キャンペーンをしていたから

望んでいる金利プランがあったから

選択した住宅ローンで借入をして良かった点・満足しているところ

窓口での対応が良かったために申し込みの後押しとなりました。金利においても当時もっとも低くお得感があり即申し込みをしました。スマホアプリなども充実しており妻への送金などにも無料で振り込める点は満足しております。給与口座やカードの引き落とし口座として使用したため非常に利便性が高かったです。また全国のコンビニエンスストアのATMにて現金の引き出しが可能だったことも非常に利便性を感じたポイントです。返済の繰り上げ返済が出来る点も手数料無料で自宅のパソコンから手続きが出来る点も非常に便利です。それと大手都銀と取引をしているという安心感や少しばかりの優越感を感じることもできました。店舗での従業員の方も非常に対応が良かったです。

選択した住宅ローンで借入をして悪かった点・不満

特に気になったのは3年固定ということでこれを過ぎると変動に自動的に変わってしまうところです。このご時世なのでいついかなることが起こるか分からないので変動で維持することは余程の安定したバックグラウンドがないと心配になります。やはり贅沢を言うならば低い金利でかつ固定金利であることが望ましいです。結局3年経過してから30年固定で他の金融機関に借り換えを行いました。北朝鮮がミサイルを打ち上げたりイランとアメリカの緊張が高まったりするこの状況で金利が今後高くなることをリスクと考えたための行動でした。ただ長期固定で低い金利を狙うためには運も必要なので巡りあわせによっては致し方ないのかもしれません。更に他社への借り換えには労力や手間も増えるためその覚悟も持っておく必要があると思います。

金利の低さ

9

知名度や安心感

10

融資までのスピード

10

審査の通りやすさ

10

対応の質

10

9.8点/10点

とても満足

住宅ローン利用者の情報

都道府県:兵庫県

職種/企業規模:製造業(電気機器、家電・AVなど情報通信機器)、一般社員、上場企業

世帯年収:1000万円

家族構成:既婚/子供2名

借入条件

新規/借り換え:新規借り入れ

物件:中古戸建

借入金額:2800万円

頭金:300万円

借入時年齢:31歳

借入期間:35年

借入時適用金利:0.78%

借入時金利タイプ:3年固定金利

毎月の返済額:65,000円

申込・検討情報

申込みから融資実行までの期間:40日

検討した住宅ローンの数:2社

何社目に申込んだ住宅ローンで借りたか?:1社目

その金融機関を選んだ理由を教えてください。

繰り上げ返済が無料だったから

審査が通ったから

使い慣れている金融機関だったから

不動産会社からの紹介

選択した住宅ローンで借入をして良かった点・満足しているところ

日頃利用する金融機関であったことと、繰り上げ返済が可能であること、ネットバンキングが利用でき、金融機関に行かなくても気になったときに、内容をチェックできる点で安心でした。特に普通預金、NISA、住宅ローンを1つの金融機関でまとめられるため、ネットバンキングを活用することで、非常に手軽に資産の状態を確認できている点で満足しています。選択時には今の金融機関ともう1つを不動産業者より紹介いただきましたが、もう一つの金融機関も全く同じ金利でしたので、すでに持っている金融機関の口座で済ませられる方で審査が通ったため確定しました。住宅ローンを組む際には、実店舗まで足を運びましたが、丁寧に対応をしていただき安心できるものでした。

選択した住宅ローンで借入をして悪かった点・不満

住宅ローンを選択する際に、住宅購入の手続き(不動産業者とのやり取り)が始まってから、初めて金融機関の選択を開始したため、今思えば、住宅ローンの知識なしに不動産業者から提示された金融機関の範囲で選んだという浅い考えであったと思います。私は中古住宅を購入したため、将来的にリフォームローンが必要になる予定です。住宅ローンを借りる際に、リフォームローンや一体型のローンについても説明していただければよかったかなと思います。(金融機関側というより不動産業者が悪かったかもしれません。)後で調べると住宅ローンとリフォーム費用を一緒に借りることができれば金利が低く抑えられるということがローンを組んだ数年後にわかり、再度申請することになりそうです。