FPが今月の住宅ローン金利動向の解説と今後の金利予想をします。また、「私ならこの住宅ローンを選ぶ!」という注目の住宅ローンを紹介していますので、このページを見ればある程度の住宅ローンの状況は理解できるはずです。

今月の住宅ローン金利動向/2024年7月

解説

コロナからの回復が見えてきた中で

2021年12月の米連邦公開市場委員会(FOMC)では

が示唆されました。

米国のインフレが進みつつある中で、早い段階で金融政策の引き締めが必要になっているからです。

この米国の利上げ関する動向が住宅ローン金利、国債金利に大きな影響を与えています。

資金は、金利の低いところから、高いところに流れます。

- 米国の金利が高い

- 日本の金利が低い

状況では、投資家の資金は、米国に移ることになり「円安ドル高」という状況になりやすいんどえす。

国債金利も、日本国債から金利が高い米国債に資金が移動することになるため、

ということになるのです。

「長期的に金利が上昇になっている理由は何か?」

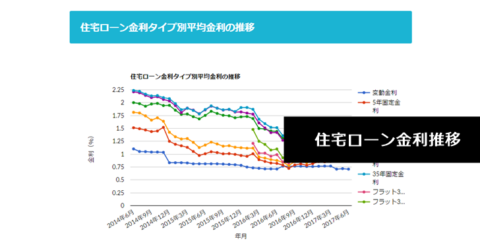

前提として、当初10年固定金利は、10年もの国債金利と連動します。国債金利は、国債の買い手が増えれば、金利が低下し、国債の売り手が増えれば、金利が上昇する仕組みとなっています。

2018年7月31日に日銀は金融政策決定会合で、今までの長期金利の運用方針を変更しました。

- 今まで:長期金利を±0.1%内に抑えるように国債買入をする(金利誘導)

- 今後:長期金利を±0.2%内に抑えるように国債買入をする(金利誘導)

そして

2021年1月20日、21日の金融政策決定会合で

「経済・物価・金融情勢の変化が起こった際に、機動的に対応できるようにしておく必要がある」

「10年物国債金利が上下にある程度の範囲で変動することは、市場機能を通じて金融機関の運用ニーズを満たすことで金融システムの安定に資する」

と意見があったと、発表しています。

このことから、

と市場関係者は予測しているのです。

これは日銀の国債買取をして、金利を抑え込む「金融政策」が後退していると考えられているのです。

住宅ローン金利は、国債金利と連動するため、日銀の国債買い入れによって大幅に金利は引き下げられています。しかし、日銀の黒田総裁が国債買入の後退を示唆しはじめたため、今後は、金利の上昇が予測される局面になってきたということです。

徐々に、国債金利が上昇している状況です。

「変動金利が依然として低金利の理由は何?」

変動金利は、銀行にとってはリスクのない金利タイプです。銀行が資金調達するときの金利が上がれば、住宅ローン金利も上がるので、問題となるのは「どのくらい利益を取るのか?」の「利幅」の部分なのです。

住宅ローン検討者にとっては、金利は0.001%でも低金利の住宅ローンに申し込みたいのですから、0.001%の差も大きいのです。

日銀に預けているとマイナス金利が適用されてしまうため、各銀行とも何かで資金運用をしなければなりません。高額な資金需要が見込める、大きな選択肢が「住宅ローン」であり、だぶついた資金を住宅ローンに回さなければならないのです。

結果として、変動金利を主力商品にしているネット銀行を中心に

というモチベーションが働き、変動金利は固定金利とは無関係の動きで、金利低下競争による金利低下が進んでいるのです。

今月の住宅ローン金利予想/2024年7月時点の予想

今月の住宅ローン金利予想

解説

直近の金利が上昇した理由

- 米国の利上げ観測が強まった

ため、国債の売り圧力が増え、国債金利が若干上昇しました。

投資家は、利上げされた米国債を持っていた方が利益は出やすくなるため、日本国債を売って、米国債を購入する流れになります。

日本国債の売り注文が増えれば、国債金利は上昇するため、連動して、住宅ローン金利も上昇する形となるのです。

2年後以降の金利上昇の可能性は高まっている理由

日銀が「金利ターゲットによる国債買入れ」を継続できなくなる日も近いからです。

日銀は、今現在は「国債買入れ」を止めることができません。これは黒田総裁が「無制限にいつまでも国債買い入れができるわけでない」と言っていることからもあきらかです。

「国債買入れ」にも限界があるのです。

- 2019年2期の時点で、日銀は発行された国債の46.5%を保有しています。

- 今のペースで「国債買入れ」をすれば、2020年末には日銀の国債保有率は50%に達する見込みです。

つまり、日銀の金融緩和は、物理的にも限界に来ているのです。

だからこそ、金融政策決定会合で、日銀は政策の弾力性を広げる変更を行いました。さらに金利の拡大を許容する意見が出てきたことは、買い入れが限界が近づいているのを認めた形となっています。

日銀の黒田総裁の再任され、任期は2024年7月まで延長されます。再任によって、日銀の金融政策「国債買入れ」の方針の維持は変わりませんが、だからといって永遠に続けられるものでもありません。どこかで利上げを選択しなければならないタイミングが来るのです。

「新型コロナウィルスの景気後退の影響から回復するまでにどのくらいの時間がかかるのか?」にもよりますが、2年目以降は金利の上昇リスクが大幅に増加すると言っていいでしょう。

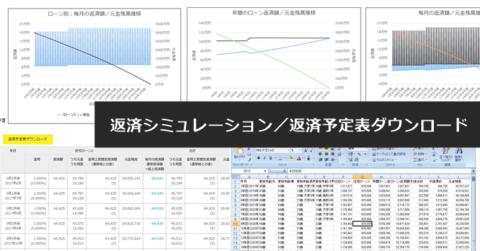

今月の注目住宅ローン「私ならこの住宅ローンを選ぶ!」/2024年7月時点

今月の注目住宅ローン「私ならこの住宅ローンを選ぶ!」

住信SBIネット銀行住宅ローン/フラット35(保証型)解説

「フラット35(保証型)」を選択した理由

変動金利は低下したままで、固定金利は上昇している状況なので、多くの方が低金利の変動金利に目を向けるかも知れません。

しかし、前述した通りで2年目以降の金利上昇リスクは以前と比較して増しているのです。

※物件によってはより低金利の「フラット35S」「フラット35リノベ」「フラット35子育て支援型・地域活性化型」などが選択できます。利用できるなら、低金利のこれらのプランをおすすめします。

その中で「住信SBIネット銀行のフラット35(保証型)」を選んだ理由

フラット35は住宅金融支援機構が提供している住宅ローン商品です。住宅金融支援機構は自分で販売しないで、銀行が代理販売している仕組みです。

大手の銀行であれば、どの銀行から申込んでも、フラット35の金利は変わりません。住宅金融支援機構が「この金利で販売してね。」という下限と上限を決めてしまっているからです。

これらのフラット35の仕組みをフラット35(買取型)と言います。

しかし、住信SBIネット銀行やARUHIは「フラット35(保証型)」という商品を用意しています。

簡単に言えば

フラット35(保証型)とは

「フラット35保証型」の金利・適用基準(条件)・メリットデメリット

住信SBIネット銀行のフラット35(保証型)の特徴

- フラット35(買取型)よりも、低金利

- 自己資金10%以上、20%以上の方が対象

- 団信無料付帯

- 全疾病保障無料付帯

| 住宅ローン名 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 優遇・備考 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

|---|---|---|---|---|---|---|---|

| フラット35(買取型)(融資額90%以下/団信なし) | 全期間固定金利 | (21~35年) | 1.640% | 1.640% | 借り換えで事務手数料0.99% | 1.10% | 無料 |

| フラット35(買取型)(融資額90%超/団信なし) | 全期間固定金利 | (15~20年) | 1.360% | 1.360% | 借り換えで事務手数料0.99% | 1.10% | 無料 |

| フラット35s(買取型)(融資額90%以下/団信なし):21年以上~35年以下 | 当初固定金利 | (10年) | 1.140% | 1.640% | 借り換えで事務手数料0.99% | 1.10% | 無料 |

| フラット35s(保証型)(融資額80%以下/団信あり) | 当初固定金利 | (5年) | 1.770% | 1.830% | - | 2.20% | 無料 |

| フラット35s(保証型)(融資額80%以下/団信あり) | 当初固定金利 | (10年) | 1.770% | 1.830% | - | 2.20% | 無料 |

| フラット35(保証型)(借り換え/団信あり) | 全期間固定金利 | (15~35年) | 1.830% | 1.830% | - | 2.20% | 無料 |

おすすめ住宅ローンランキングはこちら

借り換えでおすすめ住宅ローンランキングはこちら

FPの私が絶対におすすめしたい住宅ローンランキング/新規借入編

FPの私が絶対におすすめしたい住宅ローンランキング/新規借入編 FPの私が「借り換え」で絶対におすすめしたい住宅ローンランキング/借り換え編

FPの私が「借り換え」で絶対におすすめしたい住宅ローンランキング/借り換え編 住信SBIネット銀行

住信SBIネット銀行 auじぶん銀行

auじぶん銀行 楽天銀行

楽天銀行

今月の変動金利平均

0.492%

(前月対比:+ 0.001%)

(前月同月対比:- 0.030%)

※主要銀行の平均値。当社調査

今月の当初10年固定金利平均

1.564%

(前月対比:- 0.027%)

(前月同月対比:+ 0.344%)

※主要銀行の平均値。当社調査

今月のフラット35金利

1.640%

(前月同月対比:- 0.010%)