筆者がFP(ファイナンシャル・プランナー)として住宅ローンの相談を受けていると一番聞かれるのが「借り換えのおすすめ住宅ローン」と言っても過言ではありません。この疑問への回答として、FP(ファイナンシャル・プランナー)が自信を持っておすすめする「借り換え」向きの住宅ローンをランキング形式で紹介します。

- 住宅ローンの「金利タイプ」によって、おすすめできる住宅ローンは変わってくるため、「金利タイプ」ごとに借り換えでおすすめの住宅ローンを紹介します。

- 住宅ローンの金利は常に更新されるため、常に最新情報にランキングを更新しています。

いきなり、住宅ローンランキングの結果を見たい方は

FPの私が「借り換え」で絶対におすすめしたい住宅ローン借り換えランキング

ランキングを見る前に

住宅ローン「借り換え」ランキングを見る前に決めておかなければならないものが

です。

借り換えをする方のほとんどは

を目的として借り換えをしますが

「当初固定金利の当初期間が終了し、金利が上昇したからもう一度、当初固定金利に借り換える」

という考え方もあるのです。

だからこそ、「正しい住宅ローン借り換えの金利タイプ選び」が重要になるのです。

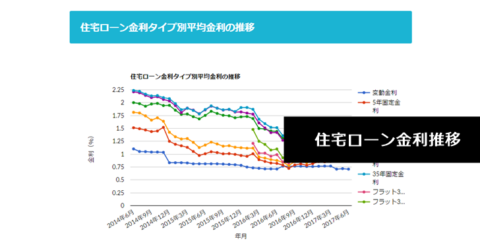

住宅ローンの金利タイプの金利設定は、金利の高い順に

となっています。

「全期間固定金利」から「変動金利」に借り換えるのであれば

「大幅に金利低下 → 借り換えメリットが大きい」反面、「今後の金利上昇リスクが増える」というリスクが発生してしまうのです。

逆に

「変動金利」から「全期間固定金利」に借り換えるのであれば

「金利は上昇する可能性がある → 借り換えメリットはマイナスになる(今よりも返済負担が増える)」反面、「今後の金利上昇リスクは回避できる」というメリットが出てきます。

「どの金利タイプから、どの金利タイプに借り換えをするのか?」

は、住宅ローンの借り換えによるメリットデメリットを左右する重要なポイントなのです。

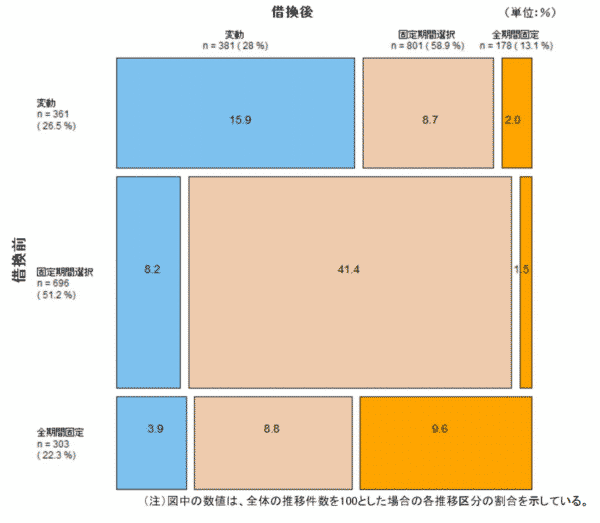

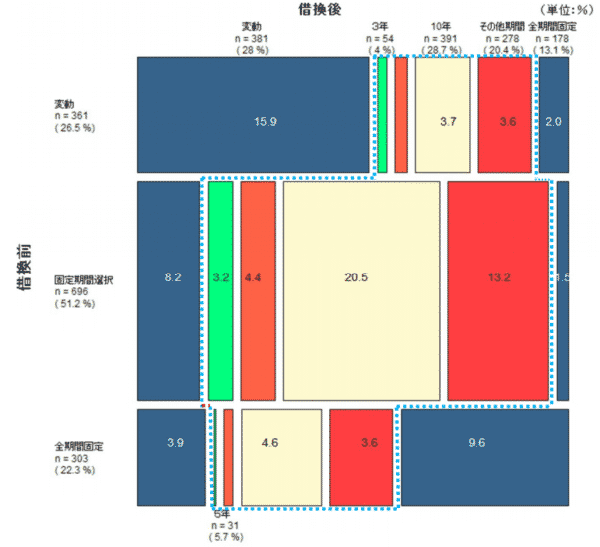

住宅金融支援機構の調査データでは、借り換えによる金利タイプの変化は下記のようになっています。

借り換えによる金利タイプの変化(n=1360)

調査時期:2017年4月

調査数:1360件

出典:住宅金融支援機構

多いパターンとしては

2位:変動金利から変動金利への借り換え:15.9%

3位:全期間固定金利から全期間固定金利への借り換え:9.6%

となっています。「同じ金利タイプへの借り換え」が多いことがわかります。

という質問の回答として「借り換え後の金利タイプの選び方」について解説します。

現在「変動金利」を選択している方におすすめしたい金利タイプ

が重要になってきます。新規借入時の状況と現在の状況では、あなたの「金利上昇リスク」への考え方は変わっている可能性があるのです。

「金利上昇リスク」は低いと考える方

- 「変動金利」がおすすめ

「金利上昇リスク」は高いと考える方

- 残りの返済期間が短い方(15年未満) → 「当初固定金利」がおすすめ

- 残りの返済期間が長い方(15年以上) → 「全期間固定金利」がおすすめ

なぜ、こう考えるかというと

「金利上昇リスクは低い」と考えているのであれば、一番低金利の「変動金利」へ借り換える形で問題ありません。借り換えメリットが一番大きいからです。

「金利上昇リスクが高い」「以前よりも高くなっている」と考えているのであれば、金利上昇リスクを回避できる固定金利を選択すべきです。

ただし、固定金利にも「当初固定金利」と「全期間固定金利」があります。

例えば、住宅ローンの返済期間が残り12年しかないのであれば

全期間固定金利よりも金利が低金利の当初10年固定金利を選んでおけば十分金利上昇リスクに対応できることになります。仮に固定期間終了後の金利が上昇したとしても、残り2年ですから、元本も数百万円になっていて、金利上昇による返済額の上昇も、微々たるものになっているからです。

一方、住宅ローンの返済期間が残り23年あるというのであれば

当初10年固定金利を選んでしまうと、また残りの13年間は「金利上昇リスク」が発生してしまうことになります。もう一度、この時点で借り換えを実行するという手もありますが、また借り換えするときに諸費用が発生してしまいまいますし、金利が上昇している可能性鵜もうので、残りの返済期間が長い場合には「全期間固定金利」に借り換えることをおすすめします。

現在「当初固定金利」を選択している方におすすめしたい金利タイプ

「当初固定金利」を選んでいる方の場合

- 「当初固定期間中なのか?」

- 「当初固定期間終了後なのか?」

でおすすめできる金利タイプが変わってきます。

「当初固定金利」の当初固定期間中の方

- 「変動金利」がおすすめ

「当初固定金利」の当初固定終了後の方

- 新規借入時と同じように金利タイプをゼロベースで検討すれば良い

なぜ、こう考えるかというと

当初固定金利の場合、当初固定期間中は十分低金利が設定されていて、当初期間終了後に金利が上昇するのが一般的です。

すでに低金利の当初固定期間中に借り換えを希望しているのであれば、今よりも低金利にできる金利タイプは「変動金利」「2年、3年、5年の短期の当初固定金利」に絞られるのです。

金利が固定されているというメリットを自ら捨てて、借り換えを検討するのですから、一番低金利になる(借り換えメリットが大きい)「変動金利」がおすすめなのです。

一方、当初期間終了後は、ほとんどの金利タイプが当初期間よりも当初期間終了後に金利が上昇する仕組みになっているため、借り換えはすべきです。

借り換え先の金利タイプというのは、新規借入時と同じように考えれば良いのです。

- 金利上昇の可能性は低い、返済負担額を減らしたい → 「変動金利」

- 金利上昇の可能性は高い、金利上昇リスクを回避したい → 「全期間固定金利」

- 数年間は金利上昇リスクを回避したい、返済負担額もやや減らしたい → 「当初固定金利」

と、ゼロベースで金利タイプを選びましょう。

現在「全期間固定金利」を選択している方におすすめしたい金利タイプ

「金利上昇リスク」についてどう考えるのか?

が重要になってきます。新規借入時の状況と現在の状況では、あなたの「金利上昇リスク」への考え方は変わっている可能性があるのです。

「金利上昇リスク」は低くなったと考える方

- 「変動金利」がおすすめ

「金利上昇リスク」は高いままと考える方

- 「全期間固定金利」がおすすめ

- 残りの返済期間が短い方(15年未満) → 「当初固定金利」がおすすめ

なぜ、こう考えるかというと

新規借入時は「金利上昇が不安だから、全期間固定金利にするか。」と思っていても「数年経過しても、金利は上昇するどころか下がっている。もう上がらないのでは?」と考え直す方もいるのです。

この場合は、低金利の「変動金利」に借り換えれば、全期間固定金利から変動金利は金利差が大きいため、大きな借り換えメリットを得ることができます。

一方、「金利上昇は高いままだ。」と考えるのであれば、金利上昇リスクが回避できる全期間固定金利に借り換えれば、今と同じで金利上昇リスクがない状態で借り換えができます。

全期間固定金利の代表格「フラット35」は「フラット35からフラット35への借り換えも可能」です。同じ銀行でも、「フラット35からフラット35への借り換え」ができます。フラット35の金利も、年々低下しているので、十分に借り換えメリットが出る可能性があります。

「金利上昇は高いままだ。」と考える場合でも、借り換えをした方が良いケースもあります。それは残りの返済期間が15年を切っているケースです。

住宅ローンのベースの金利設定は

- 全期間固定金利 > 当初固定金利

ですから、残りの返済期間が15年を切っているのであれば、ベースの金利が低金利の「当初10年固定金利」に借り換えた方が諸費用を考えても、お得になる可能性が出てきます。当然、残りの返済期間が11年で「当初10年固定金利」を選択すれば、金利上昇リスクは残りの1年しかなく、仮に金利が上昇したとしても、残債が残りわずかな状態ですので、数万円のダメージしかないはずです。

また、フラット35を利用している方は、残りの返済期間が20年を切っているのであれば、フラット35を20年以下のプランに切り替えることができます。フラット35の金利は20年以上と20年未満では大きく金利が変わってくるので「フラット35(20年以上のプラン)からフラット35(20年未満のプラン)への借り換え」を検討すべきです。

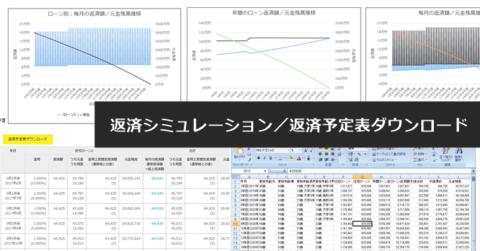

- 借り換え諸費用が安いけど、金利が高い住宅ローン

- 借り換え諸費用が高いけど、金利が低い住宅ローン

では「どちらが借り換えメリットが大きいのか?」単純に比較することができないのです。

このケースでは

ことが重要になります。

「借り換えメリット」を計算した上で

- 金利上昇リスクが

- 付加価値サービス

- 疾病保障無料付帯の有無

・・・

など、ほかの要素を考慮して、借り換え先の住宅ローンを比較すれば良いのです。

当サイトの「借り換えメリットシミュレーション」では「借り換えメリット」が自動的に計算されて、ランキング形式で、借り換えメリットが大きい順に住宅ローンが表示されます。ぜひ、参考にしてください。

多くのネット銀行や流通系銀行(イオン銀行)は、メガバンクや都市銀行とは異なり

を採用しています。

そのため、本音で言えば

と思っているのです。

「事務手数料で稼ごう!」と思ったら

- 貸し倒れリスクが低い(すでに返済実績があるため)

- 申込から融資実行の割合が高い(すでに他の銀行が貸しているため、審査落ちになりにくい。)

という「借り換え」の方が「新規借入」よりもうれしいのです。

結果として

ネット銀行は「借り換え」専用の優遇金利プランを用意している銀行が多い

のです。

FPの私が「借り換え」で絶対におすすめしたい住宅ローン借り換えランキング

FPの私が「借り換え」で絶対におすすめしたい住宅ローン「当初固定金利」ランキング

ランキングの解説

借り換え先で「当初固定金利(※当初10年固定金利を例に説明)」の住宅ローンを選ぶ場合には

を重視ししましょう。

新規借入時であれば「当初10年間の金利が低金利でも、当初期間終了後の金利が高金利だと総返済額が高くなってしまう」というリスクがあるため、「当初10年間の当初固定期間の金利が低金利」というだけではダメだったのですが・・・

「借り換え」であれば

- 残りの返済期間が短い

- 現在、借り換えをしようとしているのですから、また10年後の当初期間終了後の金利が上がるタイミングで、もう一度借り換えをすればよい

と考えられます。

となると、重視すべきは

- 当初10年間の当初固定期間の金利が低金利であること

- 借り換え時の諸費用(事務手数料・保証料)が安いこと

の2点に絞られてくるのです。

住宅ローン「当初固定金利(当初10年固定金利)」ランキング

1位:

りそな銀行

おすすめの理由

りそな銀行は、大手都市銀行ですが「ネット専用の借り換えプラン」を用意しています。

このプランであれば、ネット銀行と同じ「保証料無料の事務手数料型」で、金利も1位、2位を争う低金利になっているのです。

「借り換え専用の金利優遇プランがあること」「低金利なので借り換えメリットが大きくなること」「大手都市銀行の信頼性」でおすすめの住宅ローンです。

りそな銀行住宅ローンの概要

りそな銀行はりそなホールディングス傘下の100%子会社で、3大メガバンクの次に位置する都市銀行です。メガバンクと比較するとリテール部門(個人向け)のサービスに力を入れている銀行です。

りそな銀行の住宅ローンの特徴は「都市銀行の信頼性」「全国展開しており店舗での相談が可能」「当初10年固定金利が低金利」「全期間固定金利が低金利」「WEB申込専用の低金利借り換えプランがある」「火災保険最大20%割」「女性向け住宅ローン」「諸費用ローン」「住宅ローンプランが豊富」などが挙げられます。

ベースとして、当初10年固定金利と全期間固定金利が低金利の設定となっています。また、WEB申込専用の低金利借り換えプラン「りそな借りかえローン(WEB申込限定プラン)」では、事務手数料が「借入額の2.2%(税込)+3.3万円(税込)」とネット銀行の住宅ローンに近い設定となっていて、保証料は不要です。その他の住宅ローンでは保証料は金利+0.2%が必要ですので、混同しないように注意しましょう。

また、大きな特徴として「住宅ローンプランが豊富」なこともメリットになっています。「親子二世代の住宅ローン」「フラット35」「住み替えローン」「建て替えローン」「女性向け住宅ローン」「諸費用ローン」「ミックスローン」「省エネ対策をしている住宅向け住宅ローン」「太陽光発電システム付の住宅向け日照補償付住宅ローン」・・・とかなり幅広いラインナップとなっています。諸費用が支払えない方や太陽光発電システム付の住宅を購入したい方など目的に応じた住宅ローン選びが可能です。

デメリットとしては、「りそな借りかえローン(WEB申込限定プラン)」以外は都市銀行の諸費用設計「保証料:金利+0.2%」ですので、ネット銀行と比較すると金利が高く、比較的低金利に設定されている全期間固定金利も、フラット35には勝てないという状況があります。

ネット銀行と闘えるレベルの低金利は「りそな借りかえローン(WEB申込限定プラン)」に限られてしまうというのが大きなデメリットと言えます。

借り換えを検討しているが、ネット銀行ではなく、信頼性の高い都市銀行で借りたいという方におすすめの住宅ローンとなっています。

りそな銀行住宅ローンキャンペーン

注目金利

| 住宅ローン名 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 優遇・備考 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

|---|---|---|---|---|---|---|---|

| ずーっとお得!全期間型/保証料金利上乗せ型 | 変動金利 | (-) | 0.690% | 0.690% | - | 33,000 | 0.20%金利上乗せ |

| はじめがお得!当初型/保証料金利上乗せ型 | 当初固定金利 | (10年) | 1.840% | 1.075% | - | 33,000 | 0.20%金利上乗せ |

| りそな借りかえローン | 変動金利(借り換え専用Web申込限定プラン) | (-) | 0.490% | 0.490% | - | 2.20%+33,000 | 無料 |

| りそな借りかえローン | 当初固定金利(借り換え専用Web申込限定プラン) | (10年) | 1.585% | 0.490% | - | 2.20%+33,000 | 無料 |

2位:三菱UFJネット専用住宅ローン

おすすめの理由

「当初10年固定金利」に力を入れているのは、メガバンクなのです。しかし、メガバンクの場合、保証料が「金利+0.2%」になるため、金利が割高になってしまいます。

三菱UFJネット専用住宅ローンは、保証料無料のネット銀行仕様の商品設計になっているため、メガバンクの「当初10年固定金利」のお得さを維持しながら、保証料無料なので金利上昇がない分、お得な住宅ローンになっています。

三菱UFJ銀行住宅ローンの概要

メガバンクの住宅ローンというのは、銀行の融資先の中でも数兆円というウェイトを占める重要な商品に位置付けられています。住宅という確実な担保がありながら、融資額が大きく顧客が多いからです。そのため、三菱UFJ銀行をはじめとしたメガバンクでも、住宅ローンは主力商品に位置付けられているのですが、近年はネット銀行、新しい形態の銀行の台頭により、低金利競争では後れを取っているのが現状です。

ネット銀行と比較すると、メガバンクは全国に店舗を持ち、常駐する社員を雇用するコストがある分、住宅ローンの金利もネット銀行並みには下げられないという背景があるのです。

三菱UFJ銀行の住宅ローンの特徴としては、メガバンクは横並びですが「当初10年固定金利が低金利であること」「借り換え専用の低金利プランがあること」「メガバンクとしての信頼性が高いこと」「専任の担当者が契約まで対応してくれること」などが挙げられます。

また、三菱UFJ銀行は、三井住友銀行、みずほ銀行と比較すると住宅ローンの顧客獲得に積極的なため、金利もやや低金利に設定されているケースも多いようです。出産前後の女性向けの金利優遇やリフォーム時のリフォームローンの金利優遇など独自の金利優遇サービスもあります。

金利面でも、諸費用面でも、ネット銀行には勝てないため、新しく「ネット専用住宅ローン」というプランを用意して、「保証料無料」「低金利」「オンライン完結での申込対応」というプランを開発しています。ネット銀行並みのサービスと、メガバンクの信頼性と対応力で、人気があります。

三菱UFJ銀行住宅ローンキャンペーン

注目金利

| 住宅ローン名 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 優遇・備考 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

|---|---|---|---|---|---|---|---|

| プレミアム住宅ローン | 当初固定金利 | (3年) | 0.890%~0.970% | 0.645%~2.150% | - | 0 | 無料 |

| プレミアム住宅ローン | 当初固定金利 | (20年) | 1.870%~1.950% | 0.845%~2.350% | - | 0 | 無料 |

| ずーっとうれしい金利コース | 変動金利 | (-) | 0.345%~0.425% | 0.345%~0.425% | - | 0 | 無料 |

| 住宅ローン(新規借入)/変動金利選択プラン | 変動金利 | (-) | 0.345%~0.475% | 0.345%~0.475% | - | 0 | 無料 |

| 住宅ローン(新規借入)/固定3年プレミアム | 当初固定金利 | (3年) | 0.890%~0.970% | 0.645%~2.150% | - | 0 | 無料 |

| 住宅ローン(新規借入)/固定10年プレミアム | 当初固定金利 | (10年) | 1.110%~1.190% | 0.845%~2.350% | - | 0 | 無料 |

| 住宅ローン(借り換え)/変動金利選択プラン | 変動金利(借り換え) | (-) | 0.345%~0.475% | 0.345%~0.475% | - | 0 | 無料 |

| 住宅ローン(借り換え)/固定10年プレミアム | 当初固定金利(借り換え) | (10年) | 1.110%~1.190% | 0.845%~2.350% | - | 0 | 無料 |

3位:イオン銀行

おすすめの理由

イオン銀行の当初10年固定金利は、ネット銀行では珍しくかなりの低金利設定になっています。

また、事務手数料の定額型であれば、金利は高くなってしまうものの事務手数料:4.4万円(税込)、保証料無料で借り換えが可能です。

借り換え時の諸費用が用意できない方にもおすすめできる住宅ローンです。

さらに、イオンでの買い物が5年間5%OFFになる特典もあるので、お近くにイオンがある方にもおすすめです。

イオン銀行住宅ローンの概要

イオン銀行の住宅ローンの特徴は「低金利でシンプルな金利プランが採用されていること」「当初固定金利の当初期間終了後の金利上昇が少ないこと」「保証料無料のネット銀行モデル」「事務手数料が2.0%(税別)と10万円(税別)のプランを選べること」「イオングループの店舗でのお買い物が毎日5%OFF」「住宅ローン・リフォーム活用プランならリフォーム費用も住宅ローン金利で借りられる」という点が挙げられます。

変動金利が低金利というのは、もちろん重要なポイントですが、当初固定金利の当初期間終了後の金利の金利引き下げ幅がそれほど変わらないというのも大きなメリットです。事務手数料が10万円(税別)と安いプランも選べるので、子育て世帯など借り入れ後数年の支出が大きくなってしまう世帯には魅力的な住宅ローンと言えます。

5年間はイオングループでの買い物が5%OFFになるので、上限は年間90万円までと設定されているものの、最高で22万5,000円分の割引が受けられるメリットもあります。お近くにイオングループの店舗がある方にもおすすめできる住宅ローンとなっています。

デメリットは選べる金利プランの数が少ないことと変動金利が低金利と言っても、ネット銀行お中で見ると一番低金利というわけではないことが挙げられます。

イオン銀行住宅ローンキャンペーン

注目金利

| 住宅ローン名 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 優遇・備考 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

|---|---|---|---|---|---|---|---|

| 住宅ローン定額型/新規限定 | 変動金利 | (-) | 0.730% | 0.730% | イオン買物5年5%OFF | 110,000 | 無料 |

| 住宅ローン定率型/借り換え限定 | 変動金利 | (-) | 0.530% | 0.530% | イオン買物5年5%OFF | 2.20% | 無料 |

| 住宅ローン定額型/借り換え限定 | 変動金利 | (-) | 0.730% | 0.730% | イオン買物5年5%OFF | 110,000 | 無料 |

| 住宅ローン定率型/新規・物件価格の80%以内 | 変動金利 | (-) | 0.530% | 0.530% | イオン買物5年5%OFF | 2.20% | 無料 |

| 住宅ローン定額型/新規・物件価格の80%以内 | 変動金利 | (-) | 0.730% | 0.730% | イオン買物5年5%OFF | 110,000 | 無料 |

| 住宅ローン定額型 | 当初固定金利 | (3年) | 1.060% | 0.980% | イオン買物5年5%OFF | 110,000 | 無料 |

| 住宅ローン定率型/新規限定 | 当初固定金利 | (10年) | 1.230% | 0.780% | イオン買物5年5%OFF | 2.20% | 無料 |

| 住宅ローン定率型/借り換え限定 | 当初固定金利 | (10年) | 1.230% | 0.780% | イオン買物5年5%OFF | 2.20% | 無料 |

4位:住信SBIネット銀行

おすすめの理由

常に変動金利が1位、2位を争う低金利です。金利が低金利であることに勝るメリットはありませんが、加えて「全疾病保障」という疾病保障が無料付帯されているため、病気になって働けなくなっても、住宅ローン残高が0円になるメリットがあります

「借り換え専用の金利優遇プランがあること」「低金利なので借り換えメリットが大きくなること」「疾病保障無料付帯」でおすすめの住宅ローンです。

住信SBIネット銀行住宅ローンの概要

住信SBIネット銀行は三井住友信託銀行とSBIホールディングスが共同で出資するネット銀行です。元々ソフトバンクグループの金融関連企業だったSBIホールディングスのネット銀行としての強みと、三井住友信託銀行のリアルな信託銀行としての銀行サービスの強みを併せ持つ銀行として、革新的な銀行サービスを提供している銀行です。

住信SBIネット銀行の住宅ローンの特徴は「変動金利は業界トップクラスの低金利」「当初固定金利は業界トップクラスの低金利」「全疾病保障が無料付帯」「女性限定でガン診断給付金」「印紙代不要」「他行口座からの資金移動手数料0円」などがあります。

大きな特徴は「業界トップクラスの低金利」と「全疾病保障が無料付帯」という2点です。

ガン(悪性新生物)、急性心筋梗塞、脳卒中、高血圧症、糖尿病、慢性腎不全、肝硬変、慢性膵炎やそれ以外の病気になって就業不能状態になった場合、最長12カ月は毎月のローン返済額が保険金で支払われ、12ヵ月を経過するとローン残債全額が保険で支払われるので住宅ローンが完済状態になるのです。

他の銀行でも、3大疾病保障、8疾病保障などが付帯されている住宅ローンもあるのですが、有料で「金利+0.3%」というのが相場です。たった0.3%と考えてしまいがちですが、総返済額で計算すれば200万円~300万円ぐらいの負担増になります。

これが無料で付帯されているということが住信SBIネット銀行住宅ローンの独自のメリットになっているのです。その上、低金利なのですから、借り換えで年齢が高くなっている、病気リスクが大きくなっている方にはありがたい住宅ローンとなっています。

病気になるリスクを回避したい方、老後までの安全性を重視したい方、その上で低金利の住宅ローンを検討している方におすすめできる住宅ローンとなっています。

住信SBIネット銀行住宅ローンキャンペーン

注目金利

| 住宅ローン名 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 優遇・備考 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

5位:SBIマネープラザ

おすすめの理由

SBIマネープラザが販売している「住宅ローン」は、住信SBIネット銀行の住宅ローン商品ですので、商品スペックはほぼ同じに設定されています。

「借り換え専用の金利優遇プランがあること」「低金利なので借り換えメリットが大きくなること」「疾病保障無料付帯」という点は同じなのです。その上で、SBIマネープラザでは店舗での相談が可能です。実際に対面で相談してから住宅ローンを決めたいという方におすすめできる住宅ローンです。

SBIマネープラザ住宅ローンの概要

SBIマネープラザは銀行代理業者として、住信SBIネット銀行の住宅ローン「住宅ローン」を販売しています。SBIマネープラザは、SBIグループ唯一の対面で相談できる「金融サービス事業」の中核企業として、証券・保険・住宅ローン・銀行預金などの多種多様な金融商品を店舗で販売する企業です。

同じSBIグループの住信SBIネット銀行の住宅ローン「住宅ローン」を、SBIマネープラザが対面で販売する形をとっています。「住宅ローン」は、「ネット銀行の低金利」と「対面で相談できる安心感」を併せ持つ住宅ローンなのです。契約自体は住信SBIネット銀行と契約する形となります。

SBIマネープラザの住宅ローンの特徴は「変動金利は業界トップクラスの低金利」「当初固定金利は業界トップクラスの低金利」「全疾病保障が無料付帯」「店舗で対面での相談が可能」などがあります。

大きな特徴は「業界トップクラスの低金利」と「全疾病保障が無料付帯」、「対面での相談が可能」という3点です。

全疾病保障とは、ガン(悪性新生物)、急性心筋梗塞、脳卒中、高血圧症、糖尿病、慢性腎不全、肝硬変、慢性膵炎やそれ以外の病気になって就業不能状態になった場合、最長12カ月は毎月のローン返済額が保険金で支払われ、12ヵ月を経過するとローン残債全額が保険で支払われるので住宅ローンが完済状態になるのです。

他の銀行でも、3大疾病保障、8疾病保障などが付帯されている住宅ローンもあるのですが、有料で「金利+0.3%」というのが相場です。たった0.3%と考えてしまいがちですが、総返済額で計算すれば200万円~300万円ぐらいの負担増になります。

これが無料で付帯されているということが住信SBIネット銀行の住宅ローンの特徴ですが、SBIマネープラザが販売する「住宅ローン」も、この「全疾病保障が無料付帯」という特典があるのです。

そのうえで、ベースがネット銀行の住宅ローンですので低金利のままの商品設計で、対面で相談できるメリットがあります。

「低金利の住宅ローンを選びたいけれども、ネット銀行は対面で相談できないから不安」という方におすすめの住宅ローンとなっています。

SBIマネープラザ住宅ローンキャンペーン

注目金利

| 住宅ローン名 | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 優遇・備考 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

|---|---|---|---|---|---|---|

| 住宅ローン/通期引下げプラン | (-) | 0.448% | 0.448% | - | 2.20% | 無料 |

| 住宅ローン/通期引下げプラン | (2年) | 1.283% | 1.225% | - | 2.20% | 無料 |

| 住宅ローン/当初引下げプラン | (7年) | 1.173% | 1.740% | - | 2.20% | 無料 |

| 住宅ローン/当初引下げプラン | (15年) | 1.413% | 1.740% | - | 2.20% | 無料 |

FPの私が「借り換え」で絶対におすすめしたい住宅ローン「変動金利」ランキング

ランキングの解説

「変動金利」への借り換えの場合は、シンプルです。

となります。

これに加えて

- 事務手数料・保証料などの諸費用の安さ

- 疾病保障、介護保障などの保障の手厚さ

- グループ店の買い物割引など付加価値サービスの充実

を加味して、ランキングを決定します。

とくに

ことになるため、優先度が高くなります。

住宅ローン「変動金利」ランキング

1位:住信SBIネット銀行

おすすめの理由

常に変動金利が1位、2位を争う低金利です。金利が低金利であることに勝るメリットはありませんが、加えて「全疾病保障」という疾病保障が無料付帯されているため、病気になって働けなくなっても、住宅ローン残高が0円になるメリットがあります

「借り換え専用の金利優遇プランがあること」「低金利なので借り換えメリットが大きくなること」「疾病保障無料付帯」でおすすめの住宅ローンです。

住信SBIネット銀行住宅ローンの概要

住信SBIネット銀行は三井住友信託銀行とSBIホールディングスが共同で出資するネット銀行です。元々ソフトバンクグループの金融関連企業だったSBIホールディングスのネット銀行としての強みと、三井住友信託銀行のリアルな信託銀行としての銀行サービスの強みを併せ持つ銀行として、革新的な銀行サービスを提供している銀行です。

住信SBIネット銀行の住宅ローンの特徴は「変動金利は業界トップクラスの低金利」「当初固定金利は業界トップクラスの低金利」「全疾病保障が無料付帯」「女性限定でガン診断給付金」「印紙代不要」「他行口座からの資金移動手数料0円」などがあります。

大きな特徴は「業界トップクラスの低金利」と「全疾病保障が無料付帯」という2点です。

ガン(悪性新生物)、急性心筋梗塞、脳卒中、高血圧症、糖尿病、慢性腎不全、肝硬変、慢性膵炎やそれ以外の病気になって就業不能状態になった場合、最長12カ月は毎月のローン返済額が保険金で支払われ、12ヵ月を経過するとローン残債全額が保険で支払われるので住宅ローンが完済状態になるのです。

他の銀行でも、3大疾病保障、8疾病保障などが付帯されている住宅ローンもあるのですが、有料で「金利+0.3%」というのが相場です。たった0.3%と考えてしまいがちですが、総返済額で計算すれば200万円~300万円ぐらいの負担増になります。

これが無料で付帯されているということが住信SBIネット銀行住宅ローンの独自のメリットになっているのです。その上、低金利なのですから、借り換えで年齢が高くなっている、病気リスクが大きくなっている方にはありがたい住宅ローンとなっています。

病気になるリスクを回避したい方、老後までの安全性を重視したい方、その上で低金利の住宅ローンを検討している方におすすめできる住宅ローンとなっています。

住信SBIネット銀行住宅ローンキャンペーン

注目金利

| 住宅ローン名 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 優遇・備考 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

2位:SBIマネープラザ

おすすめの理由

SBIマネープラザが販売している「住宅ローン」は、住信SBIネット銀行の住宅ローン商品ですので、商品スペックはほぼ同じに設定されています。

「借り換え専用の金利優遇プランがあること」「低金利なので借り換えメリットが大きくなること」「疾病保障無料付帯」という点は同じなのです。その上で、SBIマネープラザでは店舗での相談が可能です。実際に対面で相談してから住宅ローンを決めたいという方におすすめできる住宅ローンです。

SBIマネープラザ住宅ローンの概要

SBIマネープラザは銀行代理業者として、住信SBIネット銀行の住宅ローン「住宅ローン」を販売しています。SBIマネープラザは、SBIグループ唯一の対面で相談できる「金融サービス事業」の中核企業として、証券・保険・住宅ローン・銀行預金などの多種多様な金融商品を店舗で販売する企業です。

同じSBIグループの住信SBIネット銀行の住宅ローン「住宅ローン」を、SBIマネープラザが対面で販売する形をとっています。「住宅ローン」は、「ネット銀行の低金利」と「対面で相談できる安心感」を併せ持つ住宅ローンなのです。契約自体は住信SBIネット銀行と契約する形となります。

SBIマネープラザの住宅ローンの特徴は「変動金利は業界トップクラスの低金利」「当初固定金利は業界トップクラスの低金利」「全疾病保障が無料付帯」「店舗で対面での相談が可能」などがあります。

大きな特徴は「業界トップクラスの低金利」と「全疾病保障が無料付帯」、「対面での相談が可能」という3点です。

全疾病保障とは、ガン(悪性新生物)、急性心筋梗塞、脳卒中、高血圧症、糖尿病、慢性腎不全、肝硬変、慢性膵炎やそれ以外の病気になって就業不能状態になった場合、最長12カ月は毎月のローン返済額が保険金で支払われ、12ヵ月を経過するとローン残債全額が保険で支払われるので住宅ローンが完済状態になるのです。

他の銀行でも、3大疾病保障、8疾病保障などが付帯されている住宅ローンもあるのですが、有料で「金利+0.3%」というのが相場です。たった0.3%と考えてしまいがちですが、総返済額で計算すれば200万円~300万円ぐらいの負担増になります。

これが無料で付帯されているということが住信SBIネット銀行の住宅ローンの特徴ですが、SBIマネープラザが販売する「住宅ローン」も、この「全疾病保障が無料付帯」という特典があるのです。

そのうえで、ベースがネット銀行の住宅ローンですので低金利のままの商品設計で、対面で相談できるメリットがあります。

「低金利の住宅ローンを選びたいけれども、ネット銀行は対面で相談できないから不安」という方におすすめの住宅ローンとなっています。

SBIマネープラザ住宅ローンキャンペーン

注目金利

| 住宅ローン名 | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 優遇・備考 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

|---|---|---|---|---|---|---|

| 住宅ローン/通期引下げプラン | (-) | 0.448% | 0.448% | - | 2.20% | 無料 |

| 住宅ローン/通期引下げプラン | (2年) | 1.283% | 1.225% | - | 2.20% | 無料 |

| 住宅ローン/当初引下げプラン | (7年) | 1.173% | 1.740% | - | 2.20% | 無料 |

| 住宅ローン/当初引下げプラン | (15年) | 1.413% | 1.740% | - | 2.20% | 無料 |

3位:PayPay銀行

おすすめの理由

PayPay銀行は、後発で住宅ローンに参入してきたネット銀行です。

後発だからこそ、他のネット銀行よりも低金利に設定した変動金利で、顧客獲得を強化しているのです。

変動金利は、住宅ローンの中で最も低金利に設定されています。

借り換え前の金利との金利差が大きくなり、借り換えメリットも大きい住宅ローンとなっています。ただし、疾病保障などの無料付帯の保障がないため、おすすめランキングは、3位に位置付けています。

PayPay銀行住宅ローンの概要

PayPay銀行住宅ローンは、ネット銀行の先駆けであるPayPay銀行が提供する住宅ローンです。三井住友銀行およびヤフーの連結子会社という側面もあります。PayPay銀行は、長い間住宅ローンには進出してこなったのですが、2019年8月から住宅ローンを提供しはじめました。

PayPay銀行住宅ローンの特徴は「変動金利がトップクラスの低金利」「当初10年固定金利がトップクラスの低金利」「保証料無料のネット銀行型の住宅ローン」「電子契約で収入印紙代無料」「他行の返済口座から無料で返済口座へ資金移動可能」「来店不要」「最短即日の事前審査(仮審査回答)」「本審査も最短3営業日」「最大2億円の借り入れが可能」という点です。

最大のメリットは、住宅ローンを提供する銀行の中では後発ですので、その分、他行に負けない低金利設定を武器に顧客獲得を狙っています。変動金利、当初10年固定金利ともトップクラスの低金利です。

また、ネット銀行という特性をいかして、来店不要、最短即日の仮審査回答、最短3営業日での本審査回答、電子契約による収入印紙代不要など、スピーディーな借り入れができる体制を整えています。

付帯保険無料などの特別なサービスはない住宅ローンですが、「金利が低金利」かつ「ネットで簡単かつスピーディーに契約可能」という特徴がある住宅ローンとなっています。

PayPay銀行住宅ローンキャンペーン

注目金利

| 住宅ローン名 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 優遇・備考 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

|---|---|---|---|---|---|---|---|

| 住宅ローン | 変動金利 | (-) | 0.530% | 0.415% | - | 2.20% | 無料 |

| 住宅ローン | 当初固定金利 | (2年) | 0.885% | 1.030% | - | 2.20% | 無料 |

| 住宅ローン | 当初固定金利 | (15年) | 1.695% | 1.030% | - | 2.20% | 無料 |

4位:

りそな銀行

おすすめの理由

りそな銀行は、大手都市銀行ですが「ネット専用の借り換えプラン」を用意しています。

このプランであれば、ネット銀行と同じ「保証料無料の事務手数料型」で、金利も1位、2位を争う低金利になっているのです。

「借り換え専用の金利優遇プランがあること」「低金利なので借り換えメリットが大きくなること」「大手都市銀行の信頼性」でおすすめの住宅ローンです。

りそな銀行住宅ローンの概要

りそな銀行はりそなホールディングス傘下の100%子会社で、3大メガバンクの次に位置する都市銀行です。メガバンクと比較するとリテール部門(個人向け)のサービスに力を入れている銀行です。

りそな銀行の住宅ローンの特徴は「都市銀行の信頼性」「全国展開しており店舗での相談が可能」「当初10年固定金利が低金利」「全期間固定金利が低金利」「WEB申込専用の低金利借り換えプランがある」「火災保険最大20%割」「女性向け住宅ローン」「諸費用ローン」「住宅ローンプランが豊富」などが挙げられます。

ベースとして、当初10年固定金利と全期間固定金利が低金利の設定となっています。また、WEB申込専用の低金利借り換えプラン「りそな借りかえローン(WEB申込限定プラン)」では、事務手数料が「借入額の2.2%(税込)+3.3万円(税込)」とネット銀行の住宅ローンに近い設定となっていて、保証料は不要です。その他の住宅ローンでは保証料は金利+0.2%が必要ですので、混同しないように注意しましょう。

また、大きな特徴として「住宅ローンプランが豊富」なこともメリットになっています。「親子二世代の住宅ローン」「フラット35」「住み替えローン」「建て替えローン」「女性向け住宅ローン」「諸費用ローン」「ミックスローン」「省エネ対策をしている住宅向け住宅ローン」「太陽光発電システム付の住宅向け日照補償付住宅ローン」・・・とかなり幅広いラインナップとなっています。諸費用が支払えない方や太陽光発電システム付の住宅を購入したい方など目的に応じた住宅ローン選びが可能です。

デメリットとしては、「りそな借りかえローン(WEB申込限定プラン)」以外は都市銀行の諸費用設計「保証料:金利+0.2%」ですので、ネット銀行と比較すると金利が高く、比較的低金利に設定されている全期間固定金利も、フラット35には勝てないという状況があります。

ネット銀行と闘えるレベルの低金利は「りそな借りかえローン(WEB申込限定プラン)」に限られてしまうというのが大きなデメリットと言えます。

借り換えを検討しているが、ネット銀行ではなく、信頼性の高い都市銀行で借りたいという方におすすめの住宅ローンとなっています。

りそな銀行住宅ローンキャンペーン

注目金利

| 住宅ローン名 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 優遇・備考 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

|---|---|---|---|---|---|---|---|

| ずーっとお得!全期間型/保証料金利上乗せ型 | 変動金利 | (-) | 0.690% | 0.690% | - | 33,000 | 0.20%金利上乗せ |

| はじめがお得!当初型/保証料金利上乗せ型 | 当初固定金利 | (10年) | 1.840% | 1.075% | - | 33,000 | 0.20%金利上乗せ |

| りそな借りかえローン | 変動金利(借り換え専用Web申込限定プラン) | (-) | 0.490% | 0.490% | - | 2.20%+33,000 | 無料 |

| りそな借りかえローン | 当初固定金利(借り換え専用Web申込限定プラン) | (10年) | 1.585% | 0.490% | - | 2.20%+33,000 | 無料 |

5位:auじぶん銀行

おすすめの理由

常に変動金利が1位、2位を争う低金利です。金利が低金利であることに勝るメリットはありませんが、加えて「がん50%保障団信」という疾病保障が無料付帯されているため、がんと診断された場合には、住宅ローン残高が半分になるメリットがあります。また、多少の節約ではありますが印紙代が電子契約のため0円になります。

「低金利なので借り換えメリットが大きくなること」と「がん50%保障団無料付帯」でおすすめの住宅ローンです。auユーザーならさらにお得になるので要チェックです。

auじぶん銀行住宅ローンの概要

auじぶん銀行は三菱UFJ銀行がKDDIと共同出資するネット銀行です。KDDIは「au」を展開するモバイルキャリアですから、ケータイ向けのサービスに強みを持つネット銀行と言えます。個人向けの銀行サービスに力を要れているため、住宅ローンも主力商品と位置付けられています。

auじぶん銀行の住宅ローンの特徴は「業界トップクラスの低金利」「変動金利はネット銀行でも1位、2位を争う低金利」「がん診断でローン残高が半分になる『がん50%保障団信』が無料付帯」「180日以上の入院で住宅ローン残高が0円になる『全疾病保障』が無料付帯」「ネット完結なので印紙代不要」「auユーザー向けの割引プランあり」「事前審査は最短即日回答のスピード」という点が挙げられます。

変動金利が低金利かつ、がん診断で住宅ローン残高の半分が保険金で支払われる「がん50%保障団信」が無料であることも多くなメリットとなっています。※新団信は2023年7月1日以降お借入れの方に適用

さらにネット完結型なので書類の提出もすべてインターネットで完結できます。その分、郵送のタイムロスが少なく、本審査が最短2営業日という驚異のスピードで実現しているのです。

デメリットは、当初固定金利プランの当初期間終了後の金利上昇幅が大きいことです。当初固定金利の後に変動金利にすると、変動金利なのにかなりの高金利が設定されてしまうので注意が必要です。

変動金利はネット銀行でも1位、2位を争う低金利ですので、変動金利の住宅ローンを検討している方にはおすすめの住宅ローンです。

注目金利 2024年10月

| 住宅ローン名 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 優遇・備考 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

|---|---|---|---|---|---|---|---|

| 全期間引下げプラン 審査の結果によっては保証付金利プラン(3年、5年、10年)になる可能性あり。" | 変動金利 | (-) | 0.479% | 0.479% | 電子契約印紙代不要 auモバイル優遇割年率0.07%引下 じぶんでんき優遇割年率0.03%引下 審査の結果によっては保証付金利プラン(3年、5年、10年)になる可能性あり | 2.20% | 無料 ※※審査の結果、保証会社をご利用いただく場合は、保証料相当額を上乗せした金利が設定されますが、別途お支払いいただく保証料はございません。 |

| 当初期間引下げプラン 審査の結果によっては保証付金利プラン(3年、5年、10年)になる可能性あり。" | 当初固定金利 | (2年) | 0.890% | 1.270% | 電子契約印紙代不要 auモバイル優遇割年率0.07%引下 じぶんでんき優遇割年率0.03%引下 審査の結果によっては保証付金利プラン(3年、5年、10年)になる可能性あり | 2.20% | 無料 ※※審査の結果、保証会社をご利用いただく場合は、保証料相当額を上乗せした金利が設定されますが、別途お支払いいただく保証料はございません。 |

| 当初期間引下げプラン 審査の結果によっては保証付金利プラン(3年、5年、10年)になる可能性あり。" | 当初固定金利 | (15年) | 1.665% | 2.600% | 電子契約印紙代不要 auモバイル優遇割年率0.07%引下 じぶんでんき優遇割年率0.03%引下 審査の結果によっては保証付金利プラン(3年、5年、10年)になる可能性あり | 2.20% | 無料 ※※審査の結果、保証会社をご利用いただく場合は、保証料相当額を上乗せした金利が設定されますが、別途お支払いいただく保証料はございません。 |

※審査の結果、保証会社をご利用いただく場合は、保証料相当額を上乗せした金利が設定されますが、別途お支払いいただく保証料はございません。

FPの私が「借り換え」で絶対におすすめしたいの住宅ローン「全期間固定金利」ランキング

ランキングの解説

「借り換え」で全期間固定金利の住宅ローンを比較検討する際にポイントになるのは

- 金利が低金利であること

- フラット35か?民間銀行の住宅ローンか?(無料付帯の保障があるか?

- フラット35の場合、事務手数料が安いかどうか?

- フラット35保証型を採用しているかどうか?

の4点です。

1.金利が低金利であること

「借り換え」をするのですから、金利が低金利であれば、現在借り入れ中の金利よりも低金利になる可能性が高く、借り換えメリットが大きいことになります。

2.フラット35か?民間銀行の住宅ローンか?無料付帯の保障があるか?

「借り換え」で考えなければならないのは

ということです。

新規借入当時は

と思っていたとしても、10年、20年、経過した今となっては

と考えが変わっている可能性も、十二分にあるのです。

だとすれば、比較するときには

- フラット35なら「団信あり」の金利プラン

- 「団信無料」の民間の住宅ローン

で比較しなければならないのです。

さらに病気のリスクも、年齢に伴い上昇しているのですから

ということです。

3.フラット35の場合、事務手数料が安いかどうか?

フラット35というのは、大手の主要銀行の場合、どの銀行から申し込んでも、金利は同じ住宅金融支援機構が設定する下限金利です。(一部の金融機関では高い金利が設定されます。)

つまり、差が出てくるのは「事務手数料」なのです。

フラット35借り入れ中の方は、同じ銀行でフラット35に借り換えることもできます。

4.フラット35保証型を採用しているかどうか?

フラット35には

- フラット35買取型 → 住宅金融支援機構の設定する金利

- フラット35保証型 → 銀行が金利を決められる

2つのタイプがあります。

フラット35保証型を提供している金融機関は少ないものの

という形になっていることが多いのです。フラット35保証型の方がフラット35買取型よりも高いのであれば、わざわざ手間のかかるフラット35保証型を採用する必要がないため、金利は買取型よりも低金利に設定されるのです。

FPの私が「借り換え」で絶対におすすめしたい住宅ローン「全期間固定金利」ランキング

1位:住信SBIネット銀行

おすすめの理由

住信SBIネット銀行のフラット35は、保証料無料で、事務手数料が「借入額 × 1.1%(税込)」と格安設定で、さらに病気やケガで働けなくなったら毎月の住宅ローン返済が免除される、8疾病で12カ月継続して働けなくなったら住宅ローン残高が0円になる「疾病保障」が「借入金額の0.5%を事務取扱手数料に上乗せ」という格安で付帯することができます。

また、フラット35(保証型)という通常のフラット35よりも低金利のプランも用意されています。フラット35(保証型)であれば、低金利でありながら、かつ「全疾病保障」が無料付帯されているため、借り換え後の保障を充実させられるメリットもあるのです。

病気になるリスクも回避したい方で、かつ「フラット35」「フラット35S」を選ぶ方におすすめの住宅ローンとなっています。

住信SBIネット銀行住宅ローン/フラット35の概要

住信SBIネット銀行は三井住友信託銀行とSBIホールディングスが共同で出資するネット銀行です。元々ソフトバンクグループの金融関連企業だったSBIホールディングスのネット銀行としての強みと、三井住友信託銀行のリアルな信託銀行としての銀行サービスの強みを併せ持つ銀行として、革新的な銀行サービスを提供している銀行です。

住信SBIネット銀行住宅ローン/フラット35は、住信SBIネット銀行の提供するフラット35の住宅ローンサービスです。住信SBIネット銀行では、フラット35(買取型)とフラット35(保証型)の2つのフラット35商品を提供しています。

住信SBIネット銀行のフラット35(買取型)の特徴は「フラット35の中で最低水準の低金利」「事務手数料が借入額の1.1%(税込)と安い(借り換え時は0.99%(税込))」「全疾病保障が事務手数料借入額0.5%の上乗せで入れる」「頭金なしでも、低金利のフラット35が利用できるプランあり」「保証料無料の事務手数料型」「来店せずにお手続き完了」という点が挙げられます。

住信SBIネット銀行のフラット35(保証型)の特徴は「頭金1割以上の方が利用できる」「フラット35(買取型)よりも低金利」「事務手数料が借入額の2.2%(税込)と高い」「全疾病保障無料付帯」「団信無料付帯」「来店せずにお手続き完了」という点が挙げられます。

とくにおすすめなのは、低金利で、団信・全疾病保障無料付帯のフラット35(保証型)です。フラット35(保証型)であれば、団信などの費用負担なしで、通常のフラット35(買取型)よりも低金利で全期間固定金利の住宅ローンを借りられるのです。その代わり、自己資金の条件がフラット35よりも引きあがりますが、十分にメリットがあるフラット35と言えます。

フラット35(買取型)は、頭金が1割未満でも利用できますが、「頭金が1割以上あるかないか?」で利用できる金利プランが変わってしまい、頭金1割未満だとかなり金利が高くなってしまいます。この頭金1割分を住信SBIネット銀行が融資してくれるスタイルの「ミスターパッケージローン」を利用すれば、頭金が1割未満でも低金利のフラット35が利用できるメリットがあります。

また、住信SBIネット銀行の通常の住宅ローンの特徴は全疾病保障が無料付帯ですが、フラット35買取型)でも借入額の0.5%の事務手数料の上乗せで全疾病保障を付帯することができます。さらに注目すべき点として、一般的に有料の疾病保障は「金利+0.2%~0.3%」が相場ですが「事務手数料+0.5%」の上乗せで付帯できるため、断然負担額は安いのです。

フラット35を検討していて、格安で全疾病保障も付帯したいという方におすすめの住宅ローンとなっています。

住信SBIネット銀行住宅ローン/フラット35キャンペーン

注目金利

| 住宅ローン名 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 優遇・備考 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

|---|---|---|---|---|---|---|---|

| フラット35(買取型)(融資額90%以下/団信なし) | 全期間固定金利 | (21~35年) | 1.620% | 1.620% | 借り換えで事務手数料0.99% | 1.10% | 無料 |

| フラット35(買取型)(融資額90%超/団信なし) | 全期間固定金利 | (15~20年) | 1.340% | 1.340% | 借り換えで事務手数料0.99% | 1.10% | 無料 |

| フラット35s(買取型)(融資額90%以下/団信なし):21年以上~35年以下 | 当初固定金利 | (10年) | 1.120% | 1.620% | 借り換えで事務手数料0.99% | 1.10% | 無料 |

| フラット35s(保証型)(融資額80%以下/団信あり) | 当初固定金利 | (5年) | 1.750% | 1.810% | - | 2.20% | 無料 |

| フラット35s(保証型)(融資額80%以下/団信あり) | 当初固定金利 | (10年) | 1.750% | 1.810% | - | 2.20% | 無料 |

| フラット35(保証型)(借り換え/団信あり) | 全期間固定金利 | (15~35年) | 1.810% | 1.810% | - | 2.20% | 無料 |

2位:ARUHI

おすすめの理由

ARUHIは、フラット35を専門で販売しているノンバンクです。商品のラインナップも豊富で、フラット35保証型を採用している「ARUHIスーパーフラット」は、自己資金が通常のフラット35よりも必要な反面、通常のフラット35よりも、低金利を実現しています。

借り換えでは、「いかに金利を借り換え前よりも抑えられるか?」が借り換えメリットにつながるため、低金利のフラット35を提供しているARUHIは、おすすめの住宅ローンなのです。

| 住宅ローン名 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 優遇・備考 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

|---|---|---|---|---|---|---|---|

| フラット35(融資額90%以下/団信なし) | 全期間固定金利 | (21~35年) | 1.620% | 1.620% | WEB申込で事務手数料1.10% | 1.10% | 無料 |

| フラット35(融資額90%超/団信なし) | 全期間固定金利 | (15~20年) | 1.340% | 1.340% | WEB申込で事務手数料1.10% | 1.10% | 無料 |

| フラット35s(融資額90%以下/団信なし):15年以上~20年以下 | 当初固定金利 | (5年) | 0.730% | 1.230% | WEB申込で事務手数料1.10% | 1.10% | 無料 |

| フラット35s(融資額90%以下/団信なし):21年以上~35年以下 | 当初固定金利 | (10年) | 1.120% | 1.620% | WEB申込で事務手数料1.10% | 1.10% | 無料 |

| ARUHIスーパーフラット7(融資額70%以下/団信あり) | 全期間固定金利 | (15~35年) | 1.670% | 1.670% | 借り換えで事務手数料1.10% | 2.20% | 無料 |

| ARUHIスーパーフラット7(融資額70%以下/団信なし) | 全期間固定金利 | (15~35年) | 1.390% | 1.390% | 借り換えで事務手数料1.10% | 2.20% | 無料 |

| ARUHIスーパーフラット7s(融資額70%以下/団信あり) | 当初固定金利 | (5年) | 1.420% | 1.670% | 借り換えで事務手数料1.10% | 2.20% | 無料 |

| ARUHIスーパーフラット借り換え(団信あり) | 全期間固定金利 | (15~35年) | 1.770% | 1.770% | 借り換えで事務手数料1.10% | 2.20% | 無料 |

| ARUHIスーパーフラット借り換え(団信なし) | 全期間固定金利 | (15~35年) | 1.490% | 1.490% | 借り換えで事務手数料1.10% | 2.20% | 無料 |

3位:楽天銀行

おすすめの理由

楽天銀行のフラット35は、保証料無料で、事務手数料が楽天銀行口座を返済口座に設定すれば「借入額 × 1.1%(税込)」で借りることができます。通常のネット銀行のフラット35では「借入額 × 2.2%(税込)」がベースですので、事務手数料が半分で済むのです。「フラット35」「フラット35S」を選ぶのにおすすめの住宅ローンとなっています。

楽天銀行住宅ローン/フラット35の概要

楽天銀行は楽天株式会社の子会社であり、楽天グループのネット銀行です。楽天銀行は自社の住宅ローンも提供するようになったのですが、それ以前は「フラット35」のみを取り扱っていたため、現在も「フラット35」をメインの住宅ローン商品として提供しています。楽天銀行住宅ローン/フラット35は、楽天銀行の提供するフラット35の住宅ローンサービスです。

楽天銀行の住宅ローンの特徴は「フラット35の中で最低水準の低金利」「楽天銀行口座を返済口座にすると事務手数料が借入額の1.1%(税込)と格安」「頭金なしでも、低金利のフラット35が利用できるプランあり」「保証料無料の事務手数料型」「来店せずにお手続き完了」という点が挙げられます。

とくに注目したいのは事務手数料です。フラット35の金利は住宅金融公庫側が最低金利を設定するので、大手銀行はほぼ同じ金利になってしまいます。そこで違いが出てくるのは事務手数料なのです。楽天銀行の事務手数料は基本が借入額の1.43%(税込)で、楽天銀行口座を返済口座にすると借入額の1.1%(税込)、借り換えの場合0.99%(税込)になります。返済口座を楽天銀行口座にすること自体はとくに難しいことではありませんので、借入額の1.1%(税込)が適用されると考えて良いでしょう。他のネット銀行のフラット35は軒並み借入額の2.2%(税込)が相場ですので、半額でフラット35が利用できるメリットがあります。

また、フラット35は「頭金が1割以上あるかないか?」で利用できる金利プランが変わってしまい、頭金1割未満だとかなり金利が高くなってしまうのですが、この頭金1割分を楽天銀行が融資してくれるスタイルの「固定と変動」を利用すれば、頭金が1割未満でも低金利のフラット35が利用できるメリットがあります。

さらに、注文住宅で発生する、建物竣工前に必要な土地取得資金、着工金、中間金を融資してくれるつなぎローンも用意されています。

フラット35を検討していて、事務手数料も一番安いフラット35にしたいという方におすすめの住宅ローンとなっています。

楽天銀行住宅ローン/フラット35キャンペーン

注目金利

| 住宅ローン名 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 優遇・備考 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

|---|---|---|---|---|---|---|---|

| フラット35(融資額90%以下/団信なし) | 全期間固定金利 | (21~35年) | 1.620% | 1.620% | 楽天銀行を返済口座に設定で事務手数料1.10%、借り換えで0.99% | 1.10% | 無料 |

| フラット35(融資額90%超/団信なし) | 全期間固定金利 | (15~20年) | 1.340% | 1.340% | 楽天銀行を返済口座に設定で事務手数料1.10%、借り換えで0.99% | 1.10% | 無料 |

| フラット35s(融資額90%以下/団信なし):15年以上~20年以下 | 当初固定金利 | (5年) | 0.730% | 1.230% | 楽天銀行を返済口座に設定で事務手数料1.10%、借り換えで0.99% | 1.10% | 無料 |

| フラット35s(融資額90%以下/団信なし):21年以上~35年以下 | 当初固定金利 | (10年) | 1.120% | 1.620% | 楽天銀行を返済口座に設定で事務手数料1.10%、借り換えで0.99% | 1.10% | 無料 |

| フラット35(融資額90%以下/団信あり) | 全期間固定金利 | (15~20年) | 1.430% | 1.430% | 楽天銀行を返済口座に設定で事務手数料1.10%、借り換えで0.99% | 1.10% | 無料 |

4位:ソニー銀行

おすすめの理由

民間銀行の住宅ローンの中では、全期間固定金利の金利が低金利に設定されている銀行です。また、全期間固定金利の金利が低金利な「住宅ローン」プランの場合、事務手数料も4.4万円(税込)と安く、保証料も無料ですので、お得です。

民間銀行の住宅ローンを検討している方におすすめの住宅ローンとなっています。

ソニー銀行住宅ローンの概要

ソニー銀行はソニー、三井住友銀行などの出資によって設立された「新たな形態の銀行」に位置付けられる銀行で、ソニーフィナンシャルホールディングス傘下のネット銀行です。ネット銀行としてははじめて住宅ローンサービスを提供したパイオニアであり、保証料無料、来店不要などのネット銀行の住宅ローンのモデルはソニー銀行が開発したものです。

ソニー銀行の住宅ローンの特徴は「変動金利が業界トップクラスの低金利」「半月前に金利発表」「がん50%保障特約付団信無料付帯」「変動金利から固定金利、固定金利から変動金利への切り替えがいつでも可能」「固定期間終了後に変動金利を選んでも金利上昇はない」「自己資金1割以上で金利優遇」「事務手数料44,000円(税込)のプランがある」という点が挙げられます。

変動金利が低金利というのは、もちろん重要なポイントですが、固定金利を選んでも、固定期間終了後はその時点の変動金利が自動的に適用されるので、他のネット銀行の当初固定金利のように当初期間終了後の金利上昇を気にする必要がないという大きなメリットがあります。

また、変動金利、固定金利の切り替えがいつでも何度でも可能で、半月前に金利発表があるため、その金利を見て、金利タイプを変更することも可能になっています。

さらにソニー銀行では「AIによる自動審査」を導入しています。審査担当者の判断に近い精度の自動審査で通常2~6日程度かかっていた仮審査結果が最短60分で回答できるため、住宅ローン利用者にとっても、融資実行までの期間が短縮できるメリットがあります。

金利が低金利で、当初期間終了後の金利上昇の心配がない、半月前に金利発表など金利面でのサービスが充実している半面、付加価値サービスやキャンペーンには積極的ではないので、純粋に金利面のメリットを感じる方におすすめの住宅ローンとなっています。

ソニー銀行住宅ローンキャンペーン

注目金利

| 住宅ローン名 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 優遇・備考 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

|---|---|---|---|---|---|---|---|

| 変動セレクト住宅ローン | 変動金利(新規) | (-) | 0.597% | 0.597% | 固定と変動を何度でも切り替え可能 | 2.20% | 無料 |

| 変動セレクト住宅ローン | 全期間固定金利(借り換え) | (2年) | 1.366% | 0.597% | 固定と変動を何度でも切り替え可能 | 2.20% | 無料 |

| 住宅ローン | 全期間固定金利(新規) | (15年) | 1.973% | 0.957% | 固定と変動を何度でも切り替え可能 | 44,000 | 無料 |

| 住宅ローン | 全期間固定金利(借り換え) | (15年) | 1.973% | 0.957% | 固定と変動を何度でも切り替え可能 | 44,000 | 無料 |

5位:りそな銀行

おすすめの理由

都市銀行の中では、みずほ銀行に次いで全期間固定金利の金利が低金利に設定されている銀行と言えます。都市銀行ですので、保証料が「金利+0.2%」になってしまいますが、保証料分を加味しても、十分に低金利に設定されている住宅ローンです。

りそな銀行住宅ローンの概要

りそな銀行はりそなホールディングス傘下の100%子会社で、3大メガバンクの次に位置する都市銀行です。メガバンクと比較するとリテール部門(個人向け)のサービスに力を入れている銀行です。

りそな銀行の住宅ローンの特徴は「都市銀行の信頼性」「全国展開しており店舗での相談が可能」「当初10年固定金利が低金利」「全期間固定金利が低金利」「WEB申込専用の低金利借り換えプランがある」「火災保険最大20%割」「女性向け住宅ローン」「諸費用ローン」「住宅ローンプランが豊富」などが挙げられます。

ベースとして、当初10年固定金利と全期間固定金利が低金利の設定となっています。また、WEB申込専用の低金利借り換えプラン「りそな借りかえローン(WEB申込限定プラン)」では、事務手数料が「借入額の2.2%(税込)+3.3万円(税込)」とネット銀行の住宅ローンに近い設定となっていて、保証料は不要です。その他の住宅ローンでは保証料は金利+0.2%が必要ですので、混同しないように注意しましょう。

また、大きな特徴として「住宅ローンプランが豊富」なこともメリットになっています。「親子二世代の住宅ローン」「フラット35」「住み替えローン」「建て替えローン」「女性向け住宅ローン」「諸費用ローン」「ミックスローン」「省エネ対策をしている住宅向け住宅ローン」「太陽光発電システム付の住宅向け日照補償付住宅ローン」・・・とかなり幅広いラインナップとなっています。諸費用が支払えない方や太陽光発電システム付の住宅を購入したい方など目的に応じた住宅ローン選びが可能です。

デメリットとしては、「りそな借りかえローン(WEB申込限定プラン)」以外は都市銀行の諸費用設計「保証料:金利+0.2%」ですので、ネット銀行と比較すると金利が高く、比較的低金利に設定されている全期間固定金利も、フラット35には勝てないという状況があります。

ネット銀行と闘えるレベルの低金利は「りそな借りかえローン(WEB申込限定プラン)」に限られてしまうというのが大きなデメリットと言えます。

借り換えを検討しているが、ネット銀行ではなく、信頼性の高い都市銀行で借りたいという方におすすめの住宅ローンとなっています。

りそな銀行住宅ローンキャンペーン

注目金利

| 住宅ローン名 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 優遇・備考 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

|---|---|---|---|---|---|---|---|

| ずーっとお得!全期間型/保証料金利上乗せ型 | 変動金利 | (-) | 0.690% | 0.690% | - | 33,000 | 0.20%金利上乗せ |

| はじめがお得!当初型/保証料金利上乗せ型 | 当初固定金利 | (10年) | 1.840% | 1.075% | - | 33,000 | 0.20%金利上乗せ |

| りそな借りかえローン | 変動金利(借り換え専用Web申込限定プラン) | (-) | 0.490% | 0.490% | - | 2.20%+33,000 | 無料 |

| りそな借りかえローン | 当初固定金利(借り換え専用Web申込限定プラン) | (10年) | 1.585% | 0.490% | - | 2.20%+33,000 | 無料 |

ご相談者には、1つでも多くのメリットを感じていただけるように、日々業務改善を図り、常に新しい知識を養い、最高のコンサルティングをご提供できるように励んでいます。

| 得意分野 | 住宅ローン相談、家計相談、保険相談、ライフプランニング、教育資金相談、老後資金相談 |

|---|---|

| 資格 | 1級FP技能士、CFP |

| 営業範囲 | 東京都・埼玉県・神奈川県・千葉県 |

| 対応業務 | 相談、執筆、講師、講演 |

一般中小企業と会計事務所で合わせて約20年、総務経理・決算業務に従事

| 得意分野 | 住宅ローン相談、家計相談、保険相談、ライフプランニング、教育資金相談、老後資金相談 |

|---|---|

| 資格 | 2級FP技能士、AFP |

| 営業範囲 | 東京都、山梨県、長野県 |

| 対応業務 | 相談、執筆、講師、講演 |

個人のお客様がほぼ100%です。生命保険をはじめFP業務に関することは広く対応しております。

| 得意分野 | 住宅ローン相談、家計相談、保険相談、ライフプランニング、教育資金相談、老後資金相談 |

|---|---|

| 資格 | 1級FP技能士、CFP® |

| 営業範囲 | 東京都、神奈川県、千葉県、埼玉県、山梨県、新潟県 |

| 対応業務 | 相談、執筆、講師、講演 |

FPの私が絶対におすすめしたい住宅ローンランキング/新規借入編

FPの私が絶対におすすめしたい住宅ローンランキング/新規借入編 FPの私が「借り換え」で絶対におすすめしたい住宅ローンランキング/借り換え編

FPの私が「借り換え」で絶対におすすめしたい住宅ローンランキング/借り換え編 住信SBIネット銀行

住信SBIネット銀行 auじぶん銀行

auじぶん銀行 楽天銀行

楽天銀行