と勘違いしている方も非常に多いようです。今回は、住宅ローンの当初10年固定金利の落とし穴について解説します。

当初10年固定金利より変動金利の方が金利上昇リスクは少ない!

論より証拠です。

まずは「当初10年固定金利」と「変動金利」を金利上昇パターンを変えて、総返済額をシミュレーションしてみます。

「当初10年固定金利」と「変動金利」の金利上昇局面の総返済額比較

検証した住宅ローン

住信SBIネット銀行

2017年8月時点金利

- 通期引下げプラン「変動金利」:0.444%

- 当初引下げプラン「10年固定金利」:0.660%

(当初期間中の金利引き下げ:基準金利から-1.70%)

(当初期間終了後の金利引き下げ:基準金利から-0.70%)

検証条件

- 借入額:3000万円

- 返済期間:35年

金利上昇検証パターン

- 金利変動なし

- 5年目金利0.5%上昇

- 5年目金利1.0%上昇

- 5年目金利1.5%上昇

- 5年目金利2.0%上昇

- 10年目金利0.5%上昇

- 10年目金利1.0%上昇

- 10年目金利1.5%上昇

- 10年目金利2.0%上昇

- 20年目金利0.5%上昇

- 20年目金利1.0%上昇

- 20年目金利1.5%上昇

- 20年目金利2.0%上昇

試算で利用した返済シミュレーション機能

返済シミュレーションツールはこちら

「変動金利」の総返済額

| 検証パターン | 変動金利 | |||

|---|---|---|---|---|

| 借入時金利 | 上昇後金利 | 総返済額 | 毎月返済額(最大) | |

| 金利変動なし | 0.444% | 0.444% | 32,396,669 | 77,135 |

| 5年目金利0.5%上昇 | 0.444% | 0.944% | 34,486,685 | 82,941 |

| 5年目金利1.0%上昇 | 0.444% | 1.444% | 36,673,256 | 89,015 |

| 5年目金利1.5%上昇 | 0.444% | 1.944% | 38,955,281 | 95,354 |

| 5年目金利2.0%上昇 | 0.444% | 2.444% | 41,331,271 | 101,954 |

| 10年目金利0.5%上昇 | 0.444% | 0.944% | 33,848,928 | 81,976 |

| 10年目金利1.0%上昇 | 0.444% | 1.444% | 35,357,818 | 87,006 |

| 10年目金利1.5%上昇 | 0.444% | 1.944% | 36,922,901 | 92,223 |

| 10年目金利2.0%上昇 | 0.444% | 2.444% | 38,543,530 | 97,625 |

| 20年目金利0.5%上昇 | 0.444% | 0.944% | 32,920,538 | 80,046 |

| 20年目金利1.0%上昇 | 0.444% | 1.444% | 33,456,963 | 83,026 |

| 20年目金利1.5%上昇 | 0.444% | 1.944% | 34,005,890 | 86,075 |

| 20年目金利2.0%上昇 | 0.444% | 2.444% | 34,567,267 | 89,194 |

「当初10年固定金利」の総返済額

| 検証パターン | 当初10年固定金利 | |||

|---|---|---|---|---|

| 借入時金利 | 10年目金利 | 総返済額 | 毎月返済額(最大) | |

| 金利変動なし | 0.660% | 1.660% | 37,975,689 | 90,152 |

| 5年目金利0.5%上昇 | 0.660% | 2.160% | 38,252,576 | 95,503 |

| 5年目金利1.0%上昇 | 0.660% | 2.660% | 39,913,837 | 101,041 |

| 5年目金利1.5%上昇 | 0.660% | 3.160% | 41,629,997 | 106,761 |

| 5年目金利2.0%上昇 | 0.660% | 3.660% | 43,400,132 | 112,662 |

| 10年目金利0.5%上昇 | 0.660% | 2.160% | 38,252,576 | 95,503 |

| 10年目金利1.0%上昇 | 0.660% | 2.660% | 39,913,837 | 101,041 |

| 10年目金利1.5%上昇 | 0.660% | 3.160% | 41,629,997 | 106,761 |

| 10年目金利2.0%上昇 | 0.660% | 3.660% | 43,400,132 | 112,662 |

| 20年目金利0.5%上昇 | 0.660% | 1.660% | 37,239,696 | 93,444 |

| 20年目金利1.0%上昇 | 0.660% | 1.660% | 37,845,519 | 96,809 |

| 20年目金利1.5%上昇 | 0.660% | 1.660% | 38,464,554 | 100,248 |

| 20年目金利2.0%上昇 | 0.660% | 1.660% | 39,096,690 | 103,760 |

「当初10年固定金利」と「変動金利」の総返済額比較

| 検証パターン | 変動金利 | 当初10年固定金利 | 比較 |

|---|---|---|---|

| 総返済額 | 総返済額 | 差 | |

| 金利変動なし | 32,396,669 | 37,975,689 | +5,579,020円 |

| 5年目金利0.5%上昇 | 34,486,685 | 38,252,576 | +3,765,891円 |

| 5年目金利1.0%上昇 | 36,673,256 | 39,913,837 | +3,240,581円 |

| 5年目金利1.5%上昇 | 38,955,281 | 41,629,997 | +2,674,716円 |

| 5年目金利2.0%上昇 | 41,331,271 | 43,400,132 | +2,068,861円 |

| 10年目金利0.5%上昇 | 33,848,928 | 38,252,576 | +4,403,648円 |

| 10年目金利1.0%上昇 | 35,357,818 | 39,913,837 | +4,556,019円 |

| 10年目金利1.5%上昇 | 36,922,901 | 41,629,997 | +4,707,096円 |

| 10年目金利2.0%上昇 | 38,543,530 | 43,400,132 | +4,856,602円 |

| 20年目金利0.5%上昇 | 32,920,538 | 37,239,696 | +4,319,158円 |

| 20年目金利1.0%上昇 | 33,456,963 | 37,845,519 | +4,388,556円 |

| 20年目金利1.5%上昇 | 34,005,890 | 38,464,554 | +4,458,664円 |

| 20年目金利2.0%上昇 | 34,567,267 | 39,096,690 | +4,529,423円 |

結果

少なくとも、前述したどの金利上昇パターンでも、

- 金利変動なし:「変動金利」の方が総返済額が安い

- 5年目金利0.5%上昇:「変動金利」の方が総返済額が安い

- 5年目金利1.0%上昇:「変動金利」の方が総返済額が安い

- 5年目金利1.5%上昇:「変動金利」の方が総返済額が安い

- 5年目金利2.0%上昇:「変動金利」の方が総返済額が安い

- 10年目金利0.5%上昇:「変動金利」の方が総返済額が安い

- 10年目金利1.0%上昇:「変動金利」の方が総返済額が安い

- 10年目金利1.5%上昇:「変動金利」の方が総返済額が安い

- 10年目金利2.0%上昇:「変動金利」の方が総返済額が安い

- 20年目金利0.5%上昇:「変動金利」の方が総返済額が安い

- 20年目金利1.0%上昇:「変動金利」の方が総返済額が安い

- 20年目金利1.5%上昇:「変動金利」の方が総返済額が安い

- 20年目金利2.0%上昇:「変動金利」の方が総返済額が安い

という結果なのです。

しかも、10年目以降の金利上昇の場合は、金利上昇率が増えれば増えるほど「当初10年固定金利」の方が総返済額が高くなってしまっているので

- 10年目金利0.5%上昇:+4,403,648円

- 10年目金利1.0%上昇:+4,556,019円

- 10年目金利1.5%上昇:+4,707,096円

- 10年目金利2.0%上昇:+4,856,602円

- 20年目金利0.5%上昇:+4,319,158円

- 20年目金利1.0%上昇:+4,388,556円

- 20年目金利1.5%上昇:+4,458,664円

- 20年目金利2.0%上昇:+4,529,423円

この2つの住宅ローンの場合は

どんな形で金利が上昇したとしても

「変動金利」の方が総返済額が安くなる

= 「変動金利」の方が「当初10年固定金利」よりも金利上昇リスクが少ない

という結果になっているのです。

ただし、5年目の金利上昇は金利上昇率の増加に伴い微減しているので

- 5年目金利0.5%上昇:+3,765,891円

- 5年目金利1.0%上昇:+3,240,581円

- 5年目金利1.5%上昇:+2,674,716円

- 5年目金利2.0%上昇:+2,068,861円

その理由を解説します。

当初10年固定金利より変動金利の方が金利上昇リスクは少ない理由

理由は「当初10年固定金利の当初期間終了後の金利」にあります。

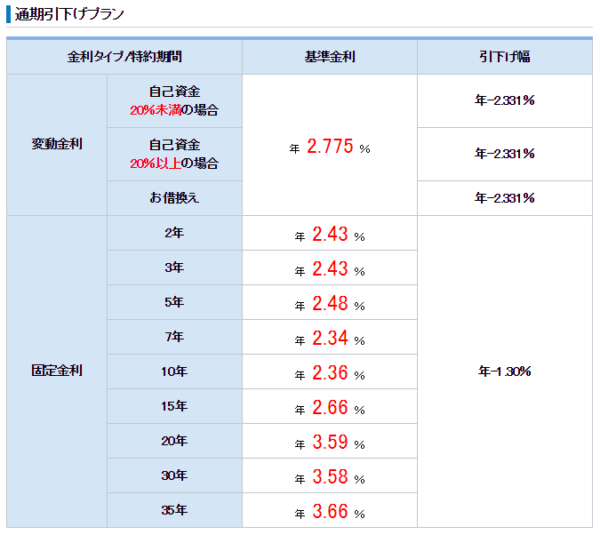

当初固定金利は大きく分けて2種類の金利タイプがあります。

- 通期引下げプラン:当初期間も、当初期間終了後も、基準金利からの引き下げ幅が変わらない

- 当初引下げプラン:当初期間は、当初期間終了後も、基準金利からの引き下げ幅が大きい

前述した、住信SBIネット銀行の住宅ローンの場合

2017年8月時点

基準金利

- 10年固定金利:2.360%

通期引下げプラン

- 10年固定金利:1.060%

(当初期間中の金利引き下げ:基準金利から-1.30%)

(当初期間終了後の金利引き下げ:基準金利から-1.30%)

当初引下げプラン

- 10年固定金利:0.660%

(当初期間中の金利引き下げ:基準金利から-1.70%)

(当初期間終了後の金利引き下げ:基準金利から-0.70%)

銀行も、見た目の金利が低金利で売りやすい「当初引下げプラン」を積極的に販売しています。

今回の試算は「当初引下げプラン」での試算です。

しかし、「当初引下げプラン」の場合

- (当初期間中の金利引き下げ:基準金利から-1.70%)

- (当初期間終了後の金利引き下げ:基準金利から-0.70%)

ですから

基準金利の変動とは関係ないところで「当初期間終了後は金利が1.0%上昇する」

ということを意味しています。

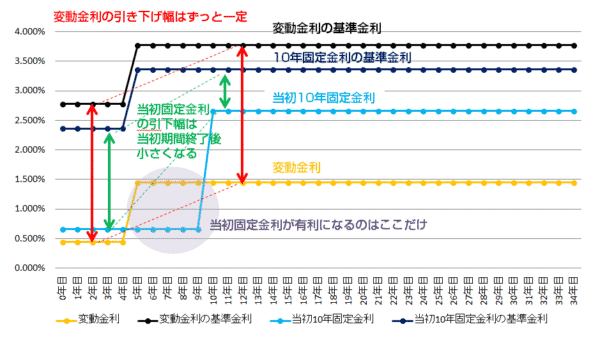

今回比較した「当初10年固定金利」と「変動金利」の金利推移をグラフで見てみると

5年目に金利1.0%上昇パターンの「当初10年固定金利」と「変動金利」の金利推移

| 年月 | 変動金利 | 変動金利の基準金利 | 当初10年固定金利 | 当初10年固定金利の基準金利 |

|---|---|---|---|---|

| 0年目 | 0.444% | 2.775% | 0.660% | 2.360% |

| 1年目 | 0.444% | 2.775% | 0.660% | 2.360% |

| 2年目 | 0.444% | 2.775% | 0.660% | 2.360% |

| 3年目 | 0.444% | 2.775% | 0.660% | 2.360% |

| 4年目 | 0.444% | 2.775% | 0.660% | 2.360% |

| 5年目 | 1.444% | 3.775% | 0.660% | 3.360% |

| 6年目 | 1.444% | 3.775% | 0.660% | 3.360% |

| 7年目 | 1.444% | 3.775% | 0.660% | 3.360% |

| 8年目 | 1.444% | 3.775% | 0.660% | 3.360% |

| 9年目 | 1.444% | 3.775% | 0.660% | 3.360% |

| 10年目 | 1.444% | 3.775% | 2.660% | 3.360% |

| 11年目 | 1.444% | 3.775% | 2.660% | 3.360% |

| 12年目 | 1.444% | 3.775% | 2.660% | 3.360% |

| 13年目 | 1.444% | 3.775% | 2.660% | 3.360% |

| 14年目 | 1.444% | 3.775% | 2.660% | 3.360% |

| 15年目 | 1.444% | 3.775% | 2.660% | 3.360% |

| 16年目 | 1.444% | 3.775% | 2.660% | 3.360% |

| 17年目 | 1.444% | 3.775% | 2.660% | 3.360% |

| 18年目 | 1.444% | 3.775% | 2.660% | 3.360% |

| 19年目 | 1.444% | 3.775% | 2.660% | 3.360% |

| 20年目 | 1.444% | 3.775% | 2.660% | 3.360% |

| 21年目 | 1.444% | 3.775% | 2.660% | 3.360% |

| 22年目 | 1.444% | 3.775% | 2.660% | 3.360% |

| 23年目 | 1.444% | 3.775% | 2.660% | 3.360% |

| 24年目 | 1.444% | 3.775% | 2.660% | 3.360% |

| 25年目 | 1.444% | 3.775% | 2.660% | 3.360% |

| 26年目 | 1.444% | 3.775% | 2.660% | 3.360% |

| 27年目 | 1.444% | 3.775% | 2.660% | 3.360% |

| 28年目 | 1.444% | 3.775% | 2.660% | 3.360% |

| 29年目 | 1.444% | 3.775% | 2.660% | 3.360% |

| 30年目 | 1.444% | 3.775% | 2.660% | 3.360% |

| 31年目 | 1.444% | 3.775% | 2.660% | 3.360% |

| 32年目 | 1.444% | 3.775% | 2.660% | 3.360% |

| 33年目 | 1.444% | 3.775% | 2.660% | 3.360% |

| 34年目 | 1.444% | 3.775% | 2.660% | 3.360% |

なのです。

返済期間35年のうちの5年間、7分の1の期間しか「当初10年固定金利」が有利になる期間はなく

残りの7分の6の期間は「変動金利」が低金利なのですから

なのです。

- 「当初10年固定金利」は「変動金利」よりも金利上昇リスクが少ない分、ベースの金利が高い

- 「当初10年固定金利」は「変動金利」と「全期間固定金利」の中間にあるもの

というのは大きな間違えです。

当初10年固定金利の落とし穴を回避するためには?

当初10年固定金利の「通期引下げプラン」を選ぶ

当初10年固定金利の「通期引下げプラン」を選べば、当初10年が経過したとしても、基準金利からの引き下げ幅が変わりません。

この場合、金利が大幅に上昇したとしたら、「変動金利」よりも「当初10年固定金利」の方が総返済額が安くなる可能性があります。

当初10年固定金利なら10年後に借り替える

当初10年固定金利で、10年後に金利が大幅に上昇するのが問題なのですから、10年後に住宅ローンの借り換えをしてしまえば

- 当初期間の10年間の低金利

- 当初期間は固定金利で金利上昇なし

というメリットのみが享受できます。

これも、当初10年固定金利の落とし穴を回避する有効な選択肢です。

ただし、借り換えには借り換え時に諸費用が発生するので、その負担額も考慮する必要があります。

当初10年固定金利は選ばない!

一番単純な方法ですが

- 金利上昇リスクを受け入れる「変動金利」

- 金利上昇リスクを回避する「全期間固定金利」

の2つの選択肢に絞ってしまう方が、住宅ローンの金利タイプを選ぶ際には、シンプルで総返済額も安くできる可能性が高いのです。

今月の住宅ローン金利動向はこちら

まとめ

金利がどんな形で上昇したとしても

- 当初10年固定金利より変動金利の方が金利上昇リスクは少ない

- 当初10年固定金利より変動金利の方が総返済額が安い

ことがシミュレーション結果でも見て取れます。

理由は

です。

当初10年固定金利の金利が変動金利よりも有利な期間が短いのです。

- 「当初10年固定金利」は「変動金利」よりも金利上昇リスクが少ない分、ベースの金利が高い

- 「当初10年固定金利」は「変動金利」と「全期間固定金利」の中間にあるもの

というのは大きな間違えです。

当初10年固定金利の落とし穴を回避する方法としては

- 当初10年固定金利の「通期引下げプラン」を選ぶ

- 当初10年固定金利なら10年後に借り替える

- 当初10年固定金利は選ばない!

というものがあります。

銀行は

「当初10年固定金利は、金利も変動金利並に低金利ですし、当初10年間は金利が一定なので全然変動金利よりお得ですよ。」

と営業してきますので騙されないようにしましょう。正しい知識を持って、自分で試算してみることをおすすめします。

返済シミュレーションツールはこちら

FPの私が絶対におすすめしたい住宅ローンランキング/新規借入編

FPの私が絶対におすすめしたい住宅ローンランキング/新規借入編 FPの私が「借り換え」で絶対におすすめしたい住宅ローンランキング/借り換え編

FPの私が「借り換え」で絶対におすすめしたい住宅ローンランキング/借り換え編 住信SBIネット銀行

住信SBIネット銀行 auじぶん銀行

auじぶん銀行 楽天銀行

楽天銀行

「全期間固定金利は金利上昇リスクがないけど、変動金利は怖い。」

・・・