今回は、世帯年収300万円の方が「どうやって住宅ローンを比較検討するべきなのか?」実際に借入額・返済額のシミュレーションをしながら、返済計画と年収300万円の方におすすめの住宅ローンを解説します。

年収300万円世帯は、いくら返済できるのか?

- 総務省「家計調査」

- 住宅金融支援機構「フラット35利用者調査」

の2つのデータから

を検討します。

総務省「家計調査」

データ取得年月:2018年9月データ

| 調査項目 | 平 均 | 300万円~350万円未満 | 300万円~350万円未満 |

|---|---|---|---|

| 世帯人員(人) | 3.32人 | 2.85人 | |

| 18歳未満人員(人) | 0.91人 | 0.72人 | |

| 65歳以上人員(人) | 0.27人 | 0.48人 | |

| 世帯主の配偶者のうち女の有業率(%) | 53.0% | 16.4% | |

| 世帯主の年齢(歳) | 49.8歳 | 52.4歳 | |

| 持家率(%) | 77.8% | 62.7% | |

| うち住宅ローンを支払っている世帯の割合(%) | 39.4% | 23.5% | |

| 家賃・地代を支払っている世帯の割合(%) | 20.8% | 30.9% | |

| 受取 | 902,542 | 523,324 | |

| -実収入 | 447,459 | 216,083 | 100.0% |

| --経常収入 | 443,685 | 212,701 | 98.4% |

| ---勤め先収入 | 436,110 | 204,029 | 94.4% |

| ----世帯主収入 | 356,922 | 187,105 | 86.6% |

| -----定期収入 | 350,439 | 186,544 | 86.3% |

| -----臨時収入・賞与 | 6,482 | 561 | 0.3% |

| ----世帯主の配偶者の収入 | 68,939 | 11,429 | 5.3% |

| ----他の世帯員収入 | 10,249 | 5,495 | 2.5% |

| ---事業・内職収入 | 3,544 | 344 | 0.2% |

| ---農林漁業収入 | 2 | 0 | 0.0% |

| ---他の経常収入 | 4,030 | 8,328 | 3.9% |

| --特別収入 | 3,774 | 3,382 | 1.6% |

| -実収入以外の受取(繰入金を除く) | 391,073 | 252,019 | 100.0% |

| --預貯金引出 | 326,201 | 199,397 | 79.1% |

| --保険金 | 3,916 | 2,998 | 1.2% |

| --有価証券売却 | 56 | 0 | 0.0% |

| --土地家屋借入金 | 650 | 0 | 0.0% |

| --他の借入金 | 547 | 441 | 0.2% |

| --分割払購入借入金 | 4,940 | 21,613 | 8.6% |

| --一括払購入借入金 | 54,651 | 27,475 | 10.9% |

| --財産売却 | 0 | 0 | 0.0% |

| --実収入以外の受取のその他 | 111 | 97 | 0.0% |

| -繰入金 | 64,009 | 55,221 | 21.9% |

| 支払 | 902,542 | 523,324 | |

| -実支出 | 384,665 | 244,180 | 100.0% |

| --消費支出 | 302,652 | 212,958 | 87.2% |

| ---食料 | 75,192 | 57,864 | 23.7% |

| ---住居 | 17,296 | 18,308 | 7.5% |

| ----家賃地代 | 12,820 | 16,816 | 6.9% |

| ----設備修繕・維持 | 4,476 | 1,492 | 0.6% |

| ---光熱・水道 | 19,464 | 17,446 | 7.1% |

| ----電気代 | 11,143 | 9,634 | 3.9% |

| ----ガス代 | 3,093 | 3,327 | 1.4% |

| ----他の光熱 | 232 | 265 | 0.1% |

| ----上下水道料 | 4,995 | 4,219 | 1.7% |

| ---家具・家事用品 | 10,548 | 6,334 | 2.6% |

| ---被服及び履物 | 9,982 | 4,766 | 2.0% |

| ---保健医療 | 11,120 | 5,795 | 2.4% |

| ---交通・通信 | 48,992 | 49,089 | 20.1% |

| ----交通 | 8,208 | 1,811 | 0.7% |

| ----自動車等関係費 | 25,409 | 34,122 | 14.0% |

| ----通信 | 15,375 | 13,155 | 5.4% |

| ---教育 | 21,314 | 3,937 | 1.6% |

| ---教養娯楽 | 26,908 | 14,051 | 5.8% |

| ---その他の消費支出 | 61,837 | 35,370 | 14.5% |

| ----諸雑費 | 25,894 | 16,876 | 6.9% |

| ----こづかい(使途不明) | 10,938 | 5,260 | 2.2% |

| ----交際費 | 14,585 | 11,397 | 4.7% |

| ----仕送り金 | 10,418 | 1,836 | 0.8% |

| --非消費支出 | 82,013 | 31,222 | 12.8% |

| ---直接税 | 31,854 | 7,962 | 3.3% |

| ----勤労所得税 | 11,715 | 1,880 | 0.8% |

| ----個人住民税 | 18,668 | 4,062 | 1.7% |

| ----他の税 | 1,471 | 2,020 | 0.8% |

| ---社会保険料 | 50,115 | 23,260 | 9.5% |

| ----公的年金保険料 | 30,683 | 11,504 | 4.7% |

| ----健康保険料 | 16,726 | 10,499 | 4.3% |

| ----介護保険料 | 1,805 | 918 | 0.4% |

| ----他の社会保険料 | 899 | 338 | 0.1% |

| ---他の非消費支出 | 45 | 0 | 0.0% |

| -実支出以外の支払(繰越金を除く) | 465,125 | 230,438 | 100.0% |

| --預貯金 | 352,588 | 173,340 | 75.2% |

| --保険料 | 23,225 | 10,278 | 4.5% |

| --有価証券購入 | 2,127 | 174 | 0.1% |

| --土地家屋借金返済 | 32,169 | 18,317 | 7.9% |

| --他の借金返済 | 2,140 | 1,025 | 0.4% |

| --分割払購入借入金返済 | 7,043 | 12,508 | 5.4% |

| --一括払購入借入金返済 | 43,381 | 14,427 | 6.3% |

| --財産購入 | 2,035 | 0 | 0.0% |

| --実支出以外の支払のその他 | 416 | 368 | 0.2% |

| -繰越金 | 52,752 | 48,706 | 21.1% |

| 可処分所得 | 365,446 | 184,861 | |

| 黒字 | 62,794 | -28,097 | |

| -金融資産純増 | 47,766 | -18,602 | |

| --貯蓄純増 | 45,696 | -18,776 | |

| --有価証券純購入 | 2,071 | 174 | |

| -土地家屋借金純減 | 31,519 | 18,317 | |

| -他の借金純減 | 1,593 | 584 | |

| -分割払購入借入金純減 | 2,103 | -9,104 | |

| -一括払購入借入金純減 | -11,271 | -13,048 | |

| -財産純増 | 2,035 | 0 | |

| -その他の純増 | 306 | 272 | |

| -繰越純増 | -11,257 | -6,515 | |

| エンゲル係数(%) | 24.8% | 27.2% | |

| 調整集計世帯数 | 361,775 | 11,463 | |

| 住宅ローン返済額(住宅ローンのある割合で割り戻す) | 81,647 | 77,945 | |

| 賃貸家賃(家賃を払っている割合で割り戻し) | 61,635 | 54,421 | |

| 返済負担率(住宅ローン返済額/勤め先収入) | 18.7% | 38.2% |

出典:総務省「家計調査」のデータを独自加工

世帯年収300万円の場合

- 勤め先収入:204,029円

- 住宅ローン返済額:77,945円

返済負担率 = 77,945円 / 204,029円 = 38.2%

返済負担率とは?

を言います。この「返済負担率」は住宅ローン審査でも重視されるものです。

つまり、

返済負担率は、年収の低い方ほど高く、年収の高い方ほど低い傾向が「家計調査」からわかります。

住宅金融支援機構「フラット35利用者調査」

| 地域 | 全国 | 三大都市圏 | 首都圏 | 近畿圏 | 東海圏 | その他地域 |

|---|---|---|---|---|---|---|

| 調査年 | 2017年 | 2017年 | 2017年 | 2017年 | 2017年 | 2017年 |

| 調査件数 | 77,964件 | 51,919件 | 31,653件 | 12,342件 | 7,924件 | 26,045件 |

| 年齢 (平均値) | 40.0歳 | 40.3歳 | 40.4歳 | 40.2歳 | 40.3歳 | 39.2歳 |

| 家族数 (平均値) | 3.2人 | 3.1人 | 3.0人 | 3.1人 | 3.3人 | 3.4人 |

| 世帯年収 (平均値) | 598.4万円 | 614.3万円 | 632.7万円 | 593.9万円 | 572.9万円 | 566.5万円 |

| 本人年収 (平均値) | 520.5万円 | 538.2万円 | 555.8万円 | 521.8万円 | 493.7万円 | 485.1万円 |

| 住宅面積 (平均値) | 103.0㎡ | 96.9㎡ | 91.4㎡ | 100.6㎡ | 112.9㎡ | 115.3㎡ |

| 土地面積 (平均値) | 1467.3㎡ | 1925.0㎡ | 2310.4㎡ | 1758.4㎡ | 644.8㎡ | 554.8㎡ |

| 購入金額 (平均値) | 3537.3万円 | 3669.3万円 | 3822.7万円 | 3484.5万円 | 3344.4万円 | 3274.1万円 |

| 自己資金 (平均値) | 447.3万円 | 452.0万円 | 465.1万円 | 443.8万円 | 412.2万円 | 438.0万円 |

| 借入金 (平均値) | 3090.0万円 | 3217.3万円 | 3357.6万円 | 3040.6万円 | 2932.2万円 | 2836.1万円 |

| 返済期間 (平均値) | 32.7年 | 32.6年 | 32.6年 | 32.7年 | 32.6年 | 32.7年 |

| 返済額/月 (平均値) | 96,908円 | 101,075円 | 105,528円 | 95,348円 | 92,206円 | 88,601円 |

| 返済負担率 (平均値) | 21.2% | 21.5% | 21.8% | 21.2% | 20.9% | 20.5% |

| 年収倍率 (平均値) | 5.9倍 | 6.0倍 | 6.0倍 | 5.9倍 | 5.8倍 | 5.8倍 |

| 世帯年収 (中央値) | 516.0万円 | 523.9万円 | 539.1万円 | 503.3万円 | 501.6万円 | 501.4万円 |

| 本人年収 (中央値) | 447.0万円 | 456.2万円 | 472.0万円 | 439.0万円 | 428.5万円 | 428.1万円 |

| 住宅面積 (中央値) | 102.5㎡ | 97.7㎡ | 92.7㎡ | 100.0㎡ | 108.9㎡ | 112.0㎡ |

| 土地面積 (中央値) | 213.7㎡ | 185.8㎡ | 175.3㎡ | 181.0㎡ | 206.2㎡ | 242.5㎡ |

| 購入金額 (中央値) | 3380.0万円 | 3500.0万円 | 3630.0万円 | 3390.0万円 | 3276.0万円 | 3202.0万円 |

| 自己資金 (中央値) | 271.0万円 | 180.0万円 | 150.0万円 | 220.0万円 | 232.0万円 | 327.0万円 |

| 借入金 (中央値) | 3109.0万円 | 3320.0万円 | 3480.0万円 | 3170.0万円 | 3044.0万円 | 2875.0万円 |

| 返済期間 (中央値) | 35.0年 | 35.0年 | 35.0年 | 35.0年 | 35.0年 | 35.0年 |

| 返済額/月 (中央値) | 90,597円 | 94,586円 | 98,828円 | 90,871円 | 87,234円 | 84,682円 |

| 返済負担率 (中央値) | 21.3% | 21.8% | 22.1% | 21.6% | 21.0% | 20.4% |

| 年収倍率 (中央値) | 6.6倍 | 6.7倍 | 6.7倍 | 6.7倍 | 6.5倍 | 6.4倍 |

ここでも返済負担率を見てみると

首都圏の方が返済負担率は高くなっていますが・・・

20.4%~21.3%

となっています。

住宅金融支援機構「フラット35利用者調査」は、年収別の数字がでていないので「家計調査」の方を参考にすれば

世帯年収300万円の方が無理なく返済できる金額の目安は

となります。

しかし、後述しますが「返済負担率:38.2%」では住宅ローン審査が通りません。

調査データでは、「返済負担率:38.2%」の平均となっていますが、この通りに計算してしまうと、住宅ローン審査が通らないことになってしまうのです。

年収300万円世帯は、いくら住宅ローンで借りられるのか?

国土交通省「平成28年度民間住宅ローンの実態に関する調査」によると

銀行や金融機関へのアンケート調査では

審査が通る返済負担率は

| 返済負担率 | 「審査に通る」と回答した金融機関の割合 |

|---|---|

| 50%以内 | 0.9% |

| 45%以内 | 21.4% |

| 40%以内 | 47.0% |

| 35%以内 | 79.5% |

| 30%以内 | 96.6% |

| 20%以内 | 100.0% |

となっています。

30%以内であれば、約97%の確率で住宅ローン審査に通る

つまり、

無理のない返済(平均:返済負担率20.0%) → ほぼ住宅ローン審査が通る

- 年間の住宅ローン返済額 = 年収:300万円 × 返済負担率:20.0% = 60万円

- 月の住宅ローン返済額 = 60万円 / 12カ月 = 5万

月の住宅ローン返済額:5万円で借りられる金額

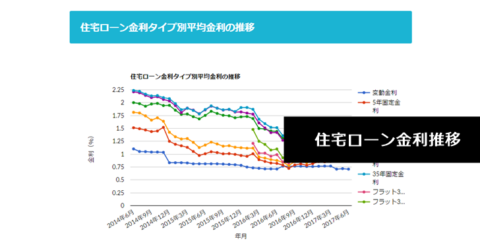

変動金利:0.5%

固定金利:2.0%

で試算すると

| 借入期間 | 金利タイプ | 金利 | 毎月の返済額 | 借入可能額 |

|---|---|---|---|---|

| 35年 | 変動金利 | 0.50% | 5.0万円 | 1,926万円 |

| 30年 | 変動金利 | 0.50% | 5.0万円 | 1,671万円 |

| 25年 | 変動金利 | 0.50% | 5.0万円 | 1,409万円 |

| 20年 | 変動金利 | 0.50% | 5.0万円 | 1,141万円 |

| 15年 | 変動金利 | 0.50% | 5.0万円 | 866万円 |

| 10年 | 変動金利 | 0.50% | 5.0万円 | 585万円 |

| 35年 | 固定金利 | 2.00% | 5.0万円 | 1,509万円 |

| 30年 | 固定金利 | 2.00% | 5.0万円 | 1,352万円 |

| 25年 | 固定金利 | 2.00% | 5.0万円 | 1,179万円 |

| 20年 | 固定金利 | 2.00% | 5.0万円 | 988万円 |

| 15年 | 固定金利 | 2.00% | 5.0万円 | 776万円 |

| 10年 | 固定金利 | 2.00% | 5.0万円 | 543万円 |

頑張って返済(返済負担率30%) → 約97%の確率で住宅ローン審査に通る

- 年間の住宅ローン返済額 = 年収:300万円 × 返済負担率30.0% = 90万円

- 月の住宅ローン返済額 = 90万円 / 12カ月 = 7万5,000円

月の住宅ローン返済額:7万5,000円で借りられる金額

変動金利:0.5%

固定金利:2.0%

で試算すると

| 借入期間 | 金利タイプ | 金利 | 毎月の返済額 | 借入可能額 |

|---|---|---|---|---|

| 35年 | 変動金利 | 0.50% | 7.5万円 | 2,889万円 |

| 30年 | 変動金利 | 0.50% | 7.5万円 | 2,506万円 |

| 25年 | 変動金利 | 0.50% | 7.5万円 | 2,114万円 |

| 20年 | 変動金利 | 0.50% | 7.5万円 | 1,712万円 |

| 15年 | 変動金利 | 0.50% | 7.5万円 | 1,300万円 |

| 10年 | 変動金利 | 0.50% | 7.5万円 | 877万円 |

| 35年 | 固定金利 | 2.00% | 7.5万円 | 2,264万円 |

| 30年 | 固定金利 | 2.00% | 7.5万円 | 2,029万円 |

| 25年 | 固定金利 | 2.00% | 7.5万円 | 1,769万円 |

| 20年 | 固定金利 | 2.00% | 7.5万円 | 1,482万円 |

| 15年 | 固定金利 | 2.00% | 7.5万円 | 1,165万円 |

| 10年 | 固定金利 | 2.00% | 7.5万円 | 815万円 |

審査が通るギリギリまで借りる形で返済(返済負担率35%) → 8割の確率で住宅ローン審査に通る

- 年間の住宅ローン返済額 = 年収:300万円 × 返済負担率35.0% = 105万円

- 月の住宅ローン返済額 = 105万円 / 12カ月 = 8万7,500円

月の住宅ローン返済額:8万7,500円で借りられる金額

変動金利:0.5%

固定金利:2.0%

で試算すると

| 借入期間 | 金利タイプ | 金利 | 毎月の返済額 | 借入可能額 |

|---|---|---|---|---|

| 35年 | 変動金利 | 0.50% | 8.75万円 | 3,370万円 |

| 30年 | 変動金利 | 0.50% | 8.75万円 | 2,924万円 |

| 25年 | 変動金利 | 0.50% | 8.75万円 | 2,467万円 |

| 20年 | 変動金利 | 0.50% | 8.75万円 | 1,998万円 |

| 15年 | 変動金利 | 0.50% | 8.75万円 | 1,517万円 |

| 10年 | 変動金利 | 0.50% | 8.75万円 | 1,023万円 |

| 35年 | 固定金利 | 2.00% | 8.75万円 | 2,641万円 |

| 30年 | 固定金利 | 2.00% | 8.75万円 | 2,367万円 |

| 25年 | 固定金利 | 2.00% | 8.75万円 | 2,064万円 |

| 20年 | 固定金利 | 2.00% | 8.75万円 | 1,729万円 |

| 15年 | 固定金利 | 2.00% | 8.75万円 | 1,359万円 |

| 10年 | 固定金利 | 2.00% | 8.75万円 | 950万円 |

となります。

世帯年収300万円の方へのFPのアドバイス

おすすめの返済プランは

という形になります。

ベストは「返済負担率20.0%」なのですが

世帯年収300万円で20.0%の返済負担率だと

借りられる金額は

35年返済で

- 変動金利:0.50% → 1,926万円

- 固定金利:2.00% → 1,509万円

と、都内や一都三県の中古物件でも、都心から離れないと、物件が見つけにくい金額しか借りられないのです。

世帯年収300万円で30.0%の返済負担率だと

借りられる金額は

35年返済で

- 変動金利:0.50% → 2,889万円

- 固定金利:2.00% → 2,264万円

ですから、千葉や埼玉、神奈川であれば、新築でも購入できる物件が見つかりますし、都内でも中古物件なら検討できる範囲になります。

年収が低い世帯では、返済負担は多少厳しくなることを覚悟の上で、借りないと物件は見つからないので「返済負担率30%」ぐらいで検討すべきです。

その上で、考えなければならないのは

- 全期間固定金利を選ぶ

- 疾病保障のある住宅ローンを選ぶ

ということです。

「無理のない返済(返済負担率20.0%)」であれば、返済に余裕があるので、多少の返済額の上昇には対応できますが、「頑張って返済(返済負担率30%)」する基準であれば、返済に余裕がないため、返済額の上昇に対応できないからです。

世帯年収300万円の方の場合には、「頑張って返済(返済負担率30%)」をおすすめするため、金利上昇がなく、返済額が完済まで一定の「全期間固定金利」の住宅ローンを選ぶべきなのです。

金利上昇がある変動金利を選んでしまうと、元々返済に余裕がないため

ということになり兼ねないのです。

せっかく、マイホームを手に入れたのにこれでは意味がありません。

- 「全期間固定金利」を選択する

- 疾病保障のある住宅ローンを選ぶ

と、家計の余裕がないからこそ、返済額の上昇リスクは回避した住宅ローン選びをすべきなのです。

年収300万円の方におすすめの住宅ローンとは?

世帯年収300万円というのは、

「家計調査」で見ればわかる通りで

- 平均:勤め先収入 436,110円

- 年収300万円:勤め先収入 204,029円

と平均の半分にも、届いてはいません。

のです。

できるだけリスクのない住宅ローン選びが重要になります。

年収300万円の方におすすめの住宅ローンの特徴

- 全期間固定金利の銀行の住宅ローン → 金利上昇リスクを回避

- 全期間固定金利のフラット35 → 金利上昇リスクを回避

- 疾病保障のある住宅ローンを選ぶ → 病気リスクを回避

年収300万円の方におすすめの住宅ローンランキング

楽天銀行住宅ローン/フラット35の概要

楽天銀行は楽天株式会社の子会社であり、楽天グループのネット銀行です。楽天銀行は自社の住宅ローンも提供するようになったのですが、それ以前は「フラット35」のみを取り扱っていたため、現在も「フラット35」をメインの住宅ローン商品として提供しています。楽天銀行住宅ローン/フラット35は、楽天銀行の提供するフラット35の住宅ローンサービスです。

楽天銀行の住宅ローンの特徴は「フラット35の中で最低水準の低金利」「楽天銀行口座を返済口座にすると事務手数料が借入額の1.1%(税込)と格安」「頭金なしでも、低金利のフラット35が利用できるプランあり」「保証料無料の事務手数料型」「来店せずにお手続き完了」という点が挙げられます。

とくに注目したいのは事務手数料です。フラット35の金利は住宅金融公庫側が最低金利を設定するので、大手銀行はほぼ同じ金利になってしまいます。そこで違いが出てくるのは事務手数料なのです。楽天銀行の事務手数料は基本が借入額の1.43%(税込)で、楽天銀行口座を返済口座にすると借入額の1.1%(税込)、借り換えの場合0.99%(税込)になります。返済口座を楽天銀行口座にすること自体はとくに難しいことではありませんので、借入額の1.1%(税込)が適用されると考えて良いでしょう。他のネット銀行のフラット35は軒並み借入額の2.2%(税込)が相場ですので、半額でフラット35が利用できるメリットがあります。

また、フラット35は「頭金が1割以上あるかないか?」で利用できる金利プランが変わってしまい、頭金1割未満だとかなり金利が高くなってしまうのですが、この頭金1割分を楽天銀行が融資してくれるスタイルの「固定と変動」を利用すれば、頭金が1割未満でも低金利のフラット35が利用できるメリットがあります。

さらに、注文住宅で発生する、建物竣工前に必要な土地取得資金、着工金、中間金を融資してくれるつなぎローンも用意されています。

フラット35を検討していて、事務手数料も一番安いフラット35にしたいという方におすすめの住宅ローンとなっています。

楽天銀行住宅ローン/フラット35キャンペーン

注目金利

| パワースマート住宅ローン | 変動金利(半年型)タイプ<自己資金優遇> | (-) | 0.710% | 0.710% | 借入金額が物件購入価格および建築請負価格の合計額の90%以内のお客さまが対象 | 2.20% | 無料 |

|---|---|---|---|---|---|---|---|

| フラット35(融資額90%以下/団信なし) | 全期間固定金利 | (21~35年) | 2.060% | 2.060% | 楽天銀行を返済口座に設定で事務手数料1.10%、借り換えで0.99% | 1.10% | 無料 |

| フラット35(融資額90%超/団信なし) | 全期間固定金利 | (15~20年) | 1.820% | 1.820% | 楽天銀行を返済口座に設定で事務手数料1.10%、借り換えで0.99% | 1.10% | 無料 |

| フラット35s(融資額90%以下/団信なし):15年以上~20年以下 | 当初固定金利 | (5年) | 1.160% | 1.710% | 楽天銀行を返済口座に設定で事務手数料1.10%、借り換えで0.99% | 1.10% | 無料 |

| フラット35s(融資額90%以下/団信なし):21年以上~35年以下 | 当初固定金利 | (10年) | 1.510% | 2.060% | 楽天銀行を返済口座に設定で事務手数料1.10%、借り換えで0.99% | 1.10% | 無料 |

| フラット35(融資額90%以下/団信あり) | 全期間固定金利 | (15~20年) | 1.910% | 1.910% | 楽天銀行を返済口座に設定で事務手数料1.10%、借り換えで0.99% | 1.10% | 無料 |

ARUHI住宅ローン/フラット35の概要

ARUHIは住宅ローン専門の金融機関SBIアルヒ株式会社が提供している住宅ローンです。SBIモーゲージが社名変更したのがSBIアルヒ株式会社でフラット35の取り扱いシェアでは13年連続シェアNo.1を記録しています。(※2010年度-2023年度統計、取り扱い全金融機関のうち借り換えを含む【フラット35】実行件数(2024年3月末現在、ARUHI調べ))販売商品は「フラット35」が主力と考えて良いでしょう。

ARUHIの住宅ローンの特徴は「フラット35の中で最低水準の低金利(※【フラット35】業界最低水準(ただしスタンダードタイプの場合)。ARUHI 調べ。)」「事前審査、最短即日。本審査最短3営業日という審査スピード」「全国130か所を超える店舗で相談可能(※2024年3月末現在)」「頭金なしでも、低金利のフラット35が利用できるプランあり」「保証料無料の事務手数料型」という点が挙げられます。

フラット35を選ぶときの最有力候補と考えて良いでしょう。フラット35はどの金融機関から申込んでも、金利はどこも最低水準の金利ですのでとくに違いがありませんが、事前審査、最短即日。本審査最短3営業日という審査スピードは非常に魅力的と考えて良いでしょう。融資までの期間も短くなります。

また、フラット35は「頭金が1割以上あるかないか?」で利用できる金利プランが変わってしまい、頭金1割未満だとかなり金利が高くなってしまうのですが、この頭金1割分をARUHIが融資してくれるスタイルの「ARUHIフラットα」を利用すれば、頭金が1割未満でも低金利のフラット35が利用できるメリットがあります。

また、店舗も全国に100か所以上あるので相談しながらフラット35を検討することが可能です。新規借り入れはもちろんのこと、借り換えでも重宝する店舗相談と言えます。

デメリットは「商品はフラット35のみ」「ノンバンク」「事務手数料が借入額の2.2%(税込)と平均的な設定」と言うことです。ノンバンクですが、フラット35のシェア1位という実績は十分に信頼できるものですので、フラット35を検討するのであればおすすめできる住宅ローンと言えます。

ARUHI住宅ローン/フラット35キャンペーン

住信SBIネット銀行住宅ローン/フラット35の概要

住信SBIネット銀行は三井住友信託銀行とSBIホールディングスが共同で出資するネット銀行です。元々ソフトバンクグループの金融関連企業だったSBIホールディングスのネット銀行としての強みと、三井住友信託銀行のリアルな信託銀行としての銀行サービスの強みを併せ持つ銀行として、革新的な銀行サービスを提供している銀行です。

住信SBIネット銀行住宅ローン/フラット35は、住信SBIネット銀行の提供するフラット35の住宅ローンサービスです。住信SBIネット銀行では、フラット35(買取型)とフラット35(保証型)の2つのフラット35商品を提供しています。

住信SBIネット銀行のフラット35(買取型)の特徴は「フラット35の中で最低水準の低金利」「事務手数料が借入額の1.1%(税込)と安い(借り換え時は0.99%(税込))」「全疾病保障が事務手数料借入額0.5%の上乗せで入れる」「頭金なしでも、低金利のフラット35が利用できるプランあり」「保証料無料の事務手数料型」「来店せずにお手続き完了」という点が挙げられます。

住信SBIネット銀行のフラット35(保証型)の特徴は「頭金1割以上の方が利用できる」「フラット35(買取型)よりも低金利」「事務手数料が借入額の2.2%(税込)と高い」「全疾病保障無料付帯」「団信無料付帯」「来店せずにお手続き完了」という点が挙げられます。

とくにおすすめなのは、低金利で、団信・全疾病保障無料付帯のフラット35(保証型)です。フラット35(保証型)であれば、団信などの費用負担なしで、通常のフラット35(買取型)よりも低金利で全期間固定金利の住宅ローンを借りられるのです。その代わり、自己資金の条件がフラット35よりも引きあがりますが、十分にメリットがあるフラット35と言えます。

フラット35(買取型)は、頭金が1割未満でも利用できますが、「頭金が1割以上あるかないか?」で利用できる金利プランが変わってしまい、頭金1割未満だとかなり金利が高くなってしまいます。この頭金1割分を住信SBIネット銀行が融資してくれるスタイルの「ミスターパッケージローン」を利用すれば、頭金が1割未満でも低金利のフラット35が利用できるメリットがあります。

また、住信SBIネット銀行の通常の住宅ローンの特徴は全疾病保障が無料付帯ですが、フラット35買取型)でも借入額の0.5%の事務手数料の上乗せで全疾病保障を付帯することができます。さらに注目すべき点として、一般的に有料の疾病保障は「金利+0.2%~0.3%」が相場ですが「事務手数料+0.5%」の上乗せで付帯できるため、断然負担額は安いのです。

フラット35を検討していて、格安で全疾病保障も付帯したいという方におすすめの住宅ローンとなっています。

住信SBIネット銀行住宅ローン/フラット35キャンペーン

注目金利

| パワースマート住宅ローン | 変動金利(半年型)タイプ<自己資金優遇> | (-) | 0.710% | 0.710% | 借入金額が物件購入価格および建築請負価格の合計額の90%以内のお客さまが対象 | 2.20% | 無料 |

|---|---|---|---|---|---|---|---|

| フラット35(買取型)(融資額90%以下/団信なし) | 全期間固定金利 | (21~35年) | 2.060% | 2.060% | 借り換えで事務手数料0.99% | 1.10% | 無料 |

| フラット35(買取型)(融資額90%超/団信なし) | 全期間固定金利 | (15~20年) | 1.820% | 1.820% | 借り換えで事務手数料0.99% | 1.10% | 無料 |

| フラット35s(買取型)(融資額90%以下/団信なし):21年以上~35年以下 | 当初固定金利 | (10年) | 1.510% | 2.060% | 借り換えで事務手数料0.99% | 1.10% | 無料 |

| フラット35s(保証型)(融資額80%以下/団信あり) | 当初固定金利 | (5年) | 2.180% | 2.230% | - | 2.20% | 無料 |

| フラット35s(保証型)(融資額80%以下/団信あり) | 当初固定金利 | (10年) | 2.180% | 2.230% | - | 2.20% | 無料 |

| フラット35(保証型)(借り換え/団信あり) | 全期間固定金利 | (15~35年) | 2.230% | 2.230% | - | 2.20% | 無料 |

FPの私が絶対におすすめしたい住宅ローンランキング/新規借入編

FPの私が絶対におすすめしたい住宅ローンランキング/新規借入編 FPの私が「借り換え」で絶対におすすめしたい住宅ローンランキング/借り換え編

FPの私が「借り換え」で絶対におすすめしたい住宅ローンランキング/借り換え編 住信SBIネット銀行

住信SBIネット銀行 auじぶん銀行

auじぶん銀行 楽天銀行

楽天銀行

「世帯年収300万円なのですが、どの住宅ローンを選ぶべきでしょうか?」

・・・