今回は、世帯年収800万円の方が「どうやって住宅ローンを比較検討するべきなのか?」実際に借入額・返済額のシミュレーションをしながら、返済計画と年収800万円の方におすすめの住宅ローンを解説します。

年収800万円世帯は、いくら返済できるのか?

- 総務省「家計調査」

- 住宅金融支援機構「フラット35利用者調査」

の2つのデータから

を検討します。

総務省「家計調査」

データ取得年月:2018年9月データ

| 調査項目 | 平 均 | 800万円~900万円未満 | 800万円~900万円未満 |

|---|---|---|---|

| 世帯人員(人) | 3.32人 | 3.49人 | |

| 18歳未満人員(人) | 0.91人 | 0.92人 | |

| 65歳以上人員(人) | 0.27人 | 0.16人 | |

| 世帯主の配偶者のうち女の有業率(%) | 53.0% | 65.5% | |

| 世帯主の年齢(歳) | 49.8歳 | 49.4歳 | |

| 持家率(%) | 77.8% | 86.4% | |

| うち住宅ローンを支払っている世帯の割合(%) | 39.4% | 49.3% | |

| 家賃・地代を支払っている世帯の割合(%) | 20.8% | 14.1% | |

| 受取 | 902,542 | 1,040,050 | |

| -実収入 | 447,459 | 526,476 | 100.0% |

| --経常収入 | 443,685 | 520,915 | 98.9% |

| ---勤め先収入 | 436,110 | 512,565 | 97.4% |

| ----世帯主収入 | 356,922 | 416,289 | 79.1% |

| -----定期収入 | 350,439 | 401,572 | 76.3% |

| -----臨時収入・賞与 | 6,482 | 14,718 | 2.8% |

| ----世帯主の配偶者の収入 | 68,939 | 83,326 | 15.8% |

| ----他の世帯員収入 | 10,249 | 12,949 | 2.5% |

| ---事業・内職収入 | 3,544 | 5,961 | 1.1% |

| ---農林漁業収入 | 2 | 0 | 0.0% |

| ---他の経常収入 | 4,030 | 2,390 | 0.5% |

| --特別収入 | 3,774 | 5,561 | 1.1% |

| -実収入以外の受取(繰入金を除く) | 391,073 | 448,698 | 100.0% |

| --預貯金引出 | 326,201 | 378,783 | 84.4% |

| --保険金 | 3,916 | 6,905 | 1.5% |

| --有価証券売却 | 56 | 0 | 0.0% |

| --土地家屋借入金 | 650 | 0 | 0.0% |

| --他の借入金 | 547 | 1,511 | 0.3% |

| --分割払購入借入金 | 4,940 | 1,076 | 0.2% |

| --一括払購入借入金 | 54,651 | 60,368 | 13.5% |

| --財産売却 | 0 | 0 | 0.0% |

| --実収入以外の受取のその他 | 111 | 54 | 0.0% |

| -繰入金 | 64,009 | 64,876 | 14.5% |

| 支払 | 902,542 | 1,040,050 | |

| -実支出 | 384,665 | 433,509 | 100.0% |

| --消費支出 | 302,652 | 330,625 | 76.3% |

| ---食料 | 75,192 | 80,317 | 18.5% |

| ---住居 | 17,296 | 11,556 | 2.7% |

| ----家賃地代 | 12,820 | 9,079 | 2.1% |

| ----設備修繕・維持 | 4,476 | 2,477 | 0.6% |

| ---光熱・水道 | 19,464 | 21,794 | 5.0% |

| ----電気代 | 11,143 | 12,949 | 3.0% |

| ----ガス代 | 3,093 | 2,748 | 0.6% |

| ----他の光熱 | 232 | 176 | 0.0% |

| ----上下水道料 | 4,995 | 5,921 | 1.4% |

| ---家具・家事用品 | 10,548 | 9,707 | 2.2% |

| ---被服及び履物 | 9,982 | 9,114 | 2.1% |

| ---保健医療 | 11,120 | 10,705 | 2.5% |

| ---交通・通信 | 48,992 | 47,902 | 11.0% |

| ----交通 | 8,208 | 11,020 | 2.5% |

| ----自動車等関係費 | 25,409 | 19,444 | 4.5% |

| ----通信 | 15,375 | 17,437 | 4.0% |

| ---教育 | 21,314 | 32,839 | 7.6% |

| ---教養娯楽 | 26,908 | 29,474 | 6.8% |

| ---その他の消費支出 | 61,837 | 77,217 | 17.8% |

| ----諸雑費 | 25,894 | 23,584 | 5.4% |

| ----こづかい(使途不明) | 10,938 | 15,137 | 3.5% |

| ----交際費 | 14,585 | 14,493 | 3.3% |

| ----仕送り金 | 10,418 | 24,004 | 5.5% |

| --非消費支出 | 82,013 | 102,884 | 23.7% |

| ---直接税 | 31,854 | 39,062 | 9.0% |

| ----勤労所得税 | 11,715 | 12,535 | 2.9% |

| ----個人住民税 | 18,668 | 24,683 | 5.7% |

| ----他の税 | 1,471 | 1,844 | 0.4% |

| ---社会保険料 | 50,115 | 63,750 | 14.7% |

| ----公的年金保険料 | 30,683 | 40,241 | 9.3% |

| ----健康保険料 | 16,726 | 20,074 | 4.6% |

| ----介護保険料 | 1,805 | 2,370 | 0.5% |

| ----他の社会保険料 | 899 | 1,065 | 0.2% |

| ---他の非消費支出 | 45 | 72 | 0.0% |

| -実支出以外の支払(繰越金を除く) | 465,125 | 549,047 | 100.0% |

| --預貯金 | 352,588 | 417,395 | 76.0% |

| --保険料 | 23,225 | 29,834 | 5.4% |

| --有価証券購入 | 2,127 | 942 | 0.2% |

| --土地家屋借金返済 | 32,169 | 41,303 | 7.5% |

| --他の借金返済 | 2,140 | 2,155 | 0.4% |

| --分割払購入借入金返済 | 7,043 | 4,557 | 0.8% |

| --一括払購入借入金返済 | 43,381 | 52,345 | 9.5% |

| --財産購入 | 2,035 | 0 | 0.0% |

| --実支出以外の支払のその他 | 416 | 515 | 0.1% |

| -繰越金 | 52,752 | 57,494 | 10.5% |

| 可処分所得 | 365,446 | 423,592 | |

| 黒字 | 62,794 | 92,967 | |

| -金融資産純増 | 47,766 | 62,483 | |

| --貯蓄純増 | 45,696 | 61,541 | |

| --有価証券純購入 | 2,071 | 942 | |

| -土地家屋借金純減 | 31,519 | 41,303 | |

| -他の借金純減 | 1,593 | 644 | |

| -分割払購入借入金純減 | 2,103 | 3,481 | |

| -一括払購入借入金純減 | -11,271 | -8,024 | |

| -財産純増 | 2,035 | 0 | |

| -その他の純増 | 306 | 461 | |

| -繰越純増 | -11,257 | -7,382 | |

| エンゲル係数(%) | 24.8% | 24.3% | |

| 調整集計世帯数 | 361,775 | 36,871 | |

| 住宅ローン返済額(住宅ローンのある割合で割り戻す) | 81,647 | 83,779 | |

| 賃貸家賃(家賃を払っている割合で割り戻し) | 61,635 | 64,390 | |

| 返済負担率(住宅ローン返済額/勤め先収入) | 18.7% | 16.3% |

出典:総務省「家計調査」のデータを独自加工

世帯年収800万円の場合

- 勤め先収入:512,565円

- 住宅ローン返済額:83,779円

返済負担率 = 83,779円 / 512,565円 = 16.3%

返済負担率とは?

を言います。この「返済負担率」は住宅ローン審査でも重視されるものです。

つまり、

返済負担率は、年収の低い方ほど高く、年収の高い方ほど低い傾向が「家計調査」からわかります。

住宅金融支援機構「フラット35利用者調査」

| 地域 | 全国 | 三大都市圏 | 首都圏 | 近畿圏 | 東海圏 | その他地域 |

|---|---|---|---|---|---|---|

| 調査年 | 2017年 | 2017年 | 2017年 | 2017年 | 2017年 | 2017年 |

| 調査件数 | 77,964件 | 51,919件 | 31,653件 | 12,342件 | 7,924件 | 26,045件 |

| 年齢 (平均値) | 40.0歳 | 40.3歳 | 40.4歳 | 40.2歳 | 40.3歳 | 39.2歳 |

| 家族数 (平均値) | 3.2人 | 3.1人 | 3.0人 | 3.1人 | 3.3人 | 3.4人 |

| 世帯年収 (平均値) | 598.4万円 | 614.3万円 | 632.7万円 | 593.9万円 | 572.9万円 | 566.5万円 |

| 本人年収 (平均値) | 520.5万円 | 538.2万円 | 555.8万円 | 521.8万円 | 493.7万円 | 485.1万円 |

| 住宅面積 (平均値) | 103.0㎡ | 96.9㎡ | 91.4㎡ | 100.6㎡ | 112.9㎡ | 115.3㎡ |

| 土地面積 (平均値) | 1467.3㎡ | 1925.0㎡ | 2310.4㎡ | 1758.4㎡ | 644.8㎡ | 554.8㎡ |

| 購入金額 (平均値) | 3537.3万円 | 3669.3万円 | 3822.7万円 | 3484.5万円 | 3344.4万円 | 3274.1万円 |

| 自己資金 (平均値) | 447.3万円 | 452.0万円 | 465.1万円 | 443.8万円 | 412.2万円 | 438.0万円 |

| 借入金 (平均値) | 3090.0万円 | 3217.3万円 | 3357.6万円 | 3040.6万円 | 2932.2万円 | 2836.1万円 |

| 返済期間 (平均値) | 32.7年 | 32.6年 | 32.6年 | 32.7年 | 32.6年 | 32.7年 |

| 返済額/月 (平均値) | 96,908円 | 101,075円 | 105,528円 | 95,348円 | 92,206円 | 88,601円 |

| 返済負担率 (平均値) | 21.2% | 21.5% | 21.8% | 21.2% | 20.9% | 20.5% |

| 年収倍率 (平均値) | 5.9倍 | 6.0倍 | 6.0倍 | 5.9倍 | 5.8倍 | 5.8倍 |

| 世帯年収 (中央値) | 516.0万円 | 523.9万円 | 539.1万円 | 503.3万円 | 501.6万円 | 501.4万円 |

| 本人年収 (中央値) | 447.0万円 | 456.2万円 | 472.0万円 | 439.0万円 | 428.5万円 | 428.1万円 |

| 住宅面積 (中央値) | 102.5㎡ | 97.7㎡ | 92.7㎡ | 100.0㎡ | 108.9㎡ | 112.0㎡ |

| 土地面積 (中央値) | 213.7㎡ | 185.8㎡ | 175.3㎡ | 181.0㎡ | 206.2㎡ | 242.5㎡ |

| 購入金額 (中央値) | 3380.0万円 | 3500.0万円 | 3630.0万円 | 3390.0万円 | 3276.0万円 | 3202.0万円 |

| 自己資金 (中央値) | 271.0万円 | 180.0万円 | 150.0万円 | 220.0万円 | 232.0万円 | 327.0万円 |

| 借入金 (中央値) | 3109.0万円 | 3320.0万円 | 3480.0万円 | 3170.0万円 | 3044.0万円 | 2875.0万円 |

| 返済期間 (中央値) | 35.0年 | 35.0年 | 35.0年 | 35.0年 | 35.0年 | 35.0年 |

| 返済額/月 (中央値) | 90,597円 | 94,586円 | 98,828円 | 90,871円 | 87,234円 | 84,682円 |

| 返済負担率 (中央値) | 21.3% | 21.8% | 22.1% | 21.6% | 21.0% | 20.4% |

| 年収倍率 (中央値) | 6.6倍 | 6.7倍 | 6.7倍 | 6.7倍 | 6.5倍 | 6.4倍 |

ここでも返済負担率を見てみると

首都圏の方が返済負担率は高くなっていますが・・・

20.4%~21.3%

となっています。

住宅金融支援機構「フラット35利用者調査」は、年収別の数字がでていないので「家計調査」の方を参考にすれば

世帯年収800万円の方が無理なく返済できる金額の目安は

となります。

年収800万円の場合

年間の住宅ローン返済額 = 年収:800万円 × 返済負担率:16.3% = 130.4万円

ボーナス返済無しの場合

月の住宅ローン返済額 = 130.4万円 / 12カ月 = 10万8,666円

となります。

年収800万円世帯は、いくら住宅ローンで借りられるのか?

国土交通省「平成28年度民間住宅ローンの実態に関する調査」によると

銀行や金融機関へのアンケート調査では

審査が通る返済負担率は

| 返済負担率 | 「審査に通る」と回答した金融機関の割合 |

|---|---|

| 50%以内 | 0.9% |

| 45%以内 | 21.4% |

| 40%以内 | 47.0% |

| 35%以内 | 79.5% |

| 30%以内 | 96.6% |

| 20%以内 | 100.0% |

となっています。

30%以内であれば、約97%の確率で住宅ローン審査に通る

つまり、

無理のない返済(平均:返済負担率16.3%) → ほぼ住宅ローン審査が通る

- 年間の住宅ローン返済額 = 年収:800万円 × 返済負担率:16.3% = 130.4万円

- 月の住宅ローン返済額 = 130.4万円 / 12カ月 = 10万8,666円

月の住宅ローン返済額:10万8,666円で借りられる金額

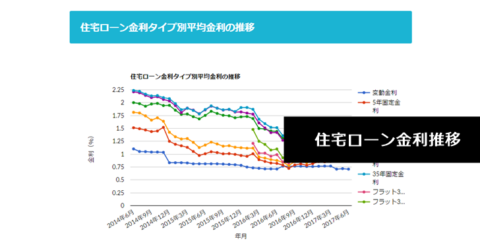

変動金利:0.5%

固定金利:2.0%

で試算すると

| 借入期間 | 金利タイプ | 金利 | 毎月の返済額 | 借入可能額 |

|---|---|---|---|---|

| 35年 | 変動金利 | 0.50% | 10.8万円 | 4,160万円 |

| 30年 | 変動金利 | 0.50% | 10.8万円 | 3,609万円 |

| 25年 | 変動金利 | 0.50% | 10.8万円 | 3,045万円 |

| 20年 | 変動金利 | 0.50% | 10.8万円 | 2,466万円 |

| 15年 | 変動金利 | 0.50% | 10.8万円 | 1,872万円 |

| 10年 | 変動金利 | 0.50% | 10.8万円 | 1,263万円 |

| 35年 | 固定金利 | 2.00% | 10.8万円 | 3,260万円 |

| 30年 | 固定金利 | 2.00% | 10.8万円 | 2,921万円 |

| 25年 | 固定金利 | 2.00% | 10.8万円 | 2,548万円 |

| 20年 | 固定金利 | 2.00% | 10.8万円 | 2,134万円 |

| 15年 | 固定金利 | 2.00% | 10.8万円 | 1,678万円 |

| 10年 | 固定金利 | 2.00% | 10.8万円 | 1,173万円 |

頑張って返済(返済負担率30%) → 約97%の確率で住宅ローン審査に通る

- 年間の住宅ローン返済額 = 年収:800万円 × 返済負担率30.0% = 240万円

- 月の住宅ローン返済額 = 240万円 / 12カ月 = 20万円

月の住宅ローン返済額:20万円で借りられる金額

変動金利:0.5%

固定金利:2.0%

で試算すると

| 借入期間 | 金利タイプ | 金利 | 毎月の返済額 | 借入可能額 |

|---|---|---|---|---|

| 35年 | 変動金利 | 0.50% | 20.0万円 | 7,704万円 |

| 30年 | 変動金利 | 0.50% | 20.0万円 | 6,684万円 |

| 25年 | 変動金利 | 0.50% | 20.0万円 | 5,639万円 |

| 20年 | 変動金利 | 0.50% | 20.0万円 | 4,566万円 |

| 15年 | 変動金利 | 0.50% | 20.0万円 | 3,476万円 |

| 10年 | 変動金利 | 0.50% | 20.0万円 | 2,340万円 |

| 35年 | 固定金利 | 2.00% | 20.0万円 | 6,034万円 |

| 30年 | 固定金利 | 2.00% | 20.0万円 | 5,410万円 |

| 25年 | 固定金利 | 2.00% | 20.0万円 | 4,718万円 |

| 20年 | 固定金利 | 2.00% | 20.0万円 | 3,953万円 |

| 15年 | 固定金利 | 2.00% | 20.0万円 | 3,107万円 |

| 10年 | 固定金利 | 2.00% | 20.0万円 | 2,173万円 |

審査が通るギリギリまで借りる形で返済(返済負担率35%) → 8割の確率で住宅ローン審査に通る

- 年間の住宅ローン返済額 = 年収:800万円 × 返済負担率35.0% = 280万円

- 月の住宅ローン返済額 = 280万円 / 12カ月 = 23万3,333円

月の住宅ローン返済額:23万3,333円で借りられる金額

変動金利:0.5%

固定金利:2.0%

で試算すると

| 借入期間 | 金利タイプ | 金利 | 毎月の返済額 | 借入可能額 |

|---|---|---|---|---|

| 35年 | 変動金利 | 0.50% | 23.3万円 | 8,000万円 |

| 30年 | 変動金利 | 0.50% | 23.3万円 | 7,787万円 |

| 25年 | 変動金利 | 0.50% | 23.3万円 | 6,569万円 |

| 20年 | 変動金利 | 0.50% | 23.3万円 | 5,320万円 |

| 15年 | 変動金利 | 0.50% | 23.3万円 | 4,039万円 |

| 10年 | 変動金利 | 0.50% | 23.3万円 | 2,726万円 |

| 35年 | 固定金利 | 2.00% | 23.3万円 | 7,033万円 |

| 30年 | 固定金利 | 2.00% | 23.3万円 | 6,306万円 |

| 25年 | 固定金利 | 2.00% | 23.3万円 | 5,497万円 |

| 20年 | 固定金利 | 2.00% | 23.3万円 | 4,605万円 |

| 15年 | 固定金利 | 2.00% | 23.3万円 | 3,620万円 |

| 10年 | 固定金利 | 2.00% | 23.3万円 | 2,532万円 |

となります。

世帯年収800万円の方へのFPのアドバイス

おすすめの返済プランは

ということです。

住宅ローンの返済期間は、平均値でも32.7年と長期のローンになっています。

- 30年後、会社に働き続けられるのか?

- 30年間、病気などにならずに働き続けられるのか?

・・・

今は良くても、30年後を予想できる人はいません。

世帯年収が低い方の場合は、返済負担率を引き下げてリスクを回避するのですが、世帯年収が800万円と十分に高い家庭の場合は、「返済負担率を引き下げること」よりも「返済期間を短くすること」でリスクヘッジすることをおすすめします。

返済期間が短ければ短いほど

- 老後資金を確保しやすくなる

- 変動金利などでも、金利上昇の影響がうけにくくなる

- 病気や会社の倒産、働けなくなるリスクを減らせる

等のメリットがあるのです。

同じ、4,000万円の物件を選ぶ場合

- 返済負担率16.3% → 35年、変動金利0.5% → 借入可能額:4,160万円

- 返済負担率30.0% → 20年、変動金利0.5% → 借入可能額:3,953万円

という2つの選択肢がありますが、変動金利で35年返済になってしまうと、金利上昇のリスクが高まり、老後資金の確保に苦慮してしまう可能性があります。であれば、多少返済負担は高まっても、20年ぐらいの短期での完済を目指す方が、住宅ローンの返済計画としては、安全性が高いのです。

「無理をした返済負担率(30%~35%)」で借りる場合には

- できるだけ短い期間の返済にすること

- 固定金利を選ぶこと

が重要です。

また、「家計調査」の支出割合と、あなたの家計の支出割合は違うはずです。

ご自分の家計と、家計調査のデータを比較しながら・・・

を具体的に試算してみましょう。

年収800万円の方におすすめの住宅ローンとは?

世帯年収800万円というのは、

「家計調査」で見ればわかる通りで

- 平均:勤め先収入 436,110円

- 年収800万円:勤め先収入 512,565円

と平均よりも、収入がある方と考えて良いでしょう。

のです。

どうやって、将来の「予想外の支出」や「収入減」「金利上昇」に対応するかには2つの選択肢があり、

- 返済負担率を下げて、貯金をしておく

- 返済期間を短くして、完済時期を早める

の2点です。

どちらにしても、「変動金利の金利上昇リスク」に対応可能ですので、低金利の住宅ローンを選んで、早期完済を目指す住宅ローン選びが重要になります。

年収800万円の方におすすめの住宅ローンの特徴

- 変動金利が低金利の住宅ローン

- 繰り上げ返済が1円から無料利用できる住宅ローン

- 疾病保障や割引などの特典が手厚い住宅ローン

「変動金利が低金利の住宅ローン」を選ぶ場合には

- 繰り上げ返済を利用してできるだけ早く返済する

- はじめから、返済期間短く設定する

ことが重要です。

とくに共働き世帯で世帯年収が800万円という方の場合には、子供ができて奥さんが働けないというケースも出てきます。そうなれば世帯年収も下がってしまい、返済に苦慮してしまうので、早期の完済を目指して、繰り上げ返済を活用する住宅ローンの返済プランをおすすめします。

年収800万円の方におすすめの住宅ローンランキング

住信SBIネット銀行住宅ローンの概要

住信SBIネット銀行は三井住友信託銀行とSBIホールディングスが共同で出資するネット銀行です。元々ソフトバンクグループの金融関連企業だったSBIホールディングスのネット銀行としての強みと、三井住友信託銀行のリアルな信託銀行としての銀行サービスの強みを併せ持つ銀行として、革新的な銀行サービスを提供している銀行です。

住信SBIネット銀行の住宅ローンの特徴は「変動金利は業界トップクラスの低金利」「当初固定金利は業界トップクラスの低金利」「全疾病保障が無料付帯」「女性限定でガン診断給付金」「印紙代不要」「他行口座からの資金移動手数料0円」などがあります。

大きな特徴は「業界トップクラスの低金利」と「全疾病保障が無料付帯」という2点です。

ガン(悪性新生物)、急性心筋梗塞、脳卒中、高血圧症、糖尿病、慢性腎不全、肝硬変、慢性膵炎やそれ以外の病気になって就業不能状態になった場合、最長12カ月は毎月のローン返済額が保険金で支払われ、12ヵ月を経過するとローン残債全額が保険で支払われるので住宅ローンが完済状態になるのです。

他の銀行でも、3大疾病保障、8疾病保障などが付帯されている住宅ローンもあるのですが、有料で「金利+0.3%」というのが相場です。たった0.3%と考えてしまいがちですが、総返済額で計算すれば200万円~300万円ぐらいの負担増になります。

これが無料で付帯されているということが住信SBIネット銀行住宅ローンの独自のメリットになっているのです。その上、低金利なのですから、借り換えで年齢が高くなっている、病気リスクが大きくなっている方にはありがたい住宅ローンとなっています。

病気になるリスクを回避したい方、老後までの安全性を重視したい方、その上で低金利の住宅ローンを検討している方におすすめできる住宅ローンとなっています。

住信SBIネット銀行住宅ローンキャンペーン

注目金利

| 住宅ローン名 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 優遇・備考 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

auじぶん銀行住宅ローンの概要

auじぶん銀行は三菱UFJ銀行がKDDIと共同出資するネット銀行です。KDDIは「au」を展開するモバイルキャリアですから、ケータイ向けのサービスに強みを持つネット銀行と言えます。個人向けの銀行サービスに力を要れているため、住宅ローンも主力商品と位置付けられています。

auじぶん銀行の住宅ローンの特徴は「業界トップクラスの低金利」「変動金利はネット銀行でも1位、2位を争う低金利」「がん診断でローン残高が半分になる『がん50%保障団信』が無料付帯」「180日以上の入院で住宅ローン残高が0円になる『全疾病保障』が無料付帯」「ネット完結なので印紙代不要」「auユーザー向けの割引プランあり」「事前審査は最短即日回答のスピード」という点が挙げられます。

変動金利が低金利かつ、がん診断で住宅ローン残高の半分が保険金で支払われる「がん50%保障団信」が無料であることも多くなメリットとなっています。※新団信は2023年7月1日以降お借入れの方に適用

さらにネット完結型なので書類の提出もすべてインターネットで完結できます。その分、郵送のタイムロスが少なく、本審査が最短2営業日という驚異のスピードで実現しているのです。

デメリットは、当初固定金利プランの当初期間終了後の金利上昇幅が大きいことです。当初固定金利の後に変動金利にすると、変動金利なのにかなりの高金利が設定されてしまうので注意が必要です。

変動金利はネット銀行でも1位、2位を争う低金利ですので、変動金利の住宅ローンを検討している方にはおすすめの住宅ローンです。

注目金利 2024年7月

| 住宅ローン名 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 優遇・備考 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

|---|---|---|---|---|---|---|---|

| 全期間引下げプラン 審査の結果によっては保証付金利プラン(3年、5年、10年)になる可能性あり。" | 変動金利 | (-) | 0.329% | 0.329% | 電子契約印紙代不要 auモバイル優遇割年率0.07%引下 じぶんでんき優遇割年率0.03%引下 審査の結果によっては保証付金利プラン(3年、5年、10年)になる可能性あり | 2.20% | 無料 ※※審査の結果、保証会社をご利用いただく場合は、保証料相当額を上乗せした金利が設定されますが、別途お支払いいただく保証料はございません。 |

| 当初期間引下げプラン 審査の結果によっては保証付金利プラン(3年、5年、10年)になる可能性あり。" | 当初固定金利 | (2年) | 0.830% | 1.210% | 電子契約印紙代不要 auモバイル優遇割年率0.07%引下 じぶんでんき優遇割年率0.03%引下 審査の結果によっては保証付金利プラン(3年、5年、10年)になる可能性あり | 2.20% | 無料 ※※審査の結果、保証会社をご利用いただく場合は、保証料相当額を上乗せした金利が設定されますが、別途お支払いいただく保証料はございません。 |

| 当初期間引下げプラン 審査の結果によっては保証付金利プラン(3年、5年、10年)になる可能性あり。" | 当初固定金利 | (15年) | 1.715% | 2.650% | 電子契約印紙代不要 auモバイル優遇割年率0.07%引下 じぶんでんき優遇割年率0.03%引下 審査の結果によっては保証付金利プラン(3年、5年、10年)になる可能性あり | 2.20% | 無料 ※※審査の結果、保証会社をご利用いただく場合は、保証料相当額を上乗せした金利が設定されますが、別途お支払いいただく保証料はございません。 |

※審査の結果、保証会社をご利用いただく場合は、保証料相当額を上乗せした金利が設定されますが、別途お支払いいただく保証料はございません。

イオン銀行住宅ローンの概要

イオン銀行の住宅ローンの特徴は「低金利でシンプルな金利プランが採用されていること」「当初固定金利の当初期間終了後の金利上昇が少ないこと」「保証料無料のネット銀行モデル」「事務手数料が2.0%(税別)と10万円(税別)のプランを選べること」「イオングループの店舗でのお買い物が毎日5%OFF」「住宅ローン・リフォーム活用プランならリフォーム費用も住宅ローン金利で借りられる」という点が挙げられます。

変動金利が低金利というのは、もちろん重要なポイントですが、当初固定金利の当初期間終了後の金利の金利引き下げ幅がそれほど変わらないというのも大きなメリットです。事務手数料が10万円(税別)と安いプランも選べるので、子育て世帯など借り入れ後数年の支出が大きくなってしまう世帯には魅力的な住宅ローンと言えます。

5年間はイオングループでの買い物が5%OFFになるので、上限は年間90万円までと設定されているものの、最高で22万5,000円分の割引が受けられるメリットもあります。お近くにイオングループの店舗がある方にもおすすめできる住宅ローンとなっています。

デメリットは選べる金利プランの数が少ないことと変動金利が低金利と言っても、ネット銀行お中で見ると一番低金利というわけではないことが挙げられます。

イオン銀行住宅ローンキャンペーン

注目金利

| 住宅ローン名 | 金利タイプ | 借入期間 | 実質金利(年率) 保証料/優遇込み | 当初期間終了後 変動金利 | 優遇・備考 | 事務手数料(税込) ※%は借入額に対しての割合 | 保証料 |

|---|---|---|---|---|---|---|---|

| 住宅ローン定額型/新規限定 | 変動金利 | (-) | 0.630% | 0.630% | イオン買物5年5%OFF | 110,000 | 無料 |

| 住宅ローン定率型/借り換え限定 | 変動金利 | (-) | 0.430% | 0.430% | イオン買物5年5%OFF | 2.20% | 無料 |

| 住宅ローン定額型/借り換え限定 | 変動金利 | (-) | 0.630% | 0.630% | イオン買物5年5%OFF | 110,000 | 無料 |

| 住宅ローン定率型/新規・物件価格の80%以内 | 変動金利 | (-) | 0.380% | 0.380% | イオン買物5年5%OFF | 2.20% | 無料 |

| 住宅ローン定額型/新規・物件価格の80%以内 | 変動金利 | (-) | 0.580% | 0.580% | イオン買物5年5%OFF | 110,000 | 無料 |

| 住宅ローン定額型 | 当初固定金利 | (3年) | 1.100% | 0.880% | イオン買物5年5%OFF | 110,000 | 無料 |

| 住宅ローン定率型/新規限定 | 当初固定金利 | (10年) | 1.410% | 0.680% | イオン買物5年5%OFF | 2.20% | 無料 |

| 住宅ローン定率型/借り換え限定 | 当初固定金利 | (10年) | 1.410% | 0.680% | イオン買物5年5%OFF | 2.20% | 無料 |

FPの私が絶対におすすめしたい住宅ローンランキング/新規借入編

FPの私が絶対におすすめしたい住宅ローンランキング/新規借入編 FPの私が「借り換え」で絶対におすすめしたい住宅ローンランキング/借り換え編

FPの私が「借り換え」で絶対におすすめしたい住宅ローンランキング/借り換え編 住信SBIネット銀行

住信SBIネット銀行 auじぶん銀行

auじぶん銀行 楽天銀行

楽天銀行

「世帯年収800万円なのですが、どの住宅ローンを選ぶべきでしょうか?」

・・・