住宅ローンを検討している方なら、一度は耳にしたことがある制度が「住宅ローン控除(住宅ローン減税)」です。ただし、正しく内容を理解している方はそれほど多くありません。今回は、住宅ローン控除(住宅ローン減税)について解説します。

住宅ローン控除(住宅ローン減税)制度とは?

住宅ローン控除(住宅ローン減税)制度とは

を言います。

経済政策の一つとして、1972年にから存在する制度です。

景気回復には、市場規模の大きい不動産市場が好況になるというのも大きなポイントになります。そのために、個人がマイホームを取得しやすい環境を作って、不動産会社や金融機関の収益を上げて、景気そのものを向上させる意図があるのです。

近年、消費税の増税負担による住宅市場の低迷を防ぐために控除額が引き上げられています。

住宅ローン控除(住宅ローン減税)制度/2026年2月

| 対象物件 | 一般住宅 | 認定住宅 |

|---|---|---|

| 居住年 | 平成26年4月~令和4年12月 | 平成26年4月~令和4年12月 |

| 年末残高の上限 | 4,000万円 | 5,000万円 |

| 控除率 | 1.0% | 1.0% |

| 控除期間 | 10年 | 10年 |

| 所得税控除上限/年 | 40万円 | 50万円 |

| 住民税控除上限/年 | 13.65万円/前年課税所得×7% | 13.65万円/前年課税所得×7% |

| 主な利用条件 | 10年以上の住宅ローンを組むこと 床面積50㎡以上 中古住宅の場合は耐震基準に適合すること | 10年以上の住宅ローンを組むこと 床面積50㎡以上 認定長期優良住宅・認定低炭素住宅であること |

消費税10%の増税後の住宅ローン減税

| 対象物件 | 一般住宅 | 認定住宅 |

|---|---|---|

| 居住年 | 平成26年4月~令和4年12月 ※注文住宅の契約:令和2年10月1日~令和4年9月30日までに契約締結 ※分譲住宅の契約:令和2年10月1日~令和4年11月30日までに契約締結 | 平成26年4月~令和4年12月 ※注文住宅の契約:令和2年10月1日~令和4年9月30日までに契約締結 ※分譲住宅の契約:令和2年10月1日~令和4年11月30日までに契約締結 |

| 年末残高の上限 | 4,000万円 | 5,000万円 |

| 控除率 | 1.0% | 1.0% |

| 控除期間 | 13年 | 13年 |

| 所得税控除上限/年 | 40万円 11年目~13年目は 「借入金年末残高(上限4,000万円)の1%」か「建物購入価格(上限4,000万円)の2%の3分の1」のいずれか小さい額 | 50万円 11年目~13年目は 「借入金年末残高(上限5,000万円)の1%」か「建物購入価格(上限4,000万円)の2%の3分の1」のいずれか小さい額 |

| 住民税控除上限/年 | 13.65万円/前年課税所得×7% | 13.65万円/前年課税所得×7% |

| 主な利用条件 | 10年以上の住宅ローンを組むこと 床面積50㎡以上 所得1,000万円以下は床面積40㎡以上 中古住宅の場合は耐震基準に適合すること | 10年以上の住宅ローンを組むこと 所得1,000万円以下は床面積40㎡以上 認定長期優良住宅・認定低炭素住宅であること |

住宅ローン控除(住宅ローン減税)をわかりやすく解説します。

「いつまで使える制度なの?」

現時点では

居住の用に供した年:平成26年4月~平成33年12月

※「居住の用に供した年」は「居住しはじめた年」という意味です。

に適用される制度です。

ただし、控除額などを変えて、1972年から続いている制度ですから、なくなることは考えにくいので、平成33年以降も継続されることが考えられます。

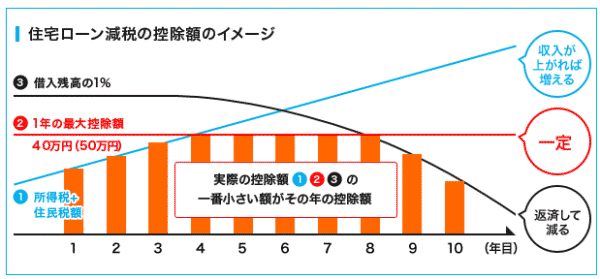

「いくら何が安くなるの?」

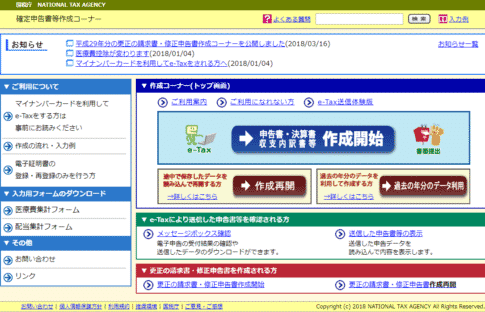

ただし、所得税で控除しきれなかった(控除枠を使い切れなかった)場合には、住民税から控除されます。

「所得税」からの控除額 > 「所得税額」

の場合は、「せっかくの控除額が使い切れない」ということになります。

この場合は

これが10年間続きます。

住宅ローン控除(住宅ローン減税)シミュレーション例

年収400万円(給与所得控除・基礎控除のみ)、住宅ローン借入額3000万円の方の場合

- 給与収入:4,000,000円

- 課税所得:2,280,000円

- 所得税:130,500円

- 住民税:235,500円

- 住宅ローン控除/1年目

年末時点残高:2950万円 × 1.0% = 295,000円

所得税:130,500円 - 295,000円 = -165,000円 → この年の所得税は0円

所得税から控除できない分を住民税で控除

住民税:235,500円 - 住民税の控除上限:135,000円 = 100,500円 → 来年の住民税は100,500円

結果

これが10年間続きます。

ただし、「×10」になるわけではありません。

- 住宅ローンの返済が続けば、毎年住宅ローン残高は減少します。

- 給料が上がれば、所得税・住民税は増加します。

- 副業や他からの収入が発生すれば、所得税・住民税は増加します。

- 住宅ローン控除(住宅ローン減税)の制度が変われば、控除率・上限が変動します。

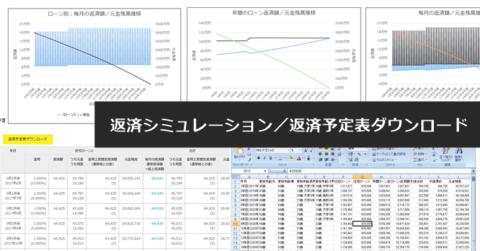

10年分のシミュレーションをしてみると・・・

10年分の住宅ローン控除(住宅ローン減税)シミュレーション例

- 家族:夫、妻、子供(2歳)

- 収入:夫(675万円)(課税所得:344万円)

- 住宅価格:5,000万円(うち、借入:4,250万円)

- 金利:2.0%(固定金利)

- 返済:35年(元利均等返済)

- 購入時期:平成26年6月(消費税8.0%)

このシミュレーションでは

これが住宅ローン控除(住宅ローン減税)です。

このシミュレーションを見ると

3年目までは、住宅ローン残高が住宅ローン控除(住宅ローン減税)の上限4,000万円をこえています。

しかし、4年後からは返済が進み、住宅ローン残高が減っているので上限4,000万円を割っているため、控除額も上限の40万円から下がっていっているのです。

また、1年目は、給料が低いので所得税+住民税(控除上限)が40万円に満たず、住宅ローン控除額の40万円を使い切れていないことがわかります。

「住宅ローン控除って誰でも使えるの?」

住宅ローン控除(住宅ローン減税)には適用条件があります。

条件その1.自分が住んでいること

住宅ローン減税では

- 住宅の引渡し又は工事の完了から6カ月以内に、減税を受けようとする者が自ら居住を開始する

- 適用を受ける年の12月31日まで引き続き住んでいる

必要があります。

居住実態は「住民票」で確認されます。

つまり、

- 投資用の賃貸物件

- 別荘などのセカンドハウス

- ご両親のために購入した住宅

・・・

などは対象外になってしまうのです。

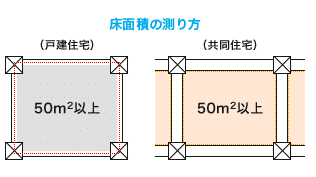

条件その2.床面積が50㎡以上であること

対象となる住宅の床面積が50㎡以上であることが条件になります。

床面積とは

建物の床の広さで測った面積のこと

- 戸建て住宅:壁心(壁の中心)から測った面積

- 共同住宅:内法(壁の内側)から測った面積

床面積の測定方法は「不動産登記上の床面積」になります。

不明な方は、購入する不動産会社に確認すると良いでしょう。

また、床面積の2分の1以上が居住用である必要があります。店舗兼住宅、事務所兼住宅、賃貸物件兼住宅も住宅ローン控除(住宅ローン減税)を使えますが、そのためには半分以上は「住宅」でないとダメなのです。

条件その3.【中古住宅】の場合、耐震性能を有していること

新築物件の物件は、現在の建築基準法に基づいて、建築されているため、現在の「耐震基準」をクリアしています。

しかし、中古物件の場合は、建築年によっては「昔の建築基準法」に則って建築されているため、現在の「耐震基準」をクリアしていない可能性があるのです。国の経済政策で「危険な建物」を承認することはできないので、「耐震基準」をクリアしていることが条件となっています。

下記の条件のどちらかをクリアしている必要があります。

1.築年数が一定以内であること

- 耐火建築物以外の場合(木造など):20年以内に建築された住宅であること

- 耐火建築物(鉄筋コンクリート造、鉄骨鉄筋コンクリート造など)の場合:25年以内に建築された住宅であること

2.現行の耐震基準に適合していることが確認された住宅であること

- 耐震基準適合証明書

- 既存住宅性能評価書(耐震等級1以上)

- 既存住宅売買瑕疵保険の加入

条件その4.10年以上の住宅ローンを組んでいること

返済期間が10年以上の住宅ローンで物件を購入した場合に適用できる制度です。

11年目に繰り上げ返済をして完済するのは問題ありません。

ただし、10年未満の間に繰り上げ返済で完済してしまうと、住宅ローン控除(住宅ローン減税)の対象からは外れてしまいます。

条件その5.年収が3,000万円以下であること

年収(合計所得金額)が3,000万円を超える場合は、住宅ローン控除(住宅ローン減税)は使うことができません。

まとめ

住宅ローン控除(住宅ローン減税)を受ける条件は

- 自分が住んでいること

- 住宅の引渡し又は工事の完了から6カ月以内に住み始めること

- 適用する年の12月31日に自分が引き続き住んでいること

- 床面積が50㎡を超えていること

- 2分の1以上が居住用の物件であること

- 築年数が一定年数以内であること

- 現行の耐震基準に適合していること

- 10年以上の住宅ローンを組んで途中で完済しないこと

- 年収が3,000万円以下であること

があります。

「認定住宅って何でしょうか?」

前述した通りで「認定住宅」は、住宅ローン控除(住宅ローン減税)の上限が大きく設定されています。

これは、政府が「認定住宅」の普及を進めていきたいために優遇しているということを意味します。

認定住宅とは

- 認定長期優良住宅

- 認定低炭素住宅

が該当します。

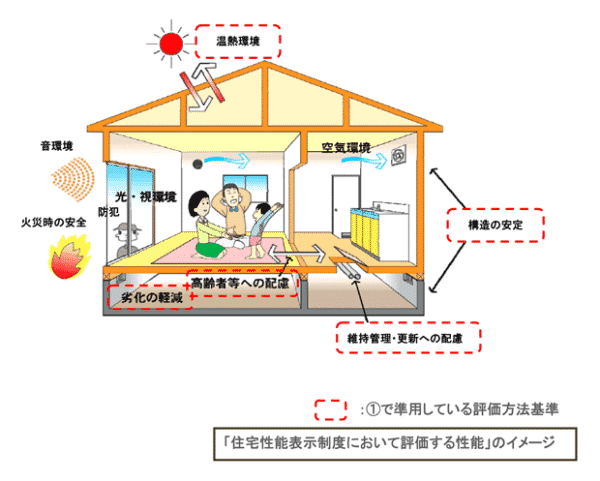

認定長期優良住宅とは

- 長期に使用するための構造及び設備を有していること

- 居住環境等への配慮を行っていること

- 一定面積以上の住戸面積を有していること

- 維持保全の期間、方法を定めていること

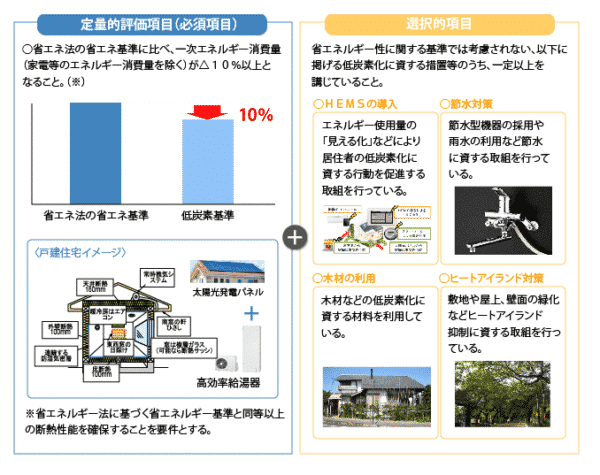

認定低炭素住宅とは

- 省エネ法の省エネ基準に比べ、一次エネルギー消費量が-10%以上となること

- その他の低炭素化に資する措置が講じられていること

「どうやって、住宅ローン控除(住宅ローン減税)は申請すればいいの?」

住宅ローン控除(住宅ローン減税)では

ことで申請が完了します。

給与所得者以外の方は、引き続き、毎年確定時に申告を行う必要があります。

税務署に提出する必要書類

| 提出資料 | 入手先 | 確認事項 |

|---|---|---|

| 住民票の写し | 市区町村 | 自らが6カ月以内に居住を開始したこと 12月31日に居住し続けていること |

| 残高証明書 | 金融機関 | 住宅ローン残高 |

| 登記事項証明書 請負契約書(売買契約書)等 |

法務局 本人 |

取得年月日 住宅取得の対価の金額 床面積(50㎡以上) |

| 給与などの源泉徴収票等 | 勤務先 | 所得税額等 |

| (中古住宅の場合) 以下のいずれか 耐震基準適合証明書 既存住宅性能評価書 既存住宅売買瑕疵保険の付保証明書 |

建築士 不動産会社 登録住宅性能評価機関 住宅瑕疵担保責任保険法人 |

耐震基準をクリアしていること |

まとめ

住宅ローン控除(住宅ローン減税)は

住宅ローン残高の1.0%が10年間所得税・住民税から控除されるお得な「控除制度」です。

条件が合致すれば、最大で400万円もお得になります。

住宅ローンでマイホーム購入を検討している方には、心強い制度と言っていいでしょう。

FPの私が絶対におすすめしたい住宅ローンランキング/新規借入編

FPの私が絶対におすすめしたい住宅ローンランキング/新規借入編 FPの私が「借り換え」で絶対におすすめしたい住宅ローンランキング/借り換え編

FPの私が「借り換え」で絶対におすすめしたい住宅ローンランキング/借り換え編 住信SBIネット銀行

住信SBIネット銀行 auじぶん銀行

auじぶん銀行 楽天銀行

楽天銀行

「住宅ローン控除(住宅ローン減税)の利用条件は?」

「住宅ローン控除(住宅ローン減税)って、結局何がいくら安くなるの?」