FPが教える住宅ローン借り換えの極意11

極意その1.住宅ローン借り換えの裏側について正確に理解する

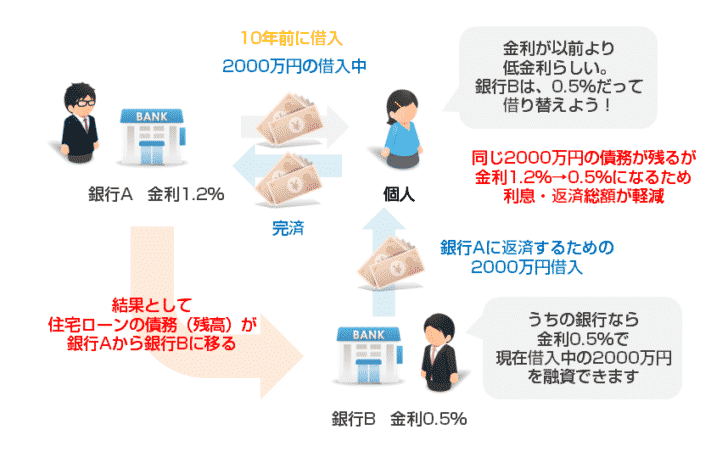

住宅ローンの借り換えの仕組み

解説

住宅ローンの借り換えとは

を言います。

もう少し簡単に言えば

ことを「住宅ローンの借り換え」というのです。

住宅ローン借り換えを行う人のメリット

- 現在借入中の住宅ローンよりも、借り換え先の住宅ローンの方が金利が低ければ、利息・返済総額ともに軽減する可能性が高い

- 借り換えは、新しく借り換え先の住宅ローンを借りるのと同じですので、金利タイプや返済期間などを再度設定しなおすことができる

- 借り換え先の住宅ローンに優遇特典や無料保障サービスがあれば、そのメリットを享受できる

住宅ローン借り換えを行う人のデメリット

- 新規で借りるときと同じ作業(書類提出や申込み、契約)が必要なため手間と時間がかかる

- 新規で借りるときと同じように諸費用(事務手数料や保証料)が発生する

- 新規で借りるときと同じように住宅ローン審査があるので審査に通らない可能性もある

- 親身になって住宅ローンの対応をしてくれた銀行の担当者がいた場合、少し後ろめたい気持ちになる

ここまでは理解している方も多いかと思います。

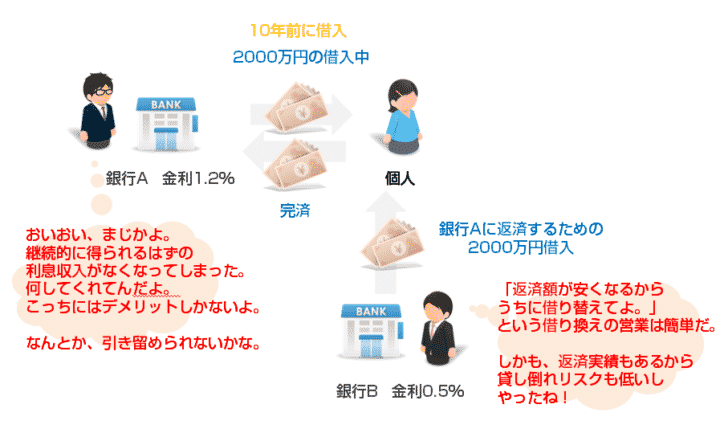

では、銀行の担当者としては、この「借り換え」をどう感じているのでしょうか?

借り換えをされてしまう現在借入中の銀行の担当者の心の声

継続的に得られるはずの利息収入がなくなってしまった。

何してくれてんだよ。こっちにはデメリットしかないよ。

なんとか、引き留められないかな。」

借り換えの契約を成立させた借り換え先の銀行の担当者の心の声

しかも、返済実績もあるから貸し倒れリスクも低いし、やったね!」

借り換えをされてしまう銀行にとっては

- 将来の利息収入がなくなる

- 住宅ローンの融資額が減る

- 対応するのにも手間が発生する

と「100害あって、一利なし」という状態になるのです。

借り換えをする銀行にとっては

- 「返済額が安くなる」という営業は簡単で、顧客を獲得しやすい

- すでに住宅ローンの返済実績があるから、貸し倒れになりにくい

とメリットが大きいものなのです。

こういう裏側があるからこそ

- 借入中の銀行に「借り換えを検討している」相談をしたら、引き留められた。

- 借り換え専用の住宅ローンの方が金利が低金利

- 同じ銀行の住宅ローン商品には借り換えができない(※一部例外あり)

ということが起こるのです。

銀行は

- できるだけ借り換え案件を増やしたい。

- できるだけ借り換えされたくない。

という2つの意図を持ちながら、住宅ローンの借り換えに対応しているのです。

住宅ローンの借り換えを行うときは、借入中の銀行に相談をすると、引き留められるだけですので、相談してはいけないのです。

住宅ローン借り換えの相談は絶対にしない!百害あって一利なしの理由

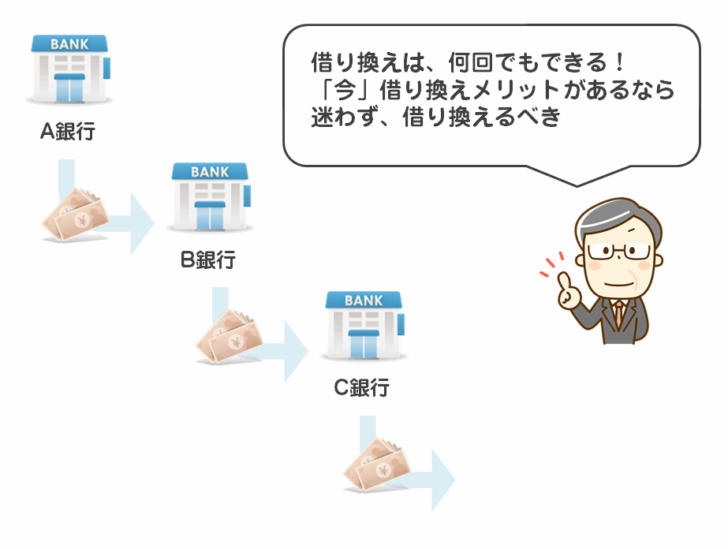

極意その2.借り換えは何度でもできるから、慎重になりすぎない!

住宅ローンの借り換えというのは、前述した通りの仕組みですから、

のです。

借り換えられる銀行にとっては、ただ、「住宅ローンを繰り上げ返済で完済してもらうだけ」ですので、断ることができないのです。

ということは、理論上は、借り換えは1回どころか、5回でも、10回でも、住宅ローンの数だけ借り換えができることになります。

- 購入時:銀行Aで新規借り入れ

- 5年後:銀行A → 銀行Bに借り換え

- 10年後:銀行B → 銀行Cに借り換え

- 20年後:銀行C → 銀行Dに借り換え

・・・

ということも、できるのです。

と思うのが人情ですが

- 「もっと金利が下がるかも?」と思っても、そうなるとは限らない

- 金利を予想するのは経済の専門家でも難しいもの

- チャンスをうかがっている間に金利が上がるかもしれない

のですから、

借り換えに慎重になりすぎる必要はなく、「十分な借り換えメリットがある」と判断できれば、すぐに動いてしまって良いものなのです。

今よりも、もっと住宅ローン金利が低金利になったら、また、借り換えれば良いだけなのです。

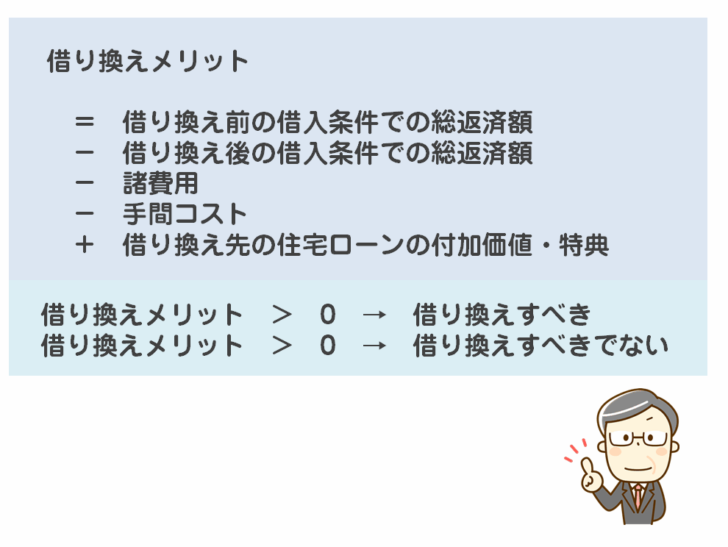

極意その3.借り換えメリットを計算する本当の公式を知る

借り換えメリットを計算する公式は

借り換えメリット = 借り換え前の総返済額 - ( 借り換え後の総返済額 + 諸費用 )

で計算されます。

借り換えには諸費用として

- 事務手数料

- 保証料

- 抵当権設定費用

- 司法書士報酬

- 印紙代

・・・

が発生するので

住宅ローンの借り換えで発生する諸費用をまとめると

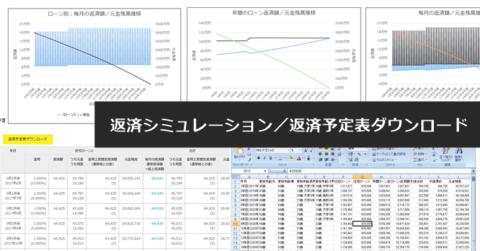

この「借り換えメリット」を最新の住宅ローン金利で簡単に計算してくれるシミュレーションがこちらです。

手間コスト

住宅ローンの借り換えをするには手間と時間がかかります。

住宅ローンの新規契約時と同じように、色々な申込書に記入したり、役所に行って書類を集めたり、司法書士との打ち合わせをしたり・・・時間と手間が発生するのです。

この手間も「コスト」として見なす必要があるのです。

借り換え先の住宅ローンの付加価値・特典

逆に借り換え先の住宅ローンに付加価値サービスが付帯されていることも考慮する必要があります。

例えば

- 現在借入中の銀行A 金利0.80%

- 借り換え先の銀行B 金利0.75%

という場合でも、

という見方もできます。

借り換えメリットを計算する本当の公式は

借り換えメリット =

借り換え前の総返済額 - ( 借り換え後の総返済額 + 諸費用 + 借り換えの手間コスト )

+ 借り換え後の住宅ローンの付加価値・特典

なのです。

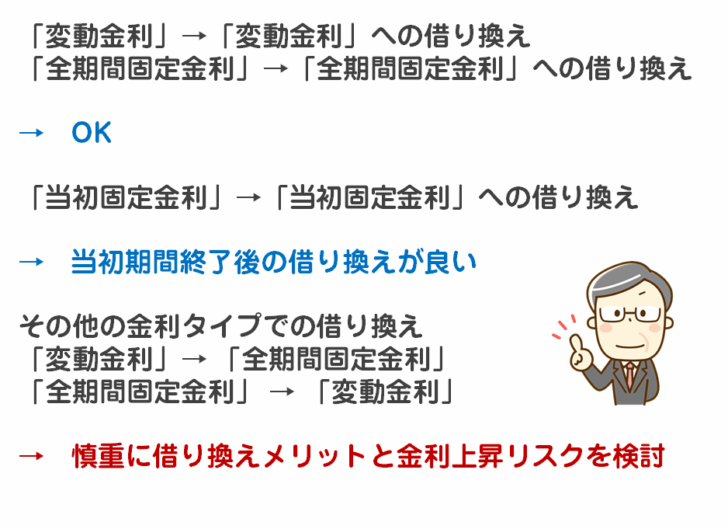

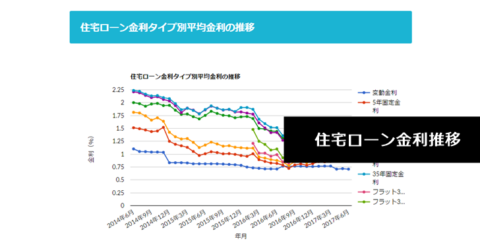

極意その4.まずは同じ金利タイプで借り換えを検討する

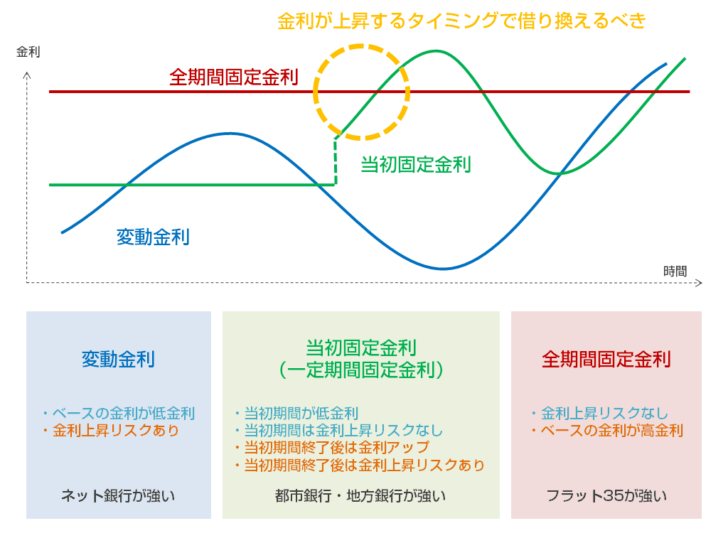

金利タイプには

変動金利

- メリット:他の金利タイプよりもベースの金利が低金利

- デメリット:返済途中に金利が上昇するリスクがある

全期間固定金利

- メリット:金利上昇リスクがない

- デメリット:他の金利タイプよりもベースの金利が高金利

当初固定金利/一定期間固定金利

- メリット:全期間固定金利よりはベースの金利が低金利

- デメリット:変動金利よりはベースの金利が高金利、当初期間終了後は金利が上昇する

という3つの種類があります。

住宅ローン当初10年固定金利を選ぶなら「当初期間終了時点借り換え法」

例えば、住信SBIネット銀行の金利を見ても

2017年8月時点

- 変動金利:0.444%

- 10年固定金利:1.06%

- 35年固定金利:2.36%

と、ベースの金利が金利タイプによって違うのですから、

- 「全期間固定金利」 → 「変動金利」への借り換え

- 「全期間固定金利」 → 「当初固定金利/一定期間固定金利」への借り換え

- 「当初固定金利/一定期間固定金利」 → 「変動金利」への借り換え

の場合は「金利が低金利になって借り換えメリットが出るのは当然」なのです。

と思っていても、変動金利には「金利上昇リスク」があるのですから

仮に将来金利が上昇してしまったら

と後悔してしまうかもしれないのです。

住宅ローンの借り換えでは

第一は、同じ金利タイプに借り換えることを検討する

(≒同じ金利タイプに借り換えて借り換えメリットが十分出ることを確認する)

第二に、固定金利から変動金利に切りかえるときは「金利上昇リスクを抱える」ことを理解した上で、検討する

という手順がおすすめなのです。

借り換えで住宅ローンを選ぶ方法はこちら

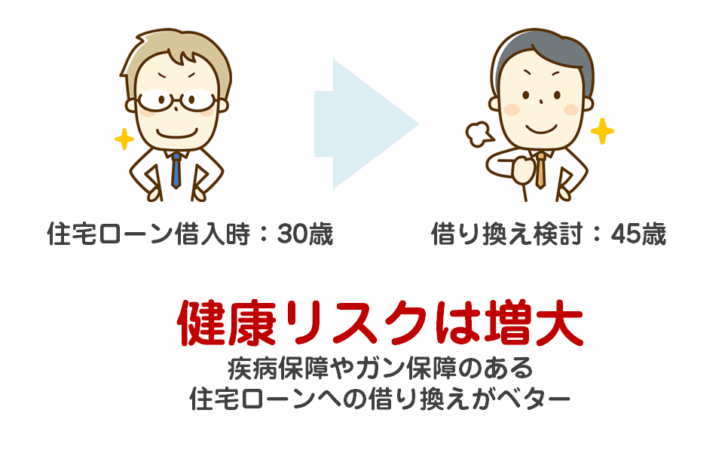

極意その5.疾病保障、介護保障付の住宅ローンへの借り換えがおすすめ

30歳で住宅ローンを組んだ方でも、借り換えを検討している今は、10年経過していて40歳になっているかもしれません。

必ず、新規借り入れ時よりも、借り換え時の方が年齢は高くなっているのです。

病気になるリスク

働けなくなるリスク

が以前よりも高くなっていることだけは間違えありません。

だとすれば

- 疾病保障無料付帯

- がん診断保障無料付帯

- 介護保障無料付帯

- 就業不能時の返済一時休止サービス

がある住宅ローンに借り換える方がメリットが大きいのです。

疾病保障比較はこちら

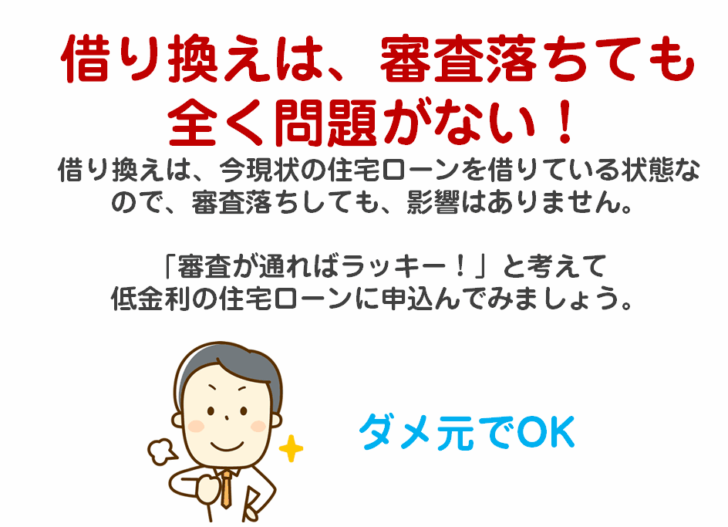

極意その6.借り換えは長期戦!ダメ元で申込め

住宅ローンの借り換えは「長期戦」です。

どういうことかというと

新規の借入時は、とにかく借りられなければ、予定していた物件が購入できないので

です。

「低金利の住宅ローン審査に通らないのであれば、金利が高くても審査の甘い銀行を探して借りた。」という方も少なくないはずです。

ですから

で良いのです。

低金利の住宅ローン審査に通らない → 今のまま

という選択でも、何の問題もないのです。

1年がかりで、「低金利の住宅ローン審査に通ったらラッキー」という気持ちで借り換えの検討を続けても、問題ありません。

わざわざ、借り換えメリットが小さくなる金利が高い住宅ローンで、借り換えを行う意味はないのです。じっくり長期戦だと思って検討しましょう。

極意その7.当初期間固定金利の当初期間終了後は、借り換えの絶好のタイミング

住宅ローンには

- 変動金利

- 当初固定金利/一定期間固定金利

- 全期間固定金利

の3つがありますが

当初固定金利/一定期間固定金利

というのは

- はじめの当初期間:低金利の固定金利

- 当初期間終了後:金利が上がる

という設計のものがほとんどです。

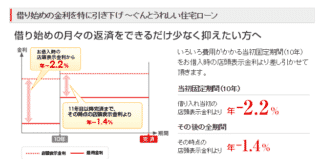

例:三菱UFJ銀行当初固定金利/2017年7月時点

です。

当初固定期間は「基準金利から2.2%の引き下げ」だったのに、当初期間終了後は「基準金利から1.4%の引き下げ」になるということです。

「当初期間の金利が1.0%だとしても、当初期間が終わった瞬間に1.8%に上昇する」

ことを意味しています。

のです。

極端な例で言えば

- 物件購入時:当初10年固定金利を銀行Aで契約

- 10年経過:銀行Bの当初10年固定金利に借り換え

- 20年経過:銀行Cの当初10年固定金利に借り換え

- 30年経過:銀行Dの当初5年固定金利に借り換え

であることを覚えておきましょう。

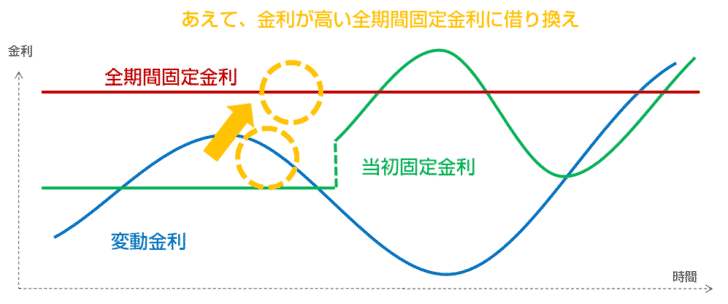

極意その8.金利上昇の気配があれば、全期間固定金利への借り換えも検討の余地あり

基本的には

住宅ローンの借り換えは「借り換えによって返済額の軽減ができるから行うもの」です。

しかし、「金利上昇の可能性が高い」と判断できる状態であれば

低金利のうちに

- 「変動金利」 → 「全期間固定金利」へ借り換え

- 「当初固定金利/一定期間固定金利」 → 「全期間固定金利」へ借り換え

をしてしまって、近い将来に起こりうる金利上昇リスクを回避するという選択肢もあります。

この場合には、金利が借り換えによって上昇してしまう可能性が高い為、返済負担額は増えてしまいますが、金利上昇リスクを回避できるメリットがあるのです。

変動金利で借入中の方が、金利上昇の気配を感じている場合には、有効な解決策となるのです。

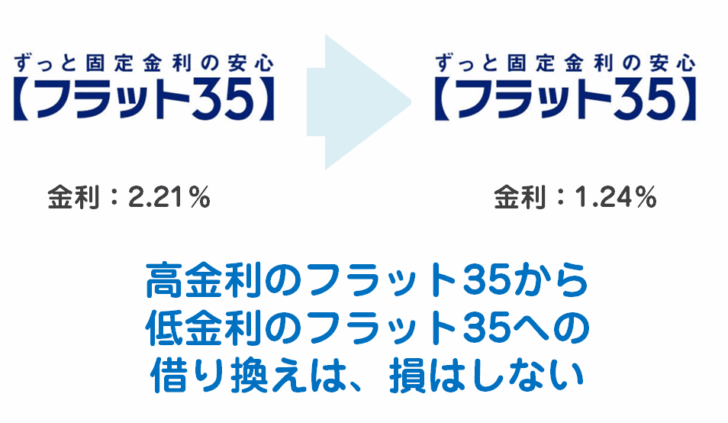

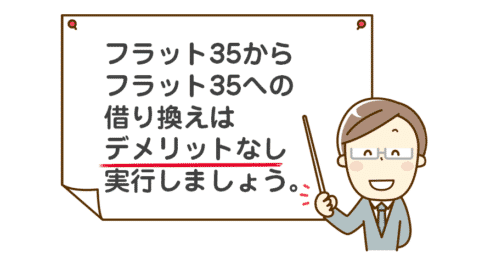

極意その9.フラット35からフラット35への借り換えも可能

前述した通りで「借り換え」というのは、

を言うので、基本的に

のです。

しかし、フラット35だけは別物なのです。

フラット35は、住宅金融支援機構が提供している住宅ローンですが、住宅金融支援機構はフラット35を自社で直接は販売しておらず、販売のみ、全国の金融機関に委託している形になります。

ということを意味しています。

フラット35からのフラット35への借り換えは、メリットしかない!?

フラット35の金利推移はこちら

極意その10.現在借入中の銀行には住宅ローンの借り換えを相談しない!

意外と多いのが

というパターンです。

前述した通りで、借り換えされる方の銀行は「是が非でも借り換えを引き留めたい。」と思っているのです。

「借り換え」には、現在借入中の銀行の許可は不要です。

なぜなら、借りたお金を完済するだけの行為だからです。

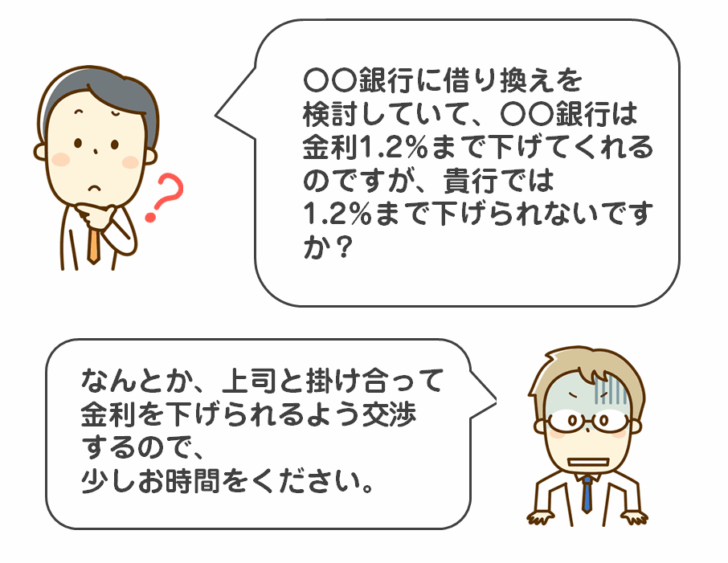

極意その11.現在借入中の銀行に金利交渉する

これは裏技の一つですが

借り換えされる方の銀行は「是が非でも借り換えを引き留めたい。」と思っていると言いましたが、これを逆手にとって

と「現在借入中の銀行に金利交渉してしまう」という手もあります。

成功率はそれほど高くないものの、顧客の流出を防ぎたい銀行の場合、また売上を落としたくない、融資残高を落としたくない、という事情がある銀行の場合は

と交渉に応じてくれる可能性もあります。

「借り換え」ではなく、「現在借入中の住宅ローンの金利引き下げ」であれば、借り換えに伴う諸費用が発生しないので、メリットも大きいのです。

ダメ元で試してみる価値はある方法です。

ただし、

「リアリティがないと交渉の土台にはのらない」ことと

「じゃあ、いいですよ。借り換えてもらって。」と開き直られてから困らないように

借り換え先の住宅ローンに申込んで審査が通ってから、金利引き下げ交渉をすることをおすすめします。

武器も用意せずに交渉するものではありません。

まとめ

住宅ローン借り換えの極意11

- 住宅ローン借り換えの裏側について正確に理解する

- 借り換えは何度でもできるから、慎重になりすぎない!

- 借り換えメリットを計算する本当の公式を知る

- まずは同じ金利タイプで借り換えを検討する

- 疾病保障、介護保障付の住宅ローンへの借り換えがおすすめ

- 借り換えは長期戦!ダメ元で申込め

- 当初期間固定金利の当初期間終了後は、借り換えの絶好のタイミング

- 金利上昇の気配があれば、全期間固定金利への借り換えも検討の余地あり

- フラット35からフラット35への借り換えも可能

- 現在借入中の銀行には住宅ローンの借り換えを相談しない!

- 現在借入中の銀行に金利交渉する

住宅ローンの借り換えというのは、やっても、やらなくても、良いものですが、低金利の今は「やらない方が損をする」ものでもあります。

住宅ローンは借りて終わりというのではなく、定期的に「借入中の住宅ローンよりも低金利の住宅ローンはないのか?」アンテナを張って情報収集することをおすすめします。

下手をすれば、高級車1台分以上の借り換えメリットを得ることも難しいことではないのです。知らない方が損をするだけです。

住宅ローン借り換えの注意点はこちら

住宅ローン借り換えメリットシミュレーション

借入中の住宅ローン情報を入力すると一番借り換えメリットが大きい住宅ローン順にランキングされます!

現在借入中住宅ローン

毎月の返済額 万円

現在借入中住宅ローン

金利 %

(現在のローン残高がわかる方は直接入力可能。金利も入力が必要です。)

円

試算条件を自分なりにカスタマイズ

| すべて | 当初5年固定金利 |

| 変動金利 | 当初10年固定金利 |

| 当初固定金利すべて | 全期間固定金利 |

※初期設定の数字は、総務省「家計調査報告」の平均値から算出しています。

※審査によって金利が変わるタイプの住宅ローンについては上限金利(高い方の金利)を採用してシミュレーションしています。

住宅ローン借り換えおすすめランキング/2026年2月

住信SBIネット銀行住宅ローンの概要

住信SBIネット銀行は三井住友信託銀行とSBIホールディングスが共同で出資するネット銀行です。元々ソフトバンクグループの金融関連企業だったSBIホールディングスのネット銀行としての強みと、三井住友信託銀行のリアルな信託銀行としての銀行サービスの強みを併せ持つ銀行として、革新的な銀行サービスを提供している銀行です。

住信SBIネット銀行の住宅ローンの特徴は「変動金利は業界トップクラスの低金利」「当初固定金利は業界トップクラスの低金利」「全疾病保障が無料付帯」「女性限定でガン診断給付金」「印紙代不要」「他行口座からの資金移動手数料0円」などがあります。

大きな特徴は「業界トップクラスの低金利」と「全疾病保障が無料付帯」という2点です。

ガン(悪性新生物)、急性心筋梗塞、脳卒中、高血圧症、糖尿病、慢性腎不全、肝硬変、慢性膵炎やそれ以外の病気になって就業不能状態になった場合、最長12カ月は毎月のローン返済額が保険金で支払われ、12ヵ月を経過するとローン残債全額が保険で支払われるので住宅ローンが完済状態になるのです。

他の銀行でも、3大疾病保障、8疾病保障などが付帯されている住宅ローンもあるのですが、有料で「金利+0.3%」というのが相場です。たった0.3%と考えてしまいがちですが、総返済額で計算すれば200万円~300万円ぐらいの負担増になります。

これが無料で付帯されているということが住信SBIネット銀行住宅ローンの独自のメリットになっているのです。その上、低金利なのですから、借り換えで年齢が高くなっている、病気リスクが大きくなっている方にはありがたい住宅ローンとなっています。

病気になるリスクを回避したい方、老後までの安全性を重視したい方、その上で低金利の住宅ローンを検討している方におすすめできる住宅ローンとなっています。

住信SBIネット銀行住宅ローンキャンペーン

注目金利

| パワースマート住宅ローン | 変動金利(半年型)タイプ<自己資金優遇> | (-) | 0.710% | 0.710% | 借入金額が物件購入価格および建築請負価格の合計額の90%以内のお客さまが対象 | 2.20% | 無料 |

|---|

auじぶん銀行住宅ローンの概要

auじぶん銀行は三菱UFJ銀行がKDDIと共同出資するネット銀行です。KDDIは「au」を展開するモバイルキャリアですから、ケータイ向けのサービスに強みを持つネット銀行と言えます。個人向けの銀行サービスに力を要れているため、住宅ローンも主力商品と位置付けられています。

auじぶん銀行の住宅ローンの特徴は「業界トップクラスの低金利」「変動金利はネット銀行でも1位、2位を争う低金利」「がん診断でローン残高が半分になる『がん50%保障団信』が無料付帯」「180日以上の入院で住宅ローン残高が0円になる『全疾病保障』が無料付帯」「ネット完結なので印紙代不要」「auユーザー向けの割引プランあり」「事前審査は最短即日回答のスピード」という点が挙げられます。

変動金利が低金利かつ、がん診断で住宅ローン残高の半分が保険金で支払われる「がん50%保障団信」が無料であることも多くなメリットとなっています。※新団信は2023年7月1日以降お借入れの方に適用

さらにネット完結型なので書類の提出もすべてインターネットで完結できます。その分、郵送のタイムロスが少なく、本審査が最短2営業日という驚異のスピードで実現しているのです。

デメリットは、当初固定金利プランの当初期間終了後の金利上昇幅が大きいことです。当初固定金利の後に変動金利にすると、変動金利なのにかなりの高金利が設定されてしまうので注意が必要です。

変動金利はネット銀行でも1位、2位を争う低金利ですので、変動金利の住宅ローンを検討している方にはおすすめの住宅ローンです。

注目金利 2026年2月

| パワースマート住宅ローン | 変動金利(半年型)タイプ<自己資金優遇> | (-) | 0.710% | 0.710% | 借入金額が物件購入価格および建築請負価格の合計額の90%以内のお客さまが対象 | 2.20% | 無料 |

|---|---|---|---|---|---|---|---|

| 全期間引下げプラン 審査の結果によっては保証付金利プラン(3年、5年、10年)になる可能性あり。" | 変動金利 | (-) | 0.834% | 0.834% | 電子契約印紙代不要 auモバイル優遇割年率0.07%引下 じぶんでんき優遇割年率0.03%引下 審査の結果によっては保証付金利プラン(3年、5年、10年)になる可能性あり | 2.20% | 無料 ※※審査の結果、保証会社をご利用いただく場合は、保証料相当額を上乗せした金利が設定されますが、別途お支払いいただく保証料はございません。 |

| 当初期間引下げプラン 審査の結果によっては保証付金利プラン(3年、5年、10年)になる可能性あり。" | 当初固定金利 | (2年) | 1.825% | 2.205% | 電子契約印紙代不要 auモバイル優遇割年率0.07%引下 じぶんでんき優遇割年率0.03%引下 審査の結果によっては保証付金利プラン(3年、5年、10年)になる可能性あり | 2.20% | 無料 ※※審査の結果、保証会社をご利用いただく場合は、保証料相当額を上乗せした金利が設定されますが、別途お支払いいただく保証料はございません。 |

| 当初期間引下げプラン 審査の結果によっては保証付金利プラン(3年、5年、10年)になる可能性あり。" | 当初固定金利 | (15年) | 3.080% | 4.015% | 電子契約印紙代不要 auモバイル優遇割年率0.07%引下 じぶんでんき優遇割年率0.03%引下 審査の結果によっては保証付金利プラン(3年、5年、10年)になる可能性あり | 2.20% | 無料 ※※審査の結果、保証会社をご利用いただく場合は、保証料相当額を上乗せした金利が設定されますが、別途お支払いいただく保証料はございません。 |

※審査の結果、保証会社をご利用いただく場合は、保証料相当額を上乗せした金利が設定されますが、別途お支払いいただく保証料はございません。

りそな銀行住宅ローンの概要

りそな銀行はりそなホールディングス傘下の100%子会社で、3大メガバンクの次に位置する都市銀行です。メガバンクと比較するとリテール部門(個人向け)のサービスに力を入れている銀行です。

りそな銀行の住宅ローンの特徴は「都市銀行の信頼性」「全国展開しており店舗での相談が可能」「当初10年固定金利が低金利」「全期間固定金利が低金利」「WEB申込専用の低金利借り換えプランがある」「火災保険最大20%割」「女性向け住宅ローン」「諸費用ローン」「住宅ローンプランが豊富」などが挙げられます。

ベースとして、当初10年固定金利と全期間固定金利が低金利の設定となっています。また、WEB申込専用の低金利借り換えプラン「りそな借りかえローン(WEB申込限定プラン)」では、事務手数料が「借入額の2.2%(税込)+3.3万円(税込)」とネット銀行の住宅ローンに近い設定となっていて、保証料は不要です。その他の住宅ローンでは保証料は金利+0.2%が必要ですので、混同しないように注意しましょう。

また、大きな特徴として「住宅ローンプランが豊富」なこともメリットになっています。「親子二世代の住宅ローン」「フラット35」「住み替えローン」「建て替えローン」「女性向け住宅ローン」「諸費用ローン」「ミックスローン」「省エネ対策をしている住宅向け住宅ローン」「太陽光発電システム付の住宅向け日照補償付住宅ローン」・・・とかなり幅広いラインナップとなっています。諸費用が支払えない方や太陽光発電システム付の住宅を購入したい方など目的に応じた住宅ローン選びが可能です。

デメリットとしては、「りそな借りかえローン(WEB申込限定プラン)」以外は都市銀行の諸費用設計「保証料:金利+0.2%」ですので、ネット銀行と比較すると金利が高く、比較的低金利に設定されている全期間固定金利も、フラット35には勝てないという状況があります。

ネット銀行と闘えるレベルの低金利は「りそな借りかえローン(WEB申込限定プラン)」に限られてしまうというのが大きなデメリットと言えます。

借り換えを検討しているが、ネット銀行ではなく、信頼性の高い都市銀行で借りたいという方におすすめの住宅ローンとなっています。

りそな銀行住宅ローンキャンペーン

注目金利

| パワースマート住宅ローン | 変動金利(半年型)タイプ<自己資金優遇> | (-) | 0.710% | 0.710% | 借入金額が物件購入価格および建築請負価格の合計額の90%以内のお客さまが対象 | 2.20% | 無料 |

|---|---|---|---|---|---|---|---|

| ずーっとお得!全期間型/保証料金利上乗せ型 | 変動金利 | (-) | 0.840% | 0.840% | - | 33,000 | 0.20%金利上乗せ |

| はじめがお得!当初型/保証料金利上乗せ型 | 当初固定金利 | (10年) | 3.465% | 1.075% | - | 33,000 | 0.20%金利上乗せ |

| りそな借りかえローン | 変動金利(借り換え専用Web申込限定プラン) | (-) | 0.640% | 0.640% | - | 2.20%+33,000 | 無料 |

| りそな借りかえローン | 当初固定金利(借り換え専用Web申込限定プラン) | (10年) | 3.165% | 0.640% | - | 2.20%+33,000 | 無料 |

イオン銀行住宅ローンの概要

イオン銀行の住宅ローンの特徴は「低金利でシンプルな金利プランが採用されていること」「当初固定金利の当初期間終了後の金利上昇が少ないこと」「保証料無料のネット銀行モデル」「事務手数料が2.0%(税別)と10万円(税別)のプランを選べること」「イオングループの店舗でのお買い物が毎日5%OFF」「住宅ローン・リフォーム活用プランならリフォーム費用も住宅ローン金利で借りられる」という点が挙げられます。

変動金利が低金利というのは、もちろん重要なポイントですが、当初固定金利の当初期間終了後の金利の金利引き下げ幅がそれほど変わらないというのも大きなメリットです。事務手数料が10万円(税別)と安いプランも選べるので、子育て世帯など借り入れ後数年の支出が大きくなってしまう世帯には魅力的な住宅ローンと言えます。

5年間はイオングループでの買い物が5%OFFになるので、上限は年間90万円までと設定されているものの、最高で22万5,000円分の割引が受けられるメリットもあります。お近くにイオングループの店舗がある方にもおすすめできる住宅ローンとなっています。

デメリットは選べる金利プランの数が少ないことと変動金利が低金利と言っても、ネット銀行お中で見ると一番低金利というわけではないことが挙げられます。

イオン銀行住宅ローンキャンペーン

注目金利

| パワースマート住宅ローン | 変動金利(半年型)タイプ<自己資金優遇> | (-) | 0.710% | 0.710% | 借入金額が物件購入価格および建築請負価格の合計額の90%以内のお客さまが対象 | 2.20% | 無料 |

|---|---|---|---|---|---|---|---|

| 住宅ローン定額型/新規限定 | 変動金利 | (-) | 0.980% | 0.980% | イオン買物5年5%OFF | 110,000 | 無料 |

| 住宅ローン定率型/借り換え限定 | 変動金利 | (-) | 0.780% | 0.780% | イオン買物5年5%OFF | 2.20% | 無料 |

| 住宅ローン定額型/借り換え限定 | 変動金利 | (-) | 0.980% | 0.980% | イオン買物5年5%OFF | 110,000 | 無料 |

| 住宅ローン定率型/新規・物件価格の80%以内 | 変動金利 | (-) | 0.780% | 0.780% | イオン買物5年5%OFF | 2.20% | 無料 |

| 住宅ローン定額型/新規・物件価格の80%以内 | 変動金利 | (-) | 0.980% | 0.980% | イオン買物5年5%OFF | 110,000 | 無料 |

| 住宅ローン定額型 | 当初固定金利 | (3年) | 2.290% | 1.230% | イオン買物5年5%OFF | 110,000 | 無料 |

| 住宅ローン定率型/新規限定 | 当初固定金利 | (10年) | 2.800% | 1.030% | イオン買物5年5%OFF | 2.20% | 無料 |

| 住宅ローン定率型/借り換え限定 | 当初固定金利 | (10年) | 2.800% | 1.030% | イオン買物5年5%OFF | 2.20% | 無料 |

楽天銀行住宅ローン/フラット35の概要

楽天銀行は楽天株式会社の子会社であり、楽天グループのネット銀行です。楽天銀行は自社の住宅ローンも提供するようになったのですが、それ以前は「フラット35」のみを取り扱っていたため、現在も「フラット35」をメインの住宅ローン商品として提供しています。楽天銀行住宅ローン/フラット35は、楽天銀行の提供するフラット35の住宅ローンサービスです。

楽天銀行の住宅ローンの特徴は「フラット35の中で最低水準の低金利」「楽天銀行口座を返済口座にすると事務手数料が借入額の1.1%(税込)と格安」「頭金なしでも、低金利のフラット35が利用できるプランあり」「保証料無料の事務手数料型」「来店せずにお手続き完了」という点が挙げられます。

とくに注目したいのは事務手数料です。フラット35の金利は住宅金融公庫側が最低金利を設定するので、大手銀行はほぼ同じ金利になってしまいます。そこで違いが出てくるのは事務手数料なのです。楽天銀行の事務手数料は基本が借入額の1.43%(税込)で、楽天銀行口座を返済口座にすると借入額の1.1%(税込)、借り換えの場合0.99%(税込)になります。返済口座を楽天銀行口座にすること自体はとくに難しいことではありませんので、借入額の1.1%(税込)が適用されると考えて良いでしょう。他のネット銀行のフラット35は軒並み借入額の2.2%(税込)が相場ですので、半額でフラット35が利用できるメリットがあります。

また、フラット35は「頭金が1割以上あるかないか?」で利用できる金利プランが変わってしまい、頭金1割未満だとかなり金利が高くなってしまうのですが、この頭金1割分を楽天銀行が融資してくれるスタイルの「固定と変動」を利用すれば、頭金が1割未満でも低金利のフラット35が利用できるメリットがあります。

さらに、注文住宅で発生する、建物竣工前に必要な土地取得資金、着工金、中間金を融資してくれるつなぎローンも用意されています。

フラット35を検討していて、事務手数料も一番安いフラット35にしたいという方におすすめの住宅ローンとなっています。

楽天銀行住宅ローン/フラット35キャンペーン

注目金利

| パワースマート住宅ローン | 変動金利(半年型)タイプ<自己資金優遇> | (-) | 0.710% | 0.710% | 借入金額が物件購入価格および建築請負価格の合計額の90%以内のお客さまが対象 | 2.20% | 無料 |

|---|---|---|---|---|---|---|---|

| フラット35(融資額90%以下/団信なし) | 全期間固定金利 | (21~35年) | 2.060% | 2.060% | 楽天銀行を返済口座に設定で事務手数料1.10%、借り換えで0.99% | 1.10% | 無料 |

| フラット35(融資額90%超/団信なし) | 全期間固定金利 | (15~20年) | 1.820% | 1.820% | 楽天銀行を返済口座に設定で事務手数料1.10%、借り換えで0.99% | 1.10% | 無料 |

| フラット35s(融資額90%以下/団信なし):15年以上~20年以下 | 当初固定金利 | (5年) | 1.160% | 1.710% | 楽天銀行を返済口座に設定で事務手数料1.10%、借り換えで0.99% | 1.10% | 無料 |

| フラット35s(融資額90%以下/団信なし):21年以上~35年以下 | 当初固定金利 | (10年) | 1.510% | 2.060% | 楽天銀行を返済口座に設定で事務手数料1.10%、借り換えで0.99% | 1.10% | 無料 |

| フラット35(融資額90%以下/団信あり) | 全期間固定金利 | (15~20年) | 1.910% | 1.910% | 楽天銀行を返済口座に設定で事務手数料1.10%、借り換えで0.99% | 1.10% | 無料 |

借り換えではなく、新規借入でおすすめの住宅ローンを探している方はこちら

FPの私が絶対におすすめしたい住宅ローンランキング/新規借入編

FPの私が絶対におすすめしたい住宅ローンランキング/新規借入編 FPの私が「借り換え」で絶対におすすめしたい住宅ローンランキング/借り換え編

FPの私が「借り換え」で絶対におすすめしたい住宅ローンランキング/借り換え編 住信SBIネット銀行

住信SBIネット銀行 auじぶん銀行

auじぶん銀行 楽天銀行

楽天銀行

住宅ローンの借り換えについて、きちんと理解していない方は少なくありません。

まずは「住宅ローン借り換え」の裏側についての正確な理解が必要です。