筆者がFP(ファイナンシャル・プランナー)として住宅ローンの相談を受けているとこの質問が一番聞かれることと言っても過言ではありません。この疑問への回答として、FP(ファイナンシャル・プランナー)が自信を持っておすすめする住宅ローンをランキング形式で紹介します。

- 住宅ローンの「金利タイプ」によって、おすすめできる住宅ローンは変わってくるため、「金利タイプ」ごとにおすすめの住宅ローンを紹介します。

- 住宅ローンの金利は常に更新されるため、常に最新情報にランキングを更新しています。

いきなり、住宅ローンランキングの結果を見たい方は

ランキングを見る前に

住宅ローンランキングを見る前に決めておかなければならないものが

「どの金利タイプを選ぶのか?」

です。

住宅ローンには、大きく分けて

という3つの金利タイプがあります。

違う金利タイプ同士で比較しても、ベースの金利やメリットデメリットが変わってしまうため、意味がないのです。

今回のランキングでは

- 変動金利

- 当初10年固定金利(※当初固定金利で最も代表的なもの)

- 全期間固定金利(※フラット35含む)

の3つのタイプに分けてランキングを作成しています。

まずは金利タイプを選択してから、FPの私が絶対におすすめしたい住宅ローンをチェックしましょう。

住宅ローン金利タイプのメリットデメリット比較

| 金利タイプ | 変動金利 | 当初固定金利/一定期間固定金利 | 全期間固定金利 |

|---|---|---|---|

| 金利タイプの解説 | 調達金利(無担保コールレート・政策金利)の変動に合わせて、住宅ローンの金利も変動する金利タイプ | 借り入れから一定期間は同じ金利が適用される金利タイプ。当初期間終了後は、新たに変動金利や固定金利など金利タイプを選択できる | 借り入れから完済までずっと同じ金利が適用される金利タイプ |

| メリット | ・他の金利タイプよりもベースの金利が低金利 | ・当初期間の金利は低金利 | ・借入から完済まで金利はずっと同じ ・返済額がずっと一定なので返済計画が立てやすい |

| デメリット | ・返済途中に金利が上昇すると返済額・利息が上昇するリスクがある ・返済額が金利動向で変動してしまうので返済計画が立てにくい |

・当初期間終了後は金利が上昇する設計のものが多い ・当初期間終了後に変動金利を選べば金利上昇リスクが発生する |

・他の金利タイプよりもベースの金利が高金利 ・積極的に販売している銀行が少ない |

| 金利上昇リスク | あり | あり | なし |

| ベースの金利 | 低金利 | 当初期間は低金利 当初期間終了後は高金利 |

高金利 |

| 主力商品として販売している銀行 | ネット銀行 流通系銀行 |

大手都市銀行(メガバンク) 地方銀行 |

フラット35 → 各銀行が販売 |

| 注意事項 | ・金利が上昇しても、返済額の上昇率は5年で1.25倍に制限される ・金利は半年ごとに見直される |

・当初固定タイプは当初期間終了後に金利の引き下げ幅が小さくなる(金利が上昇する) ・全期間固定タイプは金利の引き下げ幅は完済まで一定だが金利のベースは高い |

・フラット35は販売を銀行に委託しているため、どこの銀行でもフラット35を利用することができる。 ・民間の金融機関は積極的に全期間固定金利を販売していない。 |

| 今と同じ低金利状態が続く | ○ | △ | × |

| 今よりも少し上昇する | ○ | ○ | △ |

| 今よりも大きく上昇する | × | × | ○ |

ちなみに

という質問にはこう回答します。

FPの私が絶対におすすめしたい住宅ローンの「金利タイプ」ランキングは

1位:全期間固定金利

2位:変動金利

3位:当初10年固定金利

です。

1番に「全期間固定金利」をおすすめする理由

2023年時点の金利を見ると

というのが現状です。

この大きな要因となっているのが日銀の展開している「金融政策」です。

年80兆円規模の国債買い入れ

国債は買い手が増えると金利が下がる仕組みであり、国債金利が下がると住宅ローン金利も低下する

マイナス金利の導入

民間銀行が日銀に預金するとマイナス金利で利息が取られるので、積極的に担保がある住宅ローンで融資をする圧力がかかる。住宅ローンの金利競争が激化して、結果として住宅ローン金利も低下する

結局、作られた低金利ですから

- 国債を買い切ってしまったら、政策は止めざるを得ない

- マイナス金利によって銀行の経営が悪化しすぎれば、政策は止めざるを得ない

- 景気が向上したら、金融政策は停止して、金融正常化をしなければならない

- 政権が変わったら、、政策が変わる可能性がある

- 日銀総裁が変わったら、、政策が変わる可能性がある・・・

どれも「確実」というものではありませんが、

のです。

「金融政策が止まる」「金融政策が弱まる」形になれば、住宅ローン金利は上昇します。

だからこそ、低金利の今のうちに「全期間固定金利を選ぶ」ことをおすすめしているのです。

今後の住宅ローン金利予想はこちらを参考にしてください。

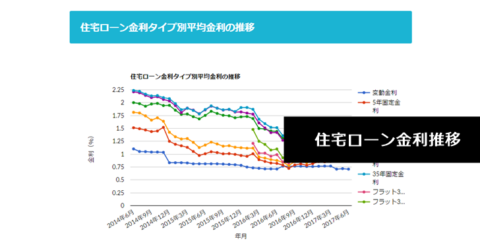

現在の住宅ローン金利推移はこちらを参考にしてください。

2番目に「変動金利」をおすすめする理由

と思う方も多いかと思いますが、実際はそうではありません。

当初固定金利というのは

- 当初固定期間:金利の引き下げ幅が大きい(≒低金利)

- 当初固定金利終了後:金利の引き下げ幅が小さい(≒高金利)

という設計の住宅ローンがほとんどです。

選ぶ住宅ローンによっては

どんな形で金利が上昇したとしても、「変動金利」の方が総返済額が安くなる

= 「変動金利」の方が「当初10年固定金利」よりも金利上昇リスクが少ない

ということになってしまうのです。

詳しくは下記ページで解説しています。

そもそもの金利も「当初10年固定金利」より「変動金利」の方が低金利であり、金利上昇リスクも低いのですから

金利が上昇する可能性が高い今おすすめできるのは

「当初10年固定金利」より「変動金利」

なのです。

FPの私が絶対におすすめしたい住宅ローンランキング

FPの私が絶対におすすめしたいの住宅ローン「全期間固定金利」ランキング

ランキングの解説

全期間固定金利で住宅ローンを比較検討する際にポイントになるのは

- 金利が低金利であること

- フラット35か?民間銀行の住宅ローンか?

- フラット35の場合、「フラット35S」が使えるかどうか?

- フラット35の場合、低金利の「フラット35保証型」が使えるかどうか?

- 「保障」の有無

の5点です。

1.金利が低金利であること

全期間固定金利というのは

借入から完済まで金利が一定

という金利プランですので

と考えてほぼ間違えありません。

保証料も含めた実質金利が低金利の住宅ローンが一番お得な住宅ローンになるのです。

2.フラット35か?民間銀行の住宅ローンか?

全期間固定金利の大きな選択肢として

住宅金融支援機構という独立行政法人が提供している「フラット35」という商品があります。

「フラット35」の特徴は

- 全国の銀行が代理店となって販売している

- どの銀行のフラット35を選んでも金利は同じ

- フラット35の提供している銀行によって事務手数料・保証料は異なる

- 団信を外すこともできる

- フラット35を利用するためには購入する物件がフラット35の適用基準・技術基準を満たしている必要がある

というものです。

ここからわかることは

ということです。

また、団信は「金利+0.2%」に設定されているので

- 団信を外す → フラット35の方が民間銀行の住宅ローンよりも低金利になる

- 団信を付ける → 民間銀行の住宅ローンとほとんど変わらない金利になる

という特徴があります。

おすすめのフラット35はこちら

3.フラット35の場合、「フラット35S」が使えるかどうか?

「フラット35S」とは

を言います。

通常のフラット35の金利がベースですが、当初5年間、当初10年間は金利が優遇されるのです。当初固定金利と違うのは、当初期間終了後も、固定金利が継続するという点です。

「フラット35S」が使える物件というのは限られてしまいますが、使えるのであれば使った方がお得です。

4.フラット35の場合、低金利の「フラット35保証型」が使えるかどうか?

フラット35には「買取型」と「保証型」という2つのタイプがあります。

- 「買取型」:住宅ローンの提供主体は、住宅金融支援機構になるため金利が一律

- 「保証型」:住宅ローンの提供主体は、銀行になるため、銀行によって金利が異なる(住宅金融支援機構は保証会社の役割になる)

多くの銀行や金融機関が提供しているのは「買取型」のフラット35ですが、一部の銀行は「保証型」のフラット35を提供しています。

「保証型」のフラット35は、銀行が自由にフラット35の金利を決められるため、「買取型」のフラット35よりも低金利に設定されることが多いのです。

ただし、低金利の「保証型」のフラット35は、利用条件(自己資金の比率など)が「買取型」のフラット35よりも厳しくなっていることが多いので注意が必要です。

フラット35保証型はこちら

5.保障の有無

- フラット35:団信を付けるか付けないか?選択可能

- 民間銀行の住宅ローン:団信無料付帯

- 一部の民間銀行の住宅ローン:疾病保障、がん保障、介護保障などが団信にプラスして無料付帯

となっています。

全期間固定金利を選ぶ方の場合は、借り入れ中に借り換えをするケースは少ないため、新規借り入れ時の住宅ローンが完済まで付き合う住宅ローンとなります。

となると、今は必要性を感じないとしても、将来的に「疾病保障、がん保障、介護保障のある住宅ローンにしておけばよかった。」と思う可能性も高いのです。

住宅ローン「全期間固定金利」ランキング

1位:住信SBIネット銀行

おすすめの理由

住信SBIネット銀行のフラット35は、保証料無料で、事務手数料が「借入額 × 1.1%(税込)」と格安の事務手数料設定となっています。病気やケガで働けなくなったら毎月の住宅ローン返済が免除される、全疾病保障があり、12カ月継続して働けなくなったら住宅ローン残高が0円になる「疾病保障」が「借入金額の0.5%を事務取扱手数料に上乗せ」という格安で付帯することができます。

また、通常のフラット35よりも、低金利になる「フラット35保証型」も提供されているため、コスト負担を抑えながらフラット35を利用することができます。

病気になるリスクも回避したい方で、かつ低金利の「フラット35」を選ぶ方におすすめの住宅ローンとなっています。

住信SBIネット銀行住宅ローン/フラット35の概要

住信SBIネット銀行は三井住友信託銀行とSBIホールディングスが共同で出資するネット銀行です。元々ソフトバンクグループの金融関連企業だったSBIホールディングスのネット銀行としての強みと、三井住友信託銀行のリアルな信託銀行としての銀行サービスの強みを併せ持つ銀行として、革新的な銀行サービスを提供している銀行です。

住信SBIネット銀行住宅ローン/フラット35は、住信SBIネット銀行の提供するフラット35の住宅ローンサービスです。住信SBIネット銀行では、フラット35(買取型)とフラット35(保証型)の2つのフラット35商品を提供しています。

住信SBIネット銀行のフラット35(買取型)の特徴は「フラット35の中で最低水準の低金利」「事務手数料が借入額の1.1%(税込)と安い(借り換え時は0.99%(税込))」「全疾病保障が事務手数料借入額0.5%の上乗せで入れる」「頭金なしでも、低金利のフラット35が利用できるプランあり」「保証料無料の事務手数料型」「来店せずにお手続き完了」という点が挙げられます。

住信SBIネット銀行のフラット35(保証型)の特徴は「頭金1割以上の方が利用できる」「フラット35(買取型)よりも低金利」「事務手数料が借入額の2.2%(税込)と高い」「全疾病保障無料付帯」「団信無料付帯」「来店せずにお手続き完了」という点が挙げられます。

とくにおすすめなのは、低金利で、団信・全疾病保障無料付帯のフラット35(保証型)です。フラット35(保証型)であれば、団信などの費用負担なしで、通常のフラット35(買取型)よりも低金利で全期間固定金利の住宅ローンを借りられるのです。その代わり、自己資金の条件がフラット35よりも引きあがりますが、十分にメリットがあるフラット35と言えます。

フラット35(買取型)は、頭金が1割未満でも利用できますが、「頭金が1割以上あるかないか?」で利用できる金利プランが変わってしまい、頭金1割未満だとかなり金利が高くなってしまいます。この頭金1割分を住信SBIネット銀行が融資してくれるスタイルの「ミスターパッケージローン」を利用すれば、頭金が1割未満でも低金利のフラット35が利用できるメリットがあります。

また、住信SBIネット銀行の通常の住宅ローンの特徴は全疾病保障が無料付帯ですが、フラット35買取型)でも借入額の0.5%の事務手数料の上乗せで全疾病保障を付帯することができます。さらに注目すべき点として、一般的に有料の疾病保障は「金利+0.2%~0.3%」が相場ですが「事務手数料+0.5%」の上乗せで付帯できるため、断然負担額は安いのです。

フラット35を検討していて、格安で全疾病保障も付帯したいという方におすすめの住宅ローンとなっています。

住信SBIネット銀行住宅ローン/フラット35キャンペーン

注目金利

| パワースマート住宅ローン | 変動金利(半年型)タイプ<自己資金優遇> | (-) | 0.660% | 0.660% | 借入金額が物件購入価格および建築請負価格の合計額の90%以内のお客さまが対象 | 2.20% | 無料 |

|---|---|---|---|---|---|---|---|

| フラット35(買取型)(融資額90%以下/団信なし) | 全期間固定金利 | (21~35年) | 1.620% | 1.620% | 借り換えで事務手数料0.99% | 1.10% | 無料 |

| フラット35(買取型)(融資額90%超/団信なし) | 全期間固定金利 | (15~20年) | 1.340% | 1.340% | 借り換えで事務手数料0.99% | 1.10% | 無料 |

| フラット35s(買取型)(融資額90%以下/団信なし):21年以上~35年以下 | 当初固定金利 | (10年) | 1.120% | 1.620% | 借り換えで事務手数料0.99% | 1.10% | 無料 |

| フラット35s(保証型)(融資額80%以下/団信あり) | 当初固定金利 | (5年) | 1.740% | 1.790% | - | 2.20% | 無料 |

| フラット35s(保証型)(融資額80%以下/団信あり) | 当初固定金利 | (10年) | 1.740% | 1.790% | - | 2.20% | 無料 |

| フラット35(保証型)(借り換え/団信あり) | 全期間固定金利 | (15~35年) | 1.790% | 1.790% | - | 2.20% | 無料 |

2位:ARUHI

おすすめの理由

ARUHIは、フラット35専門の住宅ローン会社です。おすすめのポイントは、「ARUHI スーパーフラット」という自己資金を用意できる方の場合は、通常のフラット35よりも低金利で借り入れができる「保証型」のプランがあるからです。自己資金を準備できる方におすすめのフラット35となっています。

ARUHI住宅ローン/フラット35の概要

ARUHIは住宅ローン専門の金融機関SBIアルヒ株式会社が提供している住宅ローンです。SBIモーゲージが社名変更したのがSBIアルヒ株式会社でフラット35の取り扱いシェアでは13年連続シェアNo.1を記録しています。(※2010年度-2023年度統計、取り扱い全金融機関のうち借り換えを含む【フラット35】実行件数(2024年3月末現在、ARUHI調べ))販売商品は「フラット35」が主力と考えて良いでしょう。

ARUHIの住宅ローンの特徴は「フラット35の中で最低水準の低金利(※【フラット35】業界最低水準(ただしスタンダードタイプの場合)。ARUHI 調べ。)」「事前審査、最短即日。本審査最短3営業日という審査スピード」「全国130か所を超える店舗で相談可能(※2024年3月末現在)」「頭金なしでも、低金利のフラット35が利用できるプランあり」「保証料無料の事務手数料型」という点が挙げられます。

フラット35を選ぶときの最有力候補と考えて良いでしょう。フラット35はどの金融機関から申込んでも、金利はどこも最低水準の金利ですのでとくに違いがありませんが、事前審査、最短即日。本審査最短3営業日という審査スピードは非常に魅力的と考えて良いでしょう。融資までの期間も短くなります。

また、フラット35は「頭金が1割以上あるかないか?」で利用できる金利プランが変わってしまい、頭金1割未満だとかなり金利が高くなってしまうのですが、この頭金1割分をARUHIが融資してくれるスタイルの「ARUHIフラットα」を利用すれば、頭金が1割未満でも低金利のフラット35が利用できるメリットがあります。

また、店舗も全国に100か所以上あるので相談しながらフラット35を検討することが可能です。新規借り入れはもちろんのこと、借り換えでも重宝する店舗相談と言えます。

デメリットは「商品はフラット35のみ」「ノンバンク」「事務手数料が借入額の2.2%(税込)と平均的な設定」と言うことです。ノンバンクですが、フラット35のシェア1位という実績は十分に信頼できるものですので、フラット35を検討するのであればおすすめできる住宅ローンと言えます。

ARUHI住宅ローン/フラット35キャンペーン

3位:楽天銀行

おすすめの理由

楽天銀行のフラット35は、保証料無料で、事務手数料が楽天銀行口座を返済口座に設定すれば「借入額 × 1.1%(税込)」で借りることができます。通常のネット銀行のフラット35では「借入額 × 2.2%(税込)」がベースですので、事務手数料が半分で済むのです。「フラット35」「フラット35S」を選ぶのにおすすめの住宅ローンとなっています。

楽天銀行住宅ローン/フラット35の概要

楽天銀行は楽天株式会社の子会社であり、楽天グループのネット銀行です。楽天銀行は自社の住宅ローンも提供するようになったのですが、それ以前は「フラット35」のみを取り扱っていたため、現在も「フラット35」をメインの住宅ローン商品として提供しています。楽天銀行住宅ローン/フラット35は、楽天銀行の提供するフラット35の住宅ローンサービスです。

楽天銀行の住宅ローンの特徴は「フラット35の中で最低水準の低金利」「楽天銀行口座を返済口座にすると事務手数料が借入額の1.1%(税込)と格安」「頭金なしでも、低金利のフラット35が利用できるプランあり」「保証料無料の事務手数料型」「来店せずにお手続き完了」という点が挙げられます。

とくに注目したいのは事務手数料です。フラット35の金利は住宅金融公庫側が最低金利を設定するので、大手銀行はほぼ同じ金利になってしまいます。そこで違いが出てくるのは事務手数料なのです。楽天銀行の事務手数料は基本が借入額の1.43%(税込)で、楽天銀行口座を返済口座にすると借入額の1.1%(税込)、借り換えの場合0.99%(税込)になります。返済口座を楽天銀行口座にすること自体はとくに難しいことではありませんので、借入額の1.1%(税込)が適用されると考えて良いでしょう。他のネット銀行のフラット35は軒並み借入額の2.2%(税込)が相場ですので、半額でフラット35が利用できるメリットがあります。

また、フラット35は「頭金が1割以上あるかないか?」で利用できる金利プランが変わってしまい、頭金1割未満だとかなり金利が高くなってしまうのですが、この頭金1割分を楽天銀行が融資してくれるスタイルの「固定と変動」を利用すれば、頭金が1割未満でも低金利のフラット35が利用できるメリットがあります。

さらに、注文住宅で発生する、建物竣工前に必要な土地取得資金、着工金、中間金を融資してくれるつなぎローンも用意されています。

フラット35を検討していて、事務手数料も一番安いフラット35にしたいという方におすすめの住宅ローンとなっています。

楽天銀行住宅ローン/フラット35キャンペーン

注目金利

| パワースマート住宅ローン | 変動金利(半年型)タイプ<自己資金優遇> | (-) | 0.660% | 0.660% | 借入金額が物件購入価格および建築請負価格の合計額の90%以内のお客さまが対象 | 2.20% | 無料 |

|---|---|---|---|---|---|---|---|

| フラット35(融資額90%以下/団信なし) | 全期間固定金利 | (21~35年) | 1.620% | 1.620% | 楽天銀行を返済口座に設定で事務手数料1.10%、借り換えで0.99% | 1.10% | 無料 |

| フラット35(融資額90%超/団信なし) | 全期間固定金利 | (15~20年) | 1.340% | 1.340% | 楽天銀行を返済口座に設定で事務手数料1.10%、借り換えで0.99% | 1.10% | 無料 |

| フラット35s(融資額90%以下/団信なし):15年以上~20年以下 | 当初固定金利 | (5年) | 0.730% | 1.230% | 楽天銀行を返済口座に設定で事務手数料1.10%、借り換えで0.99% | 1.10% | 無料 |

| フラット35s(融資額90%以下/団信なし):21年以上~35年以下 | 当初固定金利 | (10年) | 1.120% | 1.620% | 楽天銀行を返済口座に設定で事務手数料1.10%、借り換えで0.99% | 1.10% | 無料 |

| フラット35(融資額90%以下/団信あり) | 全期間固定金利 | (15~20年) | 1.430% | 1.430% | 楽天銀行を返済口座に設定で事務手数料1.10%、借り換えで0.99% | 1.10% | 無料 |

4位:ソニー銀行

おすすめの理由

民間銀行の住宅ローンの中では、全期間固定金利の金利が低金利に設定されている銀行です。また、全期間固定金利の金利が低金利な「住宅ローン」プランの場合、事務手数料も4.4万円(税込)と安く、保証料も無料ですので、お得です。

民間銀行の住宅ローンを検討している方におすすめの住宅ローンとなっています。

ソニー銀行住宅ローンの概要

ソニー銀行はソニー、三井住友銀行などの出資によって設立された「新たな形態の銀行」に位置付けられる銀行で、ソニーフィナンシャルホールディングス傘下のネット銀行です。ネット銀行としてははじめて住宅ローンサービスを提供したパイオニアであり、保証料無料、来店不要などのネット銀行の住宅ローンのモデルはソニー銀行が開発したものです。

ソニー銀行の住宅ローンの特徴は「変動金利が業界トップクラスの低金利」「半月前に金利発表」「がん50%保障特約付団信無料付帯」「変動金利から固定金利、固定金利から変動金利への切り替えがいつでも可能」「固定期間終了後に変動金利を選んでも金利上昇はない」「自己資金1割以上で金利優遇」「事務手数料44,000円(税込)のプランがある」という点が挙げられます。

変動金利が低金利というのは、もちろん重要なポイントですが、固定金利を選んでも、固定期間終了後はその時点の変動金利が自動的に適用されるので、他のネット銀行の当初固定金利のように当初期間終了後の金利上昇を気にする必要がないという大きなメリットがあります。

また、変動金利、固定金利の切り替えがいつでも何度でも可能で、半月前に金利発表があるため、その金利を見て、金利タイプを変更することも可能になっています。

さらにソニー銀行では「AIによる自動審査」を導入しています。審査担当者の判断に近い精度の自動審査で通常2~6日程度かかっていた仮審査結果が最短60分で回答できるため、住宅ローン利用者にとっても、融資実行までの期間が短縮できるメリットがあります。

金利が低金利で、当初期間終了後の金利上昇の心配がない、半月前に金利発表など金利面でのサービスが充実している半面、付加価値サービスやキャンペーンには積極的ではないので、純粋に金利面のメリットを感じる方におすすめの住宅ローンとなっています。

ソニー銀行住宅ローンキャンペーン

注目金利

| パワースマート住宅ローン | 変動金利(半年型)タイプ<自己資金優遇> | (-) | 0.660% | 0.660% | 借入金額が物件購入価格および建築請負価格の合計額の90%以内のお客さまが対象 | 2.20% | 無料 |

|---|---|---|---|---|---|---|---|

| 変動セレクト住宅ローン | 変動金利(新規) | (-) | 0.897% | 0.897% | 固定と変動を何度でも切り替え可能 | 2.20% | 無料 |

| 変動セレクト住宅ローン | 全期間固定金利(借り換え) | (2年) | 1.695% | 0.897% | 固定と変動を何度でも切り替え可能 | 2.20% | 無料 |

| 住宅ローン | 全期間固定金利(新規) | (15年) | 2.328% | 1.257% | 固定と変動を何度でも切り替え可能 | 44,000 | 無料 |

| 住宅ローン | 全期間固定金利(借り換え) | (15年) | 2.328% | 1.257% | 固定と変動を何度でも切り替え可能 | 44,000 | 無料 |

5位:りそな銀行

おすすめの理由

都市銀行の中では、みずほ銀行に次いで全期間固定金利の金利が低金利に設定されている銀行と言えます。都市銀行ですので、保証料が「金利+0.2%」になってしまいますが、保証料分を加味しても、十分に低金利に設定されている住宅ローンです。

りそな銀行住宅ローンの概要

りそな銀行はりそなホールディングス傘下の100%子会社で、3大メガバンクの次に位置する都市銀行です。メガバンクと比較するとリテール部門(個人向け)のサービスに力を入れている銀行です。

りそな銀行の住宅ローンの特徴は「都市銀行の信頼性」「全国展開しており店舗での相談が可能」「当初10年固定金利が低金利」「全期間固定金利が低金利」「WEB申込専用の低金利借り換えプランがある」「火災保険最大20%割」「女性向け住宅ローン」「諸費用ローン」「住宅ローンプランが豊富」などが挙げられます。

ベースとして、当初10年固定金利と全期間固定金利が低金利の設定となっています。また、WEB申込専用の低金利借り換えプラン「りそな借りかえローン(WEB申込限定プラン)」では、事務手数料が「借入額の2.2%(税込)+3.3万円(税込)」とネット銀行の住宅ローンに近い設定となっていて、保証料は不要です。その他の住宅ローンでは保証料は金利+0.2%が必要ですので、混同しないように注意しましょう。

また、大きな特徴として「住宅ローンプランが豊富」なこともメリットになっています。「親子二世代の住宅ローン」「フラット35」「住み替えローン」「建て替えローン」「女性向け住宅ローン」「諸費用ローン」「ミックスローン」「省エネ対策をしている住宅向け住宅ローン」「太陽光発電システム付の住宅向け日照補償付住宅ローン」・・・とかなり幅広いラインナップとなっています。諸費用が支払えない方や太陽光発電システム付の住宅を購入したい方など目的に応じた住宅ローン選びが可能です。

デメリットとしては、「りそな借りかえローン(WEB申込限定プラン)」以外は都市銀行の諸費用設計「保証料:金利+0.2%」ですので、ネット銀行と比較すると金利が高く、比較的低金利に設定されている全期間固定金利も、フラット35には勝てないという状況があります。

ネット銀行と闘えるレベルの低金利は「りそな借りかえローン(WEB申込限定プラン)」に限られてしまうというのが大きなデメリットと言えます。

借り換えを検討しているが、ネット銀行ではなく、信頼性の高い都市銀行で借りたいという方におすすめの住宅ローンとなっています。

りそな銀行住宅ローンキャンペーン

注目金利

| パワースマート住宅ローン | 変動金利(半年型)タイプ<自己資金優遇> | (-) | 0.660% | 0.660% | 借入金額が物件購入価格および建築請負価格の合計額の90%以内のお客さまが対象 | 2.20% | 無料 |

|---|---|---|---|---|---|---|---|

| ずーっとお得!全期間型/保証料金利上乗せ型 | 変動金利 | (-) | 0.840% | 0.840% | - | 33,000 | 0.20%金利上乗せ |

| はじめがお得!当初型/保証料金利上乗せ型 | 当初固定金利 | (10年) | 2.485% | 1.075% | - | 33,000 | 0.20%金利上乗せ |

| りそな借りかえローン | 変動金利(借り換え専用Web申込限定プラン) | (-) | 0.640% | 0.640% | - | 2.20%+33,000 | 無料 |

| りそな借りかえローン | 当初固定金利(借り換え専用Web申込限定プラン) | (10年) | 2.085% | 0.640% | - | 2.20%+33,000 | 無料 |

FPの私が絶対におすすめしたいの住宅ローン「変動金利」ランキング

ランキングの解説

「変動金利」を選ぶときには、それほど難しい考え方は不要です。

ですので、まずは金利で比較すれば良いのです。

これに加えて

- 事務手数料・保証料などの諸費用の安さ

- 疾病保障、介護保障などの保障の手厚さ

- グループ店の買い物割引など付加価値サービスの充実

を加味して、ランキングを決定します。

住宅ローン「変動金利」ランキング

1位:住信SBIネット銀行

おすすめの理由

常に変動金利が1位、2位を争う低金利です。金利が低金利であることに勝るメリットはありませんが、加えて「全疾病保障」という疾病保障が無料付帯されているため、病気になって働けなくなっても、住宅ローン残高が0円になるメリットがあります

「総返済額が安いこと」と「疾病保障無料付帯」でおすすめの住宅ローンです。

住信SBIネット銀行住宅ローンの概要

住信SBIネット銀行は三井住友信託銀行とSBIホールディングスが共同で出資するネット銀行です。元々ソフトバンクグループの金融関連企業だったSBIホールディングスのネット銀行としての強みと、三井住友信託銀行のリアルな信託銀行としての銀行サービスの強みを併せ持つ銀行として、革新的な銀行サービスを提供している銀行です。

住信SBIネット銀行の住宅ローンの特徴は「変動金利は業界トップクラスの低金利」「当初固定金利は業界トップクラスの低金利」「全疾病保障が無料付帯」「女性限定でガン診断給付金」「印紙代不要」「他行口座からの資金移動手数料0円」などがあります。

大きな特徴は「業界トップクラスの低金利」と「全疾病保障が無料付帯」という2点です。

ガン(悪性新生物)、急性心筋梗塞、脳卒中、高血圧症、糖尿病、慢性腎不全、肝硬変、慢性膵炎やそれ以外の病気になって就業不能状態になった場合、最長12カ月は毎月のローン返済額が保険金で支払われ、12ヵ月を経過するとローン残債全額が保険で支払われるので住宅ローンが完済状態になるのです。

他の銀行でも、3大疾病保障、8疾病保障などが付帯されている住宅ローンもあるのですが、有料で「金利+0.3%」というのが相場です。たった0.3%と考えてしまいがちですが、総返済額で計算すれば200万円~300万円ぐらいの負担増になります。

これが無料で付帯されているということが住信SBIネット銀行住宅ローンの独自のメリットになっているのです。その上、低金利なのですから、借り換えで年齢が高くなっている、病気リスクが大きくなっている方にはありがたい住宅ローンとなっています。

病気になるリスクを回避したい方、老後までの安全性を重視したい方、その上で低金利の住宅ローンを検討している方におすすめできる住宅ローンとなっています。

住信SBIネット銀行住宅ローンキャンペーン

注目金利

| パワースマート住宅ローン | 変動金利(半年型)タイプ<自己資金優遇> | (-) | 0.660% | 0.660% | 借入金額が物件購入価格および建築請負価格の合計額の90%以内のお客さまが対象 | 2.20% | 無料 |

2位:SBIマネープラザ

おすすめの理由

SBIマネープラザが販売している「住宅ローン」は、住信SBIネット銀行の住宅ローン商品ですので、商品スペックはほぼ同じに設定されています。

「総返済額が安いこと」と「疾病保障無料付帯」という点は同じなのです。その上で、SBIマネープラザでは店舗での相談が可能です。実際に対面で相談してから住宅ローンを決めたいという方におすすめできる住宅ローンです。

SBIマネープラザ住宅ローンの概要

SBIマネープラザは銀行代理業者として、住信SBIネット銀行の住宅ローン「住宅ローン」を販売しています。SBIマネープラザは、SBIグループ唯一の対面で相談できる「金融サービス事業」の中核企業として、証券・保険・住宅ローン・銀行預金などの多種多様な金融商品を店舗で販売する企業です。

同じSBIグループの住信SBIネット銀行の住宅ローン「住宅ローン」を、SBIマネープラザが対面で販売する形をとっています。「住宅ローン」は、「ネット銀行の低金利」と「対面で相談できる安心感」を併せ持つ住宅ローンなのです。契約自体は住信SBIネット銀行と契約する形となります。

SBIマネープラザの住宅ローンの特徴は「変動金利は業界トップクラスの低金利」「当初固定金利は業界トップクラスの低金利」「全疾病保障が無料付帯」「店舗で対面での相談が可能」などがあります。

大きな特徴は「業界トップクラスの低金利」と「全疾病保障が無料付帯」、「対面での相談が可能」という3点です。

全疾病保障とは、ガン(悪性新生物)、急性心筋梗塞、脳卒中、高血圧症、糖尿病、慢性腎不全、肝硬変、慢性膵炎やそれ以外の病気になって就業不能状態になった場合、最長12カ月は毎月のローン返済額が保険金で支払われ、12ヵ月を経過するとローン残債全額が保険で支払われるので住宅ローンが完済状態になるのです。

他の銀行でも、3大疾病保障、8疾病保障などが付帯されている住宅ローンもあるのですが、有料で「金利+0.3%」というのが相場です。たった0.3%と考えてしまいがちですが、総返済額で計算すれば200万円~300万円ぐらいの負担増になります。

これが無料で付帯されているということが住信SBIネット銀行の住宅ローンの特徴ですが、SBIマネープラザが販売する「住宅ローン」も、この「全疾病保障が無料付帯」という特典があるのです。

そのうえで、ベースがネット銀行の住宅ローンですので低金利のままの商品設計で、対面で相談できるメリットがあります。

「低金利の住宅ローンを選びたいけれども、ネット銀行は対面で相談できないから不安」という方におすすめの住宅ローンとなっています。

SBIマネープラザ住宅ローンキャンペーン

注目金利

| パワースマート住宅ローン | (-) | 0.660% | 0.660% | 借入金額が物件購入価格および建築請負価格の合計額の90%以内のお客さまが対象 | 2.20% | 無料 |

|---|---|---|---|---|---|---|

| 住宅ローン/通期引下げプラン | (-) | 0.648% | 0.648% | - | 2.20% | 無料 |

| 住宅ローン/通期引下げプラン | (2年) | 1.519% | 1.225% | - | 2.20% | 無料 |

| 住宅ローン/当初引下げプラン | (7年) | 1.399% | 1.740% | - | 2.20% | 無料 |

| 住宅ローン/当初引下げプラン | (15年) | 1.679% | 1.740% | - | 2.20% | 無料 |

3位:PayPay銀行

おすすめの理由

変動金利が、業界トップクラスの低金利です。

PayPay銀行が住宅ローンに参入したのは2019年と後発であるため、他のネット銀行よりも低金利の変動金利に設定することで、顧客獲得を強化しています。

金利面だけを考えれば、一番有利な住宅ローンとなっています。

ただし、疾病保障などの無料付帯サービスがないため、おすすめランキングとしては、4位に位置付けています。

PayPay銀行住宅ローンの概要

PayPay銀行住宅ローンは、ネット銀行の先駆けであるPayPay銀行が提供する住宅ローンです。三井住友銀行およびヤフーの連結子会社という側面もあります。PayPay銀行は、長い間住宅ローンには進出してこなったのですが、2019年8月から住宅ローンを提供しはじめました。

PayPay銀行住宅ローンの特徴は「変動金利がトップクラスの低金利」「当初10年固定金利がトップクラスの低金利」「保証料無料のネット銀行型の住宅ローン」「電子契約で収入印紙代無料」「他行の返済口座から無料で返済口座へ資金移動可能」「来店不要」「最短即日の事前審査(仮審査回答)」「本審査も最短3営業日」「最大2億円の借り入れが可能」という点です。

最大のメリットは、住宅ローンを提供する銀行の中では後発ですので、その分、他行に負けない低金利設定を武器に顧客獲得を狙っています。変動金利、当初10年固定金利ともトップクラスの低金利です。

また、ネット銀行という特性をいかして、来店不要、最短即日の仮審査回答、最短3営業日での本審査回答、電子契約による収入印紙代不要など、スピーディーな借り入れができる体制を整えています。

付帯保険無料などの特別なサービスはない住宅ローンですが、「金利が低金利」かつ「ネットで簡単かつスピーディーに契約可能」という特徴がある住宅ローンとなっています。

PayPay銀行住宅ローンキャンペーン

注目金利

| パワースマート住宅ローン | 変動金利(半年型)タイプ<自己資金優遇> | (-) | 0.660% | 0.660% | 借入金額が物件購入価格および建築請負価格の合計額の90%以内のお客さまが対象 | 2.20% | 無料 |

|---|---|---|---|---|---|---|---|

| 住宅ローン | 変動金利 | (-) | 0.780% | 0.415% | - | 2.20% | 無料 |

| 住宅ローン | 当初固定金利 | (2年) | 1.070% | 1.280% | - | 2.20% | 無料 |

| 住宅ローン | 当初固定金利 | (15年) | 1.900% | 1.280% | - | 2.20% | 無料 |

4位:auじぶん銀行

おすすめの理由

常に変動金利が1位、2位を争う低金利です。金利が低金利であることに勝るメリットはありませんが、加えて「がん50%保障団信」という疾病保障が無料付帯されているため、がんと診断された場合には、住宅ローン残高が半分になるメリットがあります。また、多少の節約ではありますが印紙代が電子契約のため0円になります。

「総返済額が安いこと」と「がん50%保障団無料付帯」でおすすめの住宅ローンです。auユーザーならさらにお得になるので要チェックです。

auじぶん銀行住宅ローンの概要

auじぶん銀行は三菱UFJ銀行がKDDIと共同出資するネット銀行です。KDDIは「au」を展開するモバイルキャリアですから、ケータイ向けのサービスに強みを持つネット銀行と言えます。個人向けの銀行サービスに力を要れているため、住宅ローンも主力商品と位置付けられています。

auじぶん銀行の住宅ローンの特徴は「業界トップクラスの低金利」「変動金利はネット銀行でも1位、2位を争う低金利」「がん診断でローン残高が半分になる『がん50%保障団信』が無料付帯」「180日以上の入院で住宅ローン残高が0円になる『全疾病保障』が無料付帯」「ネット完結なので印紙代不要」「auユーザー向けの割引プランあり」「事前審査は最短即日回答のスピード」という点が挙げられます。

変動金利が低金利かつ、がん診断で住宅ローン残高の半分が保険金で支払われる「がん50%保障団信」が無料であることも多くなメリットとなっています。※新団信は2023年7月1日以降お借入れの方に適用

さらにネット完結型なので書類の提出もすべてインターネットで完結できます。その分、郵送のタイムロスが少なく、本審査が最短2営業日という驚異のスピードで実現しているのです。

デメリットは、当初固定金利プランの当初期間終了後の金利上昇幅が大きいことです。当初固定金利の後に変動金利にすると、変動金利なのにかなりの高金利が設定されてしまうので注意が必要です。

変動金利はネット銀行でも1位、2位を争う低金利ですので、変動金利の住宅ローンを検討している方にはおすすめの住宅ローンです。

注目金利 2025年7月

| パワースマート住宅ローン | 変動金利(半年型)タイプ<自己資金優遇> | (-) | 0.660% | 0.660% | 借入金額が物件購入価格および建築請負価格の合計額の90%以内のお客さまが対象 | 2.20% | 無料 |

|---|---|---|---|---|---|---|---|

| 全期間引下げプラン 審査の結果によっては保証付金利プラン(3年、5年、10年)になる可能性あり。" | 変動金利 | (-) | 0.829% | 0.829% | 電子契約印紙代不要 auモバイル優遇割年率0.07%引下 じぶんでんき優遇割年率0.03%引下 審査の結果によっては保証付金利プラン(3年、5年、10年)になる可能性あり | 2.20% | 無料 ※※審査の結果、保証会社をご利用いただく場合は、保証料相当額を上乗せした金利が設定されますが、別途お支払いいただく保証料はございません。 |

| 当初期間引下げプラン 審査の結果によっては保証付金利プラン(3年、5年、10年)になる可能性あり。" | 当初固定金利 | (2年) | 1.260% | 1.640% | 電子契約印紙代不要 auモバイル優遇割年率0.07%引下 じぶんでんき優遇割年率0.03%引下 審査の結果によっては保証付金利プラン(3年、5年、10年)になる可能性あり | 2.20% | 無料 ※※審査の結果、保証会社をご利用いただく場合は、保証料相当額を上乗せした金利が設定されますが、別途お支払いいただく保証料はございません。 |

| 当初期間引下げプラン 審査の結果によっては保証付金利プラン(3年、5年、10年)になる可能性あり。" | 当初固定金利 | (15年) | 1.985% | 2.920% | 電子契約印紙代不要 auモバイル優遇割年率0.07%引下 じぶんでんき優遇割年率0.03%引下 審査の結果によっては保証付金利プラン(3年、5年、10年)になる可能性あり | 2.20% | 無料 ※※審査の結果、保証会社をご利用いただく場合は、保証料相当額を上乗せした金利が設定されますが、別途お支払いいただく保証料はございません。 |

※審査の結果、保証会社をご利用いただく場合は、保証料相当額を上乗せした金利が設定されますが、別途お支払いいただく保証料はございません。

5位:ソニー銀行

おすすめの理由

変動金利が、3位~5位の低金利に設定されています。金利タイプをいつでも、何度でも、変動金利と固定金利に切り替えることができ、翌月の金利を半月前に発表するなど、独自のサービスを展開しています。

固定金利、変動金利を細かくチューニングしたい方におすすめの住宅ローンです。

ソニー銀行住宅ローンの概要

ソニー銀行はソニー、三井住友銀行などの出資によって設立された「新たな形態の銀行」に位置付けられる銀行で、ソニーフィナンシャルホールディングス傘下のネット銀行です。ネット銀行としてははじめて住宅ローンサービスを提供したパイオニアであり、保証料無料、来店不要などのネット銀行の住宅ローンのモデルはソニー銀行が開発したものです。

ソニー銀行の住宅ローンの特徴は「変動金利が業界トップクラスの低金利」「半月前に金利発表」「がん50%保障特約付団信無料付帯」「変動金利から固定金利、固定金利から変動金利への切り替えがいつでも可能」「固定期間終了後に変動金利を選んでも金利上昇はない」「自己資金1割以上で金利優遇」「事務手数料44,000円(税込)のプランがある」という点が挙げられます。

変動金利が低金利というのは、もちろん重要なポイントですが、固定金利を選んでも、固定期間終了後はその時点の変動金利が自動的に適用されるので、他のネット銀行の当初固定金利のように当初期間終了後の金利上昇を気にする必要がないという大きなメリットがあります。

また、変動金利、固定金利の切り替えがいつでも何度でも可能で、半月前に金利発表があるため、その金利を見て、金利タイプを変更することも可能になっています。

さらにソニー銀行では「AIによる自動審査」を導入しています。審査担当者の判断に近い精度の自動審査で通常2~6日程度かかっていた仮審査結果が最短60分で回答できるため、住宅ローン利用者にとっても、融資実行までの期間が短縮できるメリットがあります。

金利が低金利で、当初期間終了後の金利上昇の心配がない、半月前に金利発表など金利面でのサービスが充実している半面、付加価値サービスやキャンペーンには積極的ではないので、純粋に金利面のメリットを感じる方におすすめの住宅ローンとなっています。

ソニー銀行住宅ローンキャンペーン

注目金利

| パワースマート住宅ローン | 変動金利(半年型)タイプ<自己資金優遇> | (-) | 0.660% | 0.660% | 借入金額が物件購入価格および建築請負価格の合計額の90%以内のお客さまが対象 | 2.20% | 無料 |

|---|---|---|---|---|---|---|---|

| 変動セレクト住宅ローン | 変動金利(新規) | (-) | 0.897% | 0.897% | 固定と変動を何度でも切り替え可能 | 2.20% | 無料 |

| 変動セレクト住宅ローン | 全期間固定金利(借り換え) | (2年) | 1.695% | 0.897% | 固定と変動を何度でも切り替え可能 | 2.20% | 無料 |

| 住宅ローン | 全期間固定金利(新規) | (15年) | 2.328% | 1.257% | 固定と変動を何度でも切り替え可能 | 44,000 | 無料 |

| 住宅ローン | 全期間固定金利(借り換え) | (15年) | 2.328% | 1.257% | 固定と変動を何度でも切り替え可能 | 44,000 | 無料 |

FPの私が絶対におすすめしたいの住宅ローン「当初10年固定金利」ランキング

ランキングの解説

当初10年固定金利で住宅ローンを比較検討する際にポイントになるのは

- 当初期間の金利が低金利であること

- 当初期間終了後の金利が低金利であること

に尽きると言って良いでしょう。

「当初10年固定金利」で重視すべきポイント

1.当初期間の金利が低金利であること

2.当初期間終了後の金利が低金利であること

は、バラバラに検討すべきものではなく

- 当初期間の金利が低金利、当初期間終了後の金利が高金利

- 当初期間の金利が高金利、当初期間終了後の金利が低金利

と、どちらか一方だけが低金利でも、意味がないのです。

住宅ローンを35年で借りるとすれば

当初10年間よりも、そのあとの25年の方が2.5倍も長いのです。

だとすれば、重要度が高いのは「当初期間の金利」よりも「当初期間終了後の金利」なのです。

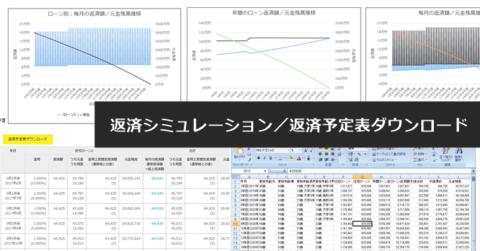

「当初10年固定金利でどの住宅ローンがお得なのか?」は、「当初期間の金利」と「当初期間終了後の金利」2つの金利を見なければならないので「金利」で比較するのではなく、「総返済額の安さ」で比較することをおすすめします。

総返済額シミュレーションはこちら

住宅ローン「当初10年固定金利」ランキング

1位:イオン銀行

おすすめの理由

イオン銀行の当初10年固定金利は、当初期間終了後の金利がほとんど上昇しない金利設定になっています。当初期間終了後の金利が低金利なのです。

当初期間の金利はそれほど低金利ではありませんが、総返済額を計算すると1位、2位の総返済額の安さになる住宅ローンです。

また、イオンでの買い物が5年間5%OFFになる特典もあるので、お近くにイオンがある方にもおすすめです。

イオン銀行住宅ローンの概要

イオン銀行の住宅ローンの特徴は「低金利でシンプルな金利プランが採用されていること」「当初固定金利の当初期間終了後の金利上昇が少ないこと」「保証料無料のネット銀行モデル」「事務手数料が2.0%(税別)と10万円(税別)のプランを選べること」「イオングループの店舗でのお買い物が毎日5%OFF」「住宅ローン・リフォーム活用プランならリフォーム費用も住宅ローン金利で借りられる」という点が挙げられます。

変動金利が低金利というのは、もちろん重要なポイントですが、当初固定金利の当初期間終了後の金利の金利引き下げ幅がそれほど変わらないというのも大きなメリットです。事務手数料が10万円(税別)と安いプランも選べるので、子育て世帯など借り入れ後数年の支出が大きくなってしまう世帯には魅力的な住宅ローンと言えます。

5年間はイオングループでの買い物が5%OFFになるので、上限は年間90万円までと設定されているものの、最高で22万5,000円分の割引が受けられるメリットもあります。お近くにイオングループの店舗がある方にもおすすめできる住宅ローンとなっています。

デメリットは選べる金利プランの数が少ないことと変動金利が低金利と言っても、ネット銀行お中で見ると一番低金利というわけではないことが挙げられます。

イオン銀行住宅ローンキャンペーン

注目金利

| パワースマート住宅ローン | 変動金利(半年型)タイプ<自己資金優遇> | (-) | 0.660% | 0.660% | 借入金額が物件購入価格および建築請負価格の合計額の90%以内のお客さまが対象 | 2.20% | 無料 |

|---|---|---|---|---|---|---|---|

| 住宅ローン定額型/新規限定 | 変動金利 | (-) | 1.030% | 1.030% | イオン買物5年5%OFF | 110,000 | 無料 |

| 住宅ローン定率型/借り換え限定 | 変動金利 | (-) | 0.780% | 0.780% | イオン買物5年5%OFF | 2.20% | 無料 |

| 住宅ローン定額型/借り換え限定 | 変動金利 | (-) | 0.980% | 0.980% | イオン買物5年5%OFF | 110,000 | 無料 |

| 住宅ローン定率型/新規・物件価格の80%以内 | 変動金利 | (-) | 0.780% | 0.780% | イオン買物5年5%OFF | 2.20% | 無料 |

| 住宅ローン定額型/新規・物件価格の80%以内 | 変動金利 | (-) | 0.980% | 0.980% | イオン買物5年5%OFF | 110,000 | 無料 |

| 住宅ローン定額型 | 当初固定金利 | (3年) | 1.150% | 1.280% | イオン買物5年5%OFF | 110,000 | 無料 |

| 住宅ローン定率型/新規限定 | 当初固定金利 | (10年) | 1.390% | 1.080% | イオン買物5年5%OFF | 2.20% | 無料 |

| 住宅ローン定率型/借り換え限定 | 当初固定金利 | (10年) | 1.390% | 1.080% | イオン買物5年5%OFF | 2.20% | 無料 |

2位:三菱UFJネット住宅ローン[カブコム専用]

おすすめの理由

「当初10年固定金利」に力を入れているのは、メガバンクなのです。しかし、メガバンクの場合、保証料が「金利+0.2%」になるため、金利が割高になってしまいます。

三菱UFJネット住宅ローン[カブコム専用]は、保証料無料のネット銀行仕様の商品設計になっているため、メガバンクの「当初10年固定金利」のお得さを維持しながら、保証料無料なので金利上昇がない分、お得な住宅ローンになっています。

三菱UFJネット住宅ローン[カブコム専用] の概要

三菱UFJネット住宅ローン[カブコム専用] は、インターネット専業の証券会社であるカブドットコム証券が提供する住宅ローンです。

「なぜ、証券会社が住宅ローンを販売するの?」と思ってしまいますが、カブドットコム証券は三菱UFJフィナンシャル・グループの証券会社で銀行代理業の資格を持っています。三菱UFJ銀行はネット銀行に対抗するために「保証料:無料」「事務手数料:借入額の2.2%(税込)」というネット銀行型の住宅ローンを提供したいのですが、自分の銀行で販売すると既存の住宅ローン商品と整合性がとれなくなってしまうため、グループ会社で銀行代理業の資格を持つカブドットコム証券にネット銀行仕様の住宅ローンの代理販売を依頼しているという形になります。

三菱UFJ銀行は三菱UFJフィナンシャル・グループ傘下の100%子会社で言わずと知れた大手都市銀行(メガバンク)です。

三菱UFJネット住宅ローン[カブコム専用] の特徴は「住宅ローンサービスを提供するのは三菱UFJ銀行」「保証料無料のネット銀行型の住宅ローン」「保証料の上乗せがないので金利もネット銀行並みの低金利」という点です。また、元がメガバンクの住宅ローン商品ですので「当初10年固定金利」も、低金利で当初期間終了後の金利上昇幅も小さいメリットがあります。

証券会社が販売することに不安を感じてしまう方もいるかもしれませんが、あくまで代理販売ですので、住宅ローンのサービス、顧客対応、審査、運用はすべてメガバンクである三菱UFJ銀行が行ってくれます。その上で、ネット銀行と同じ「保証料:無料」「事務手数料:借入額の2.2%(税込)」で「低金利」の住宅ローンが利用できるので、「都市銀行の安心」と「ネット銀行の低コスト」を両立した住宅ローンとなっています。

三菱UFJネット住宅ローン[カブコム専用] キャンペーン

注目金利

| パワースマート住宅ローン | 変動金利(半年型)タイプ<自己資金優遇> | (-) | 0.660% | 0.660% | 借入金額が物件購入価格および建築請負価格の合計額の90%以内のお客さまが対象 | 2.20% | 無料 |

|---|---|---|---|---|---|---|---|

| プレミアム住宅ローン | 当初固定金利 | (3年) | 1.280%~1.600% | 0.895%~2.550% | - | 0 | 無料 |

| プレミアム住宅ローン | 当初固定金利 | (20年) | 2.300%~2.380% | 1.095%~2.750% | - | 0 | 無料 |

| ずーっとうれしい金利コース | 変動金利 | (-) | 0.595%~0.675% | 0.595%~0.675% | - | 0 | 無料 |

| 住宅ローン(新規借入)/変動金利選択プラン | 変動金利 | (-) | 0.345%~0.475% | 0.345%~0.475% | - | 0 | 無料 |

| 住宅ローン(新規借入)/固定3年プレミアム | 当初固定金利 | (3年) | 1.280%~1.600% | 0.895%~2.550% | - | 0 | 無料 |

| 住宅ローン(新規借入)/固定10年プレミアム | 当初固定金利 | (10年) | 1.630%~1.710% | 1.095%~2.750% | - | 0 | 無料 |

| 住宅ローン(借り換え)/変動金利選択プラン | 変動金利(借り換え) | (-) | 0.345%~0.475% | 0.345%~0.475% | - | 0 | 無料 |

| 住宅ローン(借り換え)/固定10年プレミアム | 当初固定金利(借り換え) | (10年) | 1.630%~1.710% | 1.095%~2.750% | - | 0 | 無料 |

3位:りそな銀行

おすすめの理由

りそな銀行は、メガバンクに次ぐ大手都市銀行ですが、個人向け(リテール向け)の商品である住宅ローンに力を入れていて、保証料無料のネット銀行仕様のプランも提供しています。

当初期間終了後の金利は若干上昇してしまいますが、上昇幅はそれほど大きくないので、当初10年固定金利では、おすすめの住宅ローンになります。

りそな銀行住宅ローンの概要

りそな銀行はりそなホールディングス傘下の100%子会社で、3大メガバンクの次に位置する都市銀行です。メガバンクと比較するとリテール部門(個人向け)のサービスに力を入れている銀行です。

りそな銀行の住宅ローンの特徴は「都市銀行の信頼性」「全国展開しており店舗での相談が可能」「当初10年固定金利が低金利」「全期間固定金利が低金利」「WEB申込専用の低金利借り換えプランがある」「火災保険最大20%割」「女性向け住宅ローン」「諸費用ローン」「住宅ローンプランが豊富」などが挙げられます。

ベースとして、当初10年固定金利と全期間固定金利が低金利の設定となっています。また、WEB申込専用の低金利借り換えプラン「りそな借りかえローン(WEB申込限定プラン)」では、事務手数料が「借入額の2.2%(税込)+3.3万円(税込)」とネット銀行の住宅ローンに近い設定となっていて、保証料は不要です。その他の住宅ローンでは保証料は金利+0.2%が必要ですので、混同しないように注意しましょう。

また、大きな特徴として「住宅ローンプランが豊富」なこともメリットになっています。「親子二世代の住宅ローン」「フラット35」「住み替えローン」「建て替えローン」「女性向け住宅ローン」「諸費用ローン」「ミックスローン」「省エネ対策をしている住宅向け住宅ローン」「太陽光発電システム付の住宅向け日照補償付住宅ローン」・・・とかなり幅広いラインナップとなっています。諸費用が支払えない方や太陽光発電システム付の住宅を購入したい方など目的に応じた住宅ローン選びが可能です。

デメリットとしては、「りそな借りかえローン(WEB申込限定プラン)」以外は都市銀行の諸費用設計「保証料:金利+0.2%」ですので、ネット銀行と比較すると金利が高く、比較的低金利に設定されている全期間固定金利も、フラット35には勝てないという状況があります。

ネット銀行と闘えるレベルの低金利は「りそな借りかえローン(WEB申込限定プラン)」に限られてしまうというのが大きなデメリットと言えます。

借り換えを検討しているが、ネット銀行ではなく、信頼性の高い都市銀行で借りたいという方におすすめの住宅ローンとなっています。

りそな銀行住宅ローンキャンペーン

注目金利

| パワースマート住宅ローン | 変動金利(半年型)タイプ<自己資金優遇> | (-) | 0.660% | 0.660% | 借入金額が物件購入価格および建築請負価格の合計額の90%以内のお客さまが対象 | 2.20% | 無料 |

|---|---|---|---|---|---|---|---|

| ずーっとお得!全期間型/保証料金利上乗せ型 | 変動金利 | (-) | 0.840% | 0.840% | - | 33,000 | 0.20%金利上乗せ |

| はじめがお得!当初型/保証料金利上乗せ型 | 当初固定金利 | (10年) | 2.485% | 1.075% | - | 33,000 | 0.20%金利上乗せ |

| りそな借りかえローン | 変動金利(借り換え専用Web申込限定プラン) | (-) | 0.640% | 0.640% | - | 2.20%+33,000 | 無料 |

| りそな借りかえローン | 当初固定金利(借り換え専用Web申込限定プラン) | (10年) | 2.085% | 0.640% | - | 2.20%+33,000 | 無料 |

4位:みずほ銀行

おすすめの理由

「当初10年固定金利」に力を入れているのは、メガバンクです。みずほ銀行の住宅ローンも、低金利設定になっています。ただし、保証料は「金利+0.2%」ですので注意が必要です。

みずほ銀行住宅ローンの概要

みずほ銀行はみずほフィナンシャルグループ傘下の100%子会社で言わずと知れた大手都市銀行(メガバンク)です。

みずほ銀行の住宅ローンの特徴は「メガバンクの信頼性」「全国展開しており店舗での相談が可能」「全期間固定金利が低金利」「低金利のネット専用プランがある」「低金利の借り換え専用プランがある」「返済額増減サービスがある」「AI事前診断で最短1分診断」「来店不要で契約可能」「ATM手数料無料」という特徴があります。

メガバンクの住宅ローンですので「信頼性」と「全国の店舗で相談できる」大きなメリットがある一方、低金利という面ではネット銀行に後れを取っている状況です。

一般的にメガバンクが推しているのは「当初10年固定金利」ですが、みずほ銀行の場合は「11年~35年の全期間固定金利」に力を入れているようです。全期間固定金利はフラット35と肩を並べるぐらい低金利ですので大きなメリットと言えます。

それ以外の金利では、例えば「0.600%~1.075%」というように下限金利は低金利ですが、上限金利は高めの金利が設定されており、これは審査次第で適用金利が決まります。申込み時点でh適用金利がどのくらいになるのか?わからないデメリットがあります。

また、みずほ銀行の住宅ローンでは「みずほネット住宅ローン」「みずほネット借り換え住宅ローン」という形でネット申し込み専用のプランが用意されています。来店不要でWEB完結できる分、みずほ銀行の人件費も発生しないため、その分低金利になっています。ただし、ネット銀行のような保証料無料プランはないので、保証料に+0.2%の上乗せがあることに注意が必要です。

その他、「返済額増減サービス」「ATM手数料無料」などの特典もありますが、付加価値サービスとしては物足りないものが多いです。全期間固定金利でおすすめの住宅ローンと言えます。

みずほ銀行住宅ローンキャンペーン

注目金利

| パワースマート住宅ローン | 変動金利(半年型)タイプ<自己資金優遇> | (-) | 0.660% | 0.660% | 借入金額が物件購入価格および建築請負価格の合計額の90%以内のお客さまが対象 | 2.20% | 無料 |

|---|---|---|---|---|---|---|---|

| みずほネット住宅ローン 全期間重視プラン | 変動金利 | (-) | 0.725%~1.175% | 0.725%~1.175% | 電子契約で印紙代不要 | 33,000 | 0.20%金利上乗せ |

| みずほネット住宅ローン 全期間重視プラン | 当初固定金利 | (10年) | 1.800%~2.250% | 0.725%~1.175% | 電子契約で印紙代不要 | 33,000 | 0.20%金利上乗せ |

5位:住信SBIネット銀行

おすすめの理由

住信SBIネット銀行の場合は「変動金利」には強みがあるものの、「当初10年固定金利」は、当初期間は低金利ですが当初期間終了後の金利は高金利に設定されています。

それでも、総返済額で10位以内に入ってくる金利設定であり、「全疾病保障無料付帯」という特典も加味すると検討すべき住宅ローンになってきます。

住信SBIネット銀行住宅ローンの概要

住信SBIネット銀行は三井住友信託銀行とSBIホールディングスが共同で出資するネット銀行です。元々ソフトバンクグループの金融関連企業だったSBIホールディングスのネット銀行としての強みと、三井住友信託銀行のリアルな信託銀行としての銀行サービスの強みを併せ持つ銀行として、革新的な銀行サービスを提供している銀行です。

住信SBIネット銀行の住宅ローンの特徴は「変動金利は業界トップクラスの低金利」「当初固定金利は業界トップクラスの低金利」「全疾病保障が無料付帯」「女性限定でガン診断給付金」「印紙代不要」「他行口座からの資金移動手数料0円」などがあります。

大きな特徴は「業界トップクラスの低金利」と「全疾病保障が無料付帯」という2点です。

ガン(悪性新生物)、急性心筋梗塞、脳卒中、高血圧症、糖尿病、慢性腎不全、肝硬変、慢性膵炎やそれ以外の病気になって就業不能状態になった場合、最長12カ月は毎月のローン返済額が保険金で支払われ、12ヵ月を経過するとローン残債全額が保険で支払われるので住宅ローンが完済状態になるのです。

他の銀行でも、3大疾病保障、8疾病保障などが付帯されている住宅ローンもあるのですが、有料で「金利+0.3%」というのが相場です。たった0.3%と考えてしまいがちですが、総返済額で計算すれば200万円~300万円ぐらいの負担増になります。

これが無料で付帯されているということが住信SBIネット銀行住宅ローンの独自のメリットになっているのです。その上、低金利なのですから、借り換えで年齢が高くなっている、病気リスクが大きくなっている方にはありがたい住宅ローンとなっています。

病気になるリスクを回避したい方、老後までの安全性を重視したい方、その上で低金利の住宅ローンを検討している方におすすめできる住宅ローンとなっています。

住信SBIネット銀行住宅ローンキャンペーン

注目金利

| パワースマート住宅ローン | 変動金利(半年型)タイプ<自己資金優遇> | (-) | 0.660% | 0.660% | 借入金額が物件購入価格および建築請負価格の合計額の90%以内のお客さまが対象 | 2.20% | 無料 |

金融機関勤務を経て96年FP資格を取得。現在は各種相談業務やセミナー講師、執筆活動などをおこなっています。

| 得意分野 | 住宅ローン相談、家計相談、保険相談、ライフプランニング、教育資金相談、海外生活、セカンドライフ |

|---|---|

| 資格 | 1級FP技能士、CFP、宅地建物取引士 |

| 営業範囲 | 主に首都圏ですが地方でも対応可 |

| 対応業務 | 相談、執筆、講師、講演 |

知識を可視化し、データや情報を家計に落とし込んで活用できるような情報提供を心がけている。

| 得意分野 | 住宅ローン相談、ライフプランニング、教育資金相談 |

|---|---|

| 資格 | 2級FP技能士、AFP、住宅ローンアドバイザー |

| 営業範囲 | 主に東京都、埼玉県 |

| 対応業務 | 執筆、講師、講演 |

30代40代女性やファミリーなどを中心に個別相談をおこなうかたわら金融機関でのお客様の資産運用アドバイザー

| 得意分野 | 住宅ローン相談、家計相談、保険相談、ライフプランニング、教育資金相談、老後資金相談 |

|---|---|

| 資格 | CFP®、相続士 |

| 営業範囲 | 東京、埼玉、千葉、神奈川 |

| 対応業務 | 相談、執筆、講師、講演 |

![三菱UFJネット住宅ローン[カブコム専用]](https://xn--hekm0a443zu0m27woj0d.xyz/wp-content/uploads/kabucom_logo-1.png)

FPの私が絶対におすすめしたい住宅ローンランキング/新規借入編

FPの私が絶対におすすめしたい住宅ローンランキング/新規借入編 FPの私が「借り換え」で絶対におすすめしたい住宅ローンランキング/借り換え編

FPの私が「借り換え」で絶対におすすめしたい住宅ローンランキング/借り換え編 住信SBIネット銀行

住信SBIネット銀行 auじぶん銀行

auじぶん銀行 楽天銀行

楽天銀行