住宅ローン審査が通らない人にとっては、どうやって住宅ローンを選べば良いのか?わからない方も多いと思います。今回は、審査の通りやすい住宅ローンの「保証付金利プラン」について解説します。

住宅ローンの保証会社とは?

住宅ローンの保証会社とは?

を言います。

銀行は、万が一の貸し倒れリスクを回避できるメリットがあります。

保証会社は、保証した方が返済しない時に代わりに支払う「代位弁済」の責任を負いますが、代わりに「保証料」を銀行・住宅ローンの利用者から受け取ることで、ビジネスとして成り立つのです。

保証会社にとって、収益を上げるためには

ということが重要になります。

住宅ローンでは、審査の際に

- 銀行の審査

- 保証会社の審査

どちらも必要になるということです。

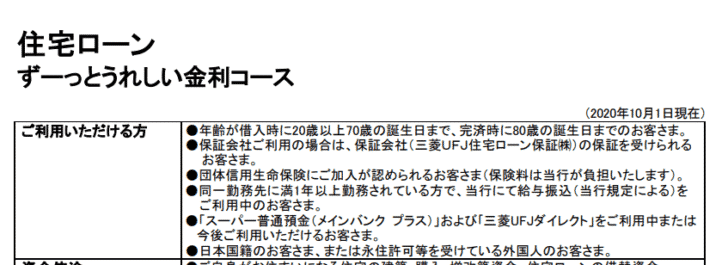

だからこそ、住宅ローンの商品説明の「ご利用いただける方」の欄には

保証会社ご利用の場合は、保証会社(三菱UFJ住宅ローン保証㈱)の保証を受けられるお客さま。

というように「保証会社の保証を受けられるお客さま」という文言が記載されているのです。

と同じ意味です。

また、銀行は、子会社に保証会社を作ることも少なくありません。同グループの方が融通が利くため、子会社に保証会社を作って、貸し倒れリスクを住宅ローン業務と分離しているのです。

銀行によって保証会社の使い方が異なる

一般的に

- 都市銀行、地方銀行の住宅ローン → 保証料上乗せ(金利∔0.2%が相場)※保証料前払いも可能

- ネット銀行の住宅ローン → 事務手数料から保証料を支払う(事務手数料は借入額の2.2%が相場)

という違いがあります。

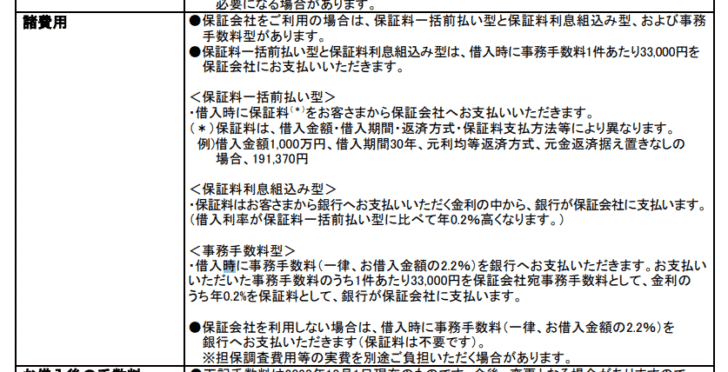

例:三菱UFJ銀行の住宅ローン「ずーっとうれしい金利コース 」の場合

保証会社を利用する

<保証料一括前払い型>

- 借入時に保証料(*)をお客さまから保証会社へお支払いいただきます。

(*)保証料は、借入金額・借入期間・返済方式・保証料支払方法等により異なります。

例)借入金額1,000万円、借入期間30年、元利均等返済方式、元金返済据え置きなしの場合、191,370円<保証料利息組込み型>

- 保証料はお客さまから銀行へお支払いいただく金利の中から、銀行が保証会社に支払います。

(借入利率が保証料一括前払い型に比べて年0.2%高くなります。)

<事務手数料型>

-

借入時に事務手数料(一律、お借入金額の2.2%)を銀行へお支払いただきます。お支払いいただいた事務手数料のうち1件あたり33,000円を保証会社宛事務手数料として、金利のうち年0.2%を保証料として、銀行が保証会社に支払います。

となっています。

保証料一括前払い型の費用

- 1,000万円 → 191,370円

- 2,000万円 → 382,740円

- 3,000万円 → 574,110円

- 5,000万円 → 956,850円

保証料利息組込み型の費用

金利+0.2%

事務手数料型の費用

借入金額の2.2%

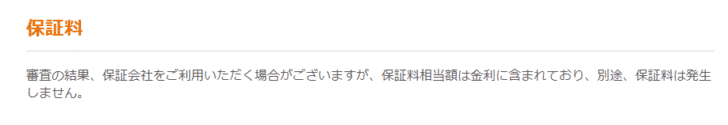

例:じぶん銀行の住宅ローン

保証料

審査の結果、保証会社をご利用いただく場合がございますが、保証料相当額は金利に含まれており、別途、保証料は発生しません。

住宅ローンでも、保証会社を利用しないケースってあるの?

あります。

銀行が保証会社を利用すると、保証会社に保証料を支払わなければなりません。

100人の住宅ローン利用者がいた場合

- 100人全員に保証会社をつける

- 貸し倒れリスクが高い人50人に保証会社をつける

のであれば、後者の方が保証会社に支払う保証料は半分になり、銀行に残る利益は大きくなるからです。

ネット銀行の中では

自社で審査を行い

- 貸し倒れリスクが低い方 → 自社で貸し倒れリスクを負う

- 貸し倒れリスクが高い方 → 保証会社を付けて、貸し倒れリスクを回避する

という運用を行う銀行があるのです。

だからこそ、

審査の結果、保証会社をご利用いただく場合がございますが、保証料相当額は金利に含まれており、別途、保証料は発生しません。

という表記になっています。

住宅ローンの「保証付金利プラン」とは?

前述したように保証会社も、保証会社自身が審査を行い「保証できるかどうか?」をジャッジします。

保証会社は「保証料」と「貸し倒れリスク」のバランスを見ながら、「保証できるかどうか?」をジャッジするため

保証料が高ければ、それだけ審査の許容範囲も広くなる → 審査が甘い

という関係になるのです。

住宅ローンの「保証付金利プラン」とは

を言います。

例:じぶん銀行住宅ローン「保証付金利プラン」

保証付金利プラン

「保証付金利プラン」は、審査の結果、保証会社をご利用いただく場合の金利プランです。保証会社への保証料相当額を上乗せした金利が設定されます。保証付金利プラン専用の基準金利から借入期間中すべての期間において、当行審査により決定した金利引下幅を引下げます。

住宅ローンの「保証付金利プラン」の金利は、どのくらい高くなるの?

例:じぶん銀行住宅ローン

2021年4月時点の金利

保証付金利プラン

当初期間引下幅:-1.825%~-1.325%

- 変動:0.650%~1.150%

- 当初3年:0.730%~1.230%

- 当初5年:0.730%~1.230%

- 当初10年:0.850%~1.350%

当初期間引下げプラン

- 当初3年:0.460%

- 当初5年:0.620%

- 当初10年:0.525%

全期間引下げプラン

当初期間引下幅:-1.931%

- 変動:0.410%

試算

借入金額:3,000万円

借入期間:35年

全期間引下げプラン

変動:0.410%

総返済額(借入金額+利息)32,208,860円

保証付金利プラン

下限金利の0.65%が適用された場合

総返済額(借入金額+利息)33,549,661円

全期間引下げプランよりも、1,340,801円高い

上限金利の1.150%が適用された場合

総返済額(借入金額+利息)36,455,335円

全期間引下げプランよりも、4,246,475円高い

計算となるのです。

住宅ローンの「保証付金利プラン」を提供している銀行はどのくらいあるの?

基本的にじぶん銀行のように商品名として、プランを提供している銀行は少ないものの

「~」と金利に幅がある設定の住宅ローンは、内部的に

- 「審査によって、保証会社へ支払う条件を変える」

- 「審査によって、保証会社を使うかどうか変える」

動きをしているため、「保証付金利プラン」と同等の意味を持つ住宅ローンと言えます。

例

楽天銀行住宅ローン「金利選択型」

変動金利:年0.537%~年1.187%

固定金利 2年:年0.717%~年1.367%

固定金利 3年:年0.717%~年1.367%

固定金利 5年:年0.745%~年1.395%

固定金利 7年:年0.802%~年1.452%

固定金利 10年:年0.917%~年1.567%

三菱UFJ銀行住宅ローン「ずーっとうれしい金利コース」

変動(毎月型・年2回型):0.575%~0.725%

固定1年:0.95%~1.10%

固定2年:1.05%~1.20%

固定3年:1.04%~1.19%

固定5年:1.45%~1.60%

固定7年:1.40%~1.55%

固定10年:1.39%~1.54%

固定15年:2.50%~2.65%

固定20年:2.74%~2.89%

- 「金利幅(下限金利と上限金利の差)」が大きければ大きいほど、審査の許容範囲が広く、審査に通りやすい特徴があります。

- 「金利幅(下限金利と上限金利の差)」が小さければ小さいほど、審査の許容範囲が狭く、審査に通りにくい特徴があります。

「保証付金利プラン」は、どんな方におすすめ?

おすすめなのは

通常の金利プランで審査に通らない方

です。

前述した総返済額の試算でもわかる通りで

- 通常の金利プランの総返済額:32,208,860円

- 保証付金利プランの総返済額(上限金利適用):33,549,661円

- 保証付金利プランの総返済額(上限金利適用):36,455,335円

と、ここまで総返済額の差があるのですから

通常の金利プランを利用できる人が、わざわざ保証付金利プランを利用する必要性はない

と言いきれます。

総返済額は安い方が良いのですから、審査に通る人であれば、通常の金利プラン(金利に幅がない住宅ローン)を選べば良いのです。

銀行から見ると、今まで審査に通らない方は「断る」か「審査の甘いフラット35を進めるか?」の2択しかなかったのですが、「保証付金利プラン」があれば、審査に通らない方に「審査の許容範囲が広い保証付金利プランも検討してみてください。」と勧められるメリットがあるのです。

保証付金利プランの検討手順

住宅ローンを検討する場合は

- 金利に幅がない住宅ローンプラン)

で、複数の住宅ローンを比較検討することをおすすめします。

という段階で、はじめて

金利に幅がある住宅ローンプラン(保証付金利プラン)

を検討すべきです。

金利に幅がある住宅ローンプラン(保証付金利プラン)では、金利に幅があり、「どの金利が適用金利になるのか?」は申し込んで、審査結果を見てみないことにはわかりません。

このときに注意したいのは「1社に限定しないこと」です。

複数の「住宅ローンプラン(保証付金利プラン)」を平行して、申し込みをすることで、審査が通れば複数社から適用金利が提示されます。

その提示された適用金利の中から、一番低金利の、一番条件の良い住宅ローンを選べば良いのです。

金利に幅がある住宅ローンプラン(保証付金利プラン)を選ぶときに1社にしか申し込みをしていないと、上限金利に近い高めの金利が適用された場合に「それが妥当なのかどうか?」「他の住宅ローンでも同じ金利になるのか?」判断ができないのです。

まとめ

住宅ローンの保証会社とは?

住宅ローンを借りる人が万が一、銀行に返済をしない状態になったときに、保証会社がその人の代わりに銀行の残りの住宅ローン残高を支払う役割を持つ会社のことを言います。

保証会社は、

- 保証料が安ければ、それだけ審査の許容範囲も狭くなる → 審査が厳しい

- 保証料が高ければ、それだけ審査の許容範囲も広くなる → 審査が甘い

という仕組みであり、

金利を高く設定することで審査の許容範囲を広げて、審査に通りやすく設計したのが「保証付金利プラン」です。

住宅ローン金利に「下限金利」と「上限金利」に幅がある住宅ローンは、「保証付金利プラン」と同等のものと考えて良いです。審査結果によって、保証会社に保証を依頼するかどうか?保証会社に支払う保証料をいくらにするのか?を決めて、金利を上下させるからです。

FPの私が絶対におすすめしたい住宅ローンランキング/新規借入編

FPの私が絶対におすすめしたい住宅ローンランキング/新規借入編 FPの私が「借り換え」で絶対におすすめしたい住宅ローンランキング/借り換え編

FPの私が「借り換え」で絶対におすすめしたい住宅ローンランキング/借り換え編 住信SBIネット銀行

住信SBIネット銀行 auじぶん銀行

auじぶん銀行 楽天銀行

楽天銀行

「住宅ローンの保証付き金利プランとは、どういうものでしょうか?」

「住宅ローンの保証付き金利プランは、どのくらい金利負担が違うのでしょうか?」